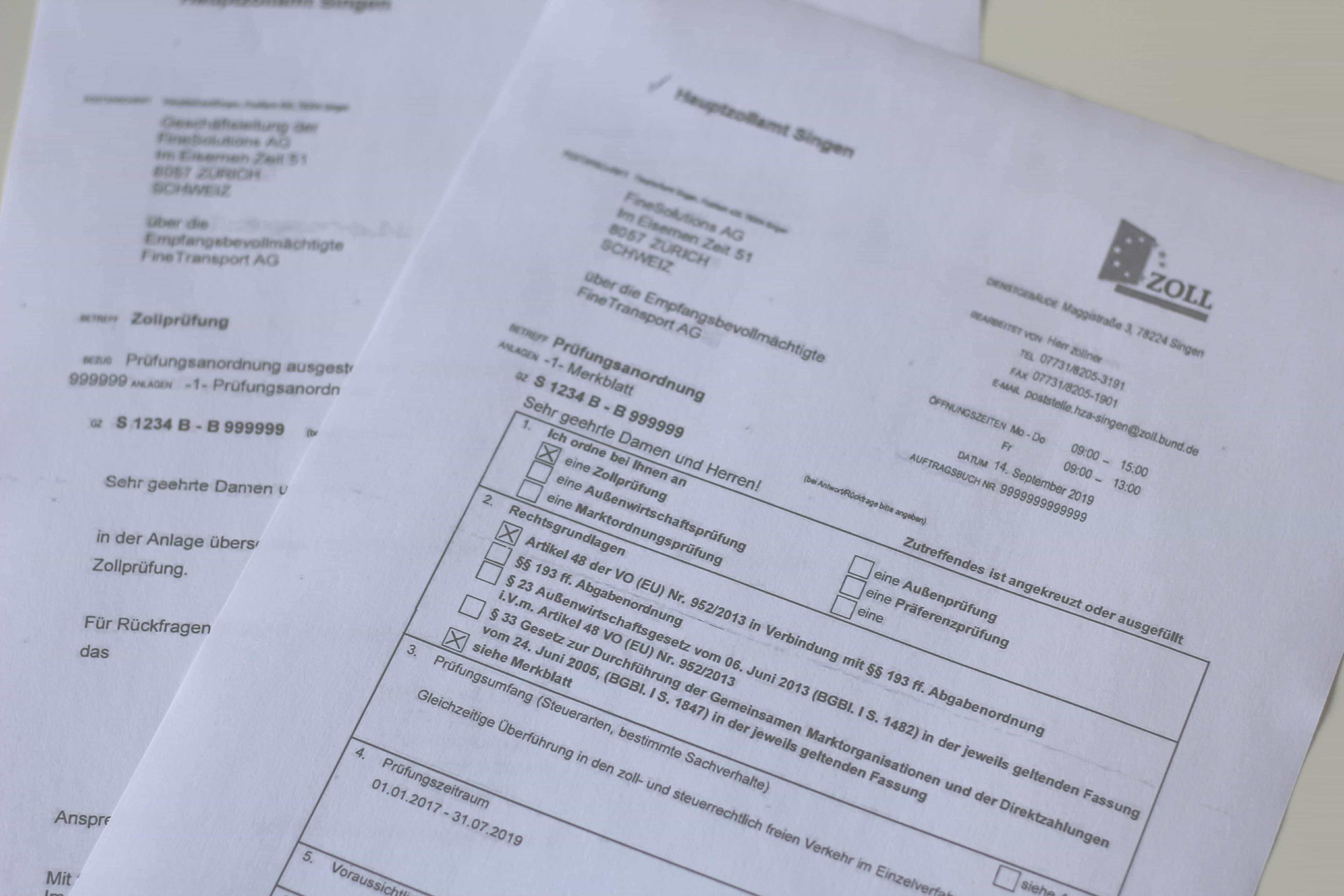

Eine Zollprüfung im Unternehmen wird im Normalfall mit einer Prüfungsanordnung des zuständigen Hauptzollamts in schriftlicher Form angeordnet. Der Brief wird der empfangsbevollmächtigten Person zugeschickt. Für ein Schweizer Unternehmen ist dies Ihr Spediteur (Zollanmelder), welcher die Import-Zollabfertigung in Deutschland im Auftrag Ihrer Firma durchführt.

Es ist wichtig, dass Sie die Prüfungsanordnung der Zollbehörde sorgfältig durchlesen. Folgende Informationen finden Sie in der Prüfungsanordnung:

- Art der Prüfung (Zollprüfung, Aussenwirtschaftsprüfung, Präferenzprüfung, etc.)

- Wann die Prüfung stattfindet – Prüfungstermin

- Über welchen Zeitraum die Prüfung erfolgt

- Name der Prüfer/-innen

- Prüfungsumfang und Prüfungsvorgänge

Das Merkblatt Nr. 0683 wird mit der Prüfungsanordnung mitgeschickt, worin Sie als Wirtschaftsbeteiligter Ihre wichtigsten Rechte und Mitwirkungspflichten nachlesen können. Weitere hilfreiche Informationen finden Sie auf der Website des Deutschen Zolls.

Falls Sie ein Schreiben der Schweizerischen Zollbehörde erhalten, kann es sich um eine Ursprungsüberprüfung oder auch eine Statusüberprüfung des Ermächtigten Ausführers handeln. Wie wir Sie bei letzterer unterstützen können, erfahren Sie unter unserem Beratungsangebot Ermächtigter Ausführer werden / bleiben.

Kommentare / Fragen?