- Zollthemen

- Zollwesen

- Zoll / Zölle / Zollabgaben

Zoll / Zölle / Zollabgaben

Wenn es um Kosten geht, die bei der Einfuhr von Waren vom BAZG (Bundesamt für Zoll und Grenzsicherheit) erhoben werden, ist oft die Rede von: Zöllen, Zollabgaben, Zollkosten, Einfuhrzölle, Importzölle.

Ebenfalls wird fälschlicherweise gerne der Begriff «Zollgebühren» verwendet. Dies hat aber nichts mit den Zollabgaben zu tun, die bei der Einfuhr von der Zollbehörde erhoben werden.

- Während wir Zollgebühren in einem separaten Fachbeitrag beschreiben, gehen wir hier näher auf Fragen im Zusammenhang mit den Zollabgaben und die Definition von Zöllen ein.

Seit dem 1. Januar 2024 erhebt das BAZG keine Zölle mehr beim Import von Industrieprodukten der Zollkapitel 25-97, mit Ausnahme einiger Produkte der Kapitel 35 und 38, welche als Agrarprodukte klassifiziert sind.

FineSolutions AG

FineSolutions AG

1. Was sind Zölle bzw. Zollabgaben?

Der Begriff «Zollabgaben» steht offiziell für die durch das BAZG (Bundesamt für Zoll und Grenzsicherheit) in Rechnung gestellten Zölle, die sich in der Schweiz zumeist aufgrund des Bruttogewichts einer importierten Ware berechnen lassen. Seit dem 01.01.2024 werden bei der Einfuhr von Industrieprodukten in die Schweiz keine Zölle mehr erhoben. Dies gilt für die Zolltarifkapitel 25-97 mit einigen Ausnahmen der Kapitel 35 und 38.

Umgangssprachlich wird von Zollabgaben oder auch Zöllen gesprochen, da es sich dabei um eine Abgabe handelt, die bei der Beförderung einer Ware über eine Zollgrenze anfällt und somit eine Steuer im Sinne der Abgabenordnung ist.

Ebenfalls korrekt sind «Einfuhrzoll» und «Importzoll». Am häufigsten verwendet und somit die geläufigeren Begriffe sind jedoch «Zölle» und «Zollkosten».

2. Wie werden die Zölle in Deutschland berechnet?

Die meisten Zölle in Deutschland bzw. in der Europäischen Union (EU) werden als Prozentsatz auf den Wert der zur Einfuhr angemeldeten Waren erhoben (Zollwert).

In der EU sind sechs verschiedene Methoden zur Zollwertermittlung vorgesehen, die jeweils nur unter bestimmten Voraussetzungen und unter Einhaltung der vorgeschriebenen Reihenfolge angewendet werden.

Die in der Praxis gebräuchlichste Methode zur Ermittlung des Zollwertes ist die auf der Grundlage des gezahlten oder zu zahlenden Preises (Transaktionswert) beim Verkauf der Ware.

Innerhalb der EU besteht eine Zollunion. Das bedeutet, dass

- die Zollbehörden aller EU-Länder wie eine einzige Behörde zusammenarbeiten

- für Sendungen innerhalb der EU (z.B. von Deutschland nach Österreich) keine Zölle erhoben werden

- auf Waren, die aus Drittländern (beispielsweise aus der Schweiz) in ein EU-Mitgliedsland eingeführt werden, der gleiche Zolltarif angewendet wird

Nachfolgend zeigen wir Ihnen anhand eines Berechnungsbeispiels auf, welche Einfuhrabgaben bei einer Lieferung von der Schweiz nach Deutschland beim Import in Deutschland fällig werden.

die in Deutschland erhoben werden

Eine Maschine aus der Schweiz soll nach Deutschland geliefert werden. Der Transport erfolgt über die Grenzzollstelle Thayngen (CH) bzw. Bietingen (DE) nach Stuttgart.

- Ab-Werk-Rechnungspreis: 5’000 €

- Frachtkosten bis Bietingen: 1’000 €

- Beförderungskosten Bietingen – Stuttgart: 300 €

- fiktiver Zollsatz: 4.5 %

- Einfuhrumsatzsteuer (EUSt)-Satz: 19 %

| Zollwert | Rechnungspreis | 5'000.00 € |

| + Beförderungskosten bis Bietingen | 1'000.00 € | |

| = Zollwert | 6'000.00 € | |

| Zollabgaben | Zollwert (6'000 Euro) x Zollsatz (4.5 %) = Zollabgaben | 270.00 € |

| EUSt-Wert | Zollwert | 6'000.00 € |

| + Zollabgaben | 270.00 € | |

| + Beförderungskosten Bietingen bis Stuttgart | 300.00 € | |

| = Bemessungsgrundlage für die EUSt | 6'570.00 € | |

| EUSt-Betrag | EUSt-Wert (6'570 Euro) x EUSt-Satz (19 %) = EUSt-Betrag | 1'248.30 € |

| Total Einfuhrabgaben | Zollabgaben | 270.00 € |

| + EUSt-Betrag | 1'248.30 € | |

|

= Einfuhrabgaben gesamt in Deutschland |

1'518.30 € |

3. Wie können Ihre EU-Kunden Waren zollfrei einführen?

Sie möchten gerne wissen, ob Ihr ausländischer Kunde Zölle für die Produkte zu entrichten hat, die Sie ihm verkaufen?

Hierfür gibt es verschiedene Möglichkeiten, um die Zollabgaben im Ausland zu ermitteln. Wenn Sie Güter in die EU exportieren, können Sie sich im EU-Zolltarif «Taric» informieren, wie hoch die zu entrichtenden Zollabgaben sind. Diese variieren je nach Zolltarifnummer. Falls Sie unsicher sind, welche die richtige Tarifnummer für Ihr Produkt ist, beantragen Sie eine Zolltarifauskunft.

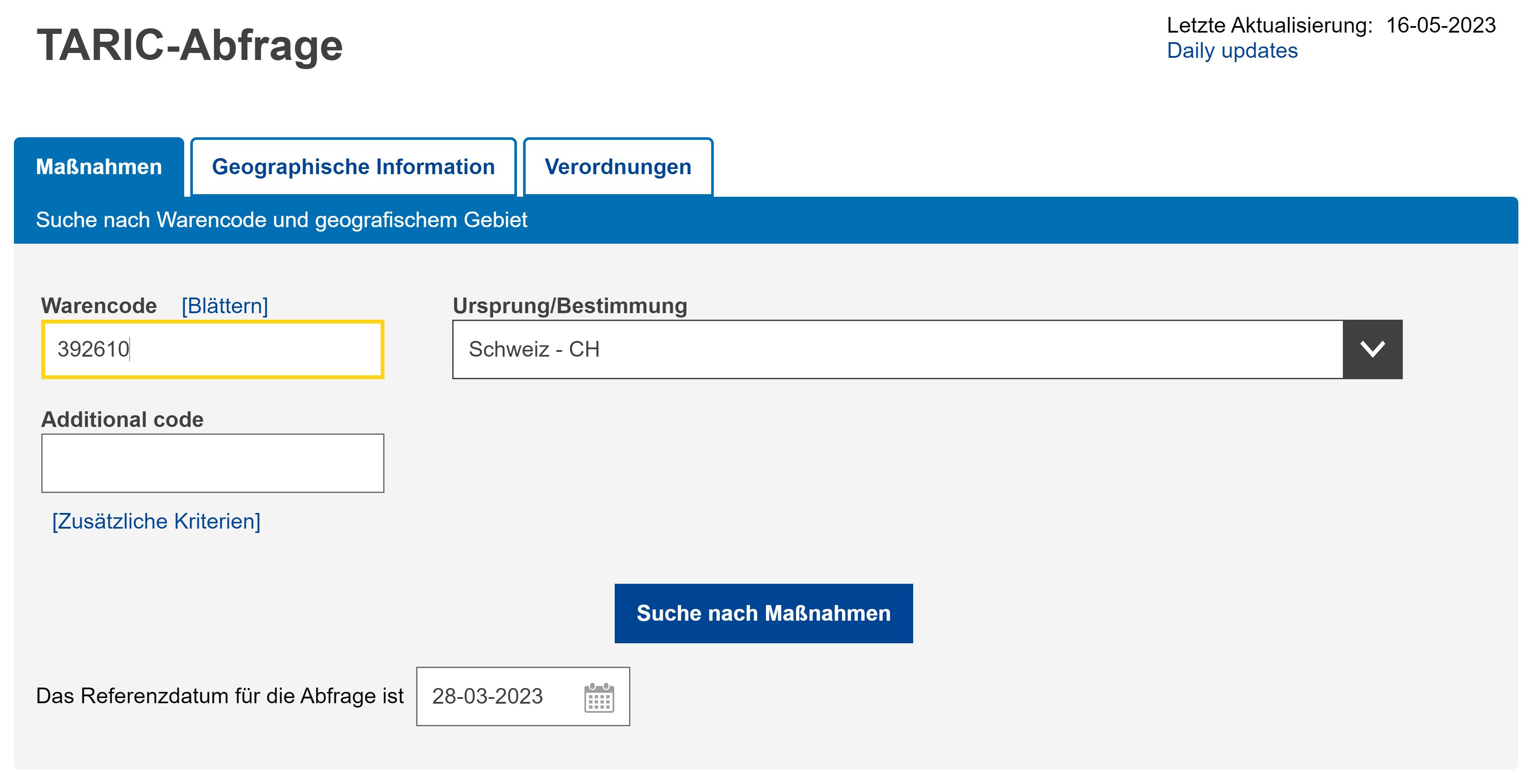

Nach dem Einstieg ins Taric erfassen Sie im Feld «Warencode» die Zolltarifnummer (sechsstellig) und das Ursprungsland. In unserem Beispiel möchten wir Büroartikel aus Kunststoff (TN 3926.10) exportieren. Sie erhalten folgende Anzeige:

Europäische Kommission

Europäische Kommission

Klicken Sie auf «Suche nach Massnahmen» und im Taric werden Ihnen die Zollansätze beim Import in die EU angezeigt:

Europäische Kommission

Europäische Kommission

Nun wissen Sie, dass Ihr Kunde beim Import Ihrer Waren 6,5 % Zollabgaben auf den Warenwert bezahlen muss.

Sofern Sie Ihrem Kunden einen Präferenznachweis erstellen können, weil dieses Produkt die Listenregel im Freihandelsabkommen Schweiz – EU erfüllt, kann Ihr EU-Kunde die Waren zollfrei importieren. Sie sehen dies unter dem Hinweis im Taric bei «Schweiz (CH)»: Dort ist 0 % angegeben.

Diese Einsparung dank des Präferenznachweises ist natürlich nur für Länder möglich, mit welchen die Schweiz oder die EFTA ein Freihandelsabkommen abgeschlossen hat. Es gibt aber auch Güter, welche generell zollfrei importiert werden können.

4. Welche Möglichkeiten haben Sie, die anfallenden Zollabgaben im Ausland zu überprüfen?

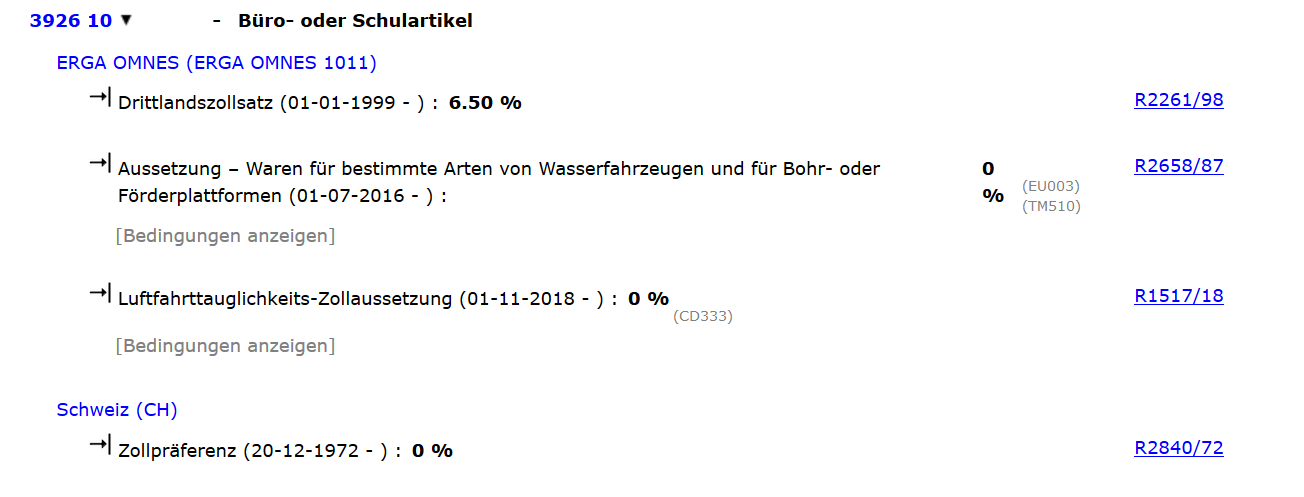

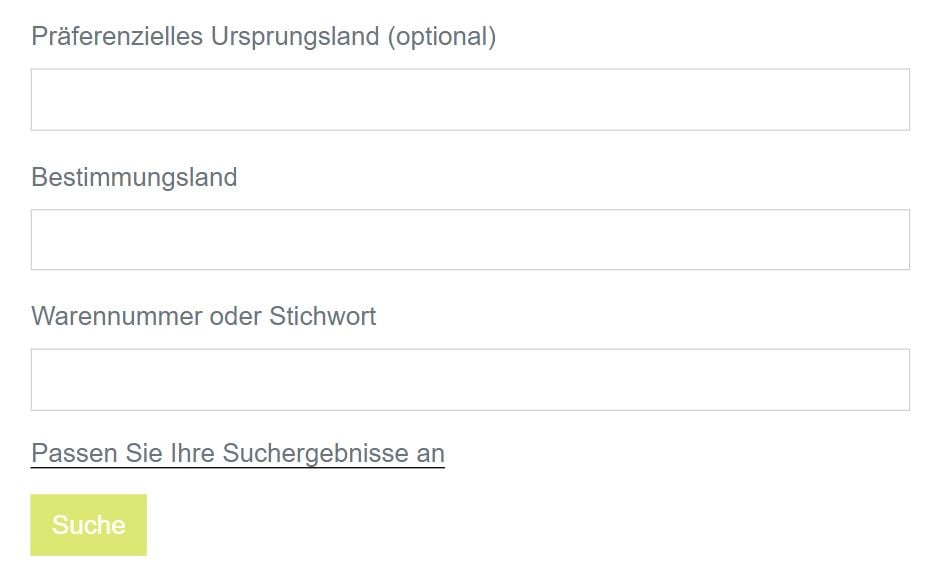

In der vorherigen Frage haben wir Ihnen aufgezeigt, wie Sie die Zollabgaben im TARIC nachschauen können. Wie erwähnt, gibt es noch weitere Hilfsmittel, um die weltweiten Zollansätze zu überprüfen. Sie erfahren in diesem Abschnitt, wie Sie die Abfrage der Zölle im «MendelOnline» ausführen können. Dabei handelt es sich um ein deutsches Internetportal, das Länderinformationen, inklusive der Schweiz, über tarifäre und nichttarifäre Massnahmen bereitstellt und systematisch verknüpft.

Switzerland Global Enterprise (S-GE) hat die entsprechenden Lizenzen bei Mendel gekauft, sodass Sie dieses als Vertreter einer Schweizer oder Liechtensteiner Firma kostenlos nutzen können. Dafür braucht es eine Registrierung auf dem Portal von Switzerland Global Enterprise, die Sie auf der S-GE-Registrierungsseite kostenlos vornehmen können.

Nachdem Sie sich erfolgreich registriert haben, können Sie sich mit Ihrem Profil bei MendelOnline anmelden und erhalten folgende Startmaske für Ihre Abfrage:

Mendel Verlag GmbH

Mendel Verlag GmbH

Die Abfrage beginnen Sie mit:

- Eingabe des präferenziellen Ursprungslandes

- Gewünschtes Bestimmungsland

- Warennummer (Zolltarifnummer) oder Stichwort Ihres Produktes

Unter der Warennummer versteht man in der Schweiz die Zolltarifnummer, bei der die ersten sechs Ziffern weltweit identisch sind. Wenn Sie diese für Ihr Produkt bereits ermittelt haben, tragen Sie im Feld Warennummer Ihre ersten sechs Ziffern ein.

Mendel Verlag GmbH

Mendel Verlag GmbH

Nach Bestätigung Ihrer Eingabe erhalten Sie eine Übersicht Ihrer abgefragten Zolltarifnummer. Im Zolltarif jedes Landes, welches das Harmonisierte System (HS) anwendet, können an die ersten sechs Stellen weitere länderspezifische Ziffern und eigene Wortlaute hinzugefügt werden. Damit Sie den richtigen Zollansatz für Ihr Produkt erhalten, müssen Sie es der zutreffenden Tarifnummer des Bestimmungslandes zuordnen.

Mendel Verlag GmbH

Mendel Verlag GmbH

In unserem Beispiel wurde die Abfrage über ein Isolierprodukt durchgeführt, das aus Zellstoff hergestellt ist. Wir wählen daher die Zolltarifnummer 8547.9090 aus.

Sie klicken die zutreffende Zolltarifnummer für Ihr Produkt an und erhalten durch die Verlinkung eine Detailansicht. In dieser finden Sie zusätzlich zu den Meistbegünstigungszollsätzen (MFN) auch die Präferenzzollsätze und weitere allgemeine Zollansätze. Der MFN wird auch als «Most Favoured Nation» bezeichnet. Bei diesem Prinzip geht es darum, dass wenn ein Land einem anderen Land einen günstigeren Zollansatz gewährt, muss es automatisch auch allen anderen Ländern diesen niedrigen Zollansatz beim Import gewähren. Damit wird versucht, den Handel zwischen Ländern zu erleichtern und der Diskriminierung gegenzusteuern.

Sie sehen jetzt, dass Ihr Kunde in China 7 % Zollabgaben auf den Warenwert bezahlen muss. Wenn Sie Ihrem Kunden einen Präferenznachweis, nach den Listenregeln des Freihandelsabkommen zwischen der Schweiz und China erstellen können, kann dieser die Ware zollfrei importieren.

Mendel Verlag GmbH

Mendel Verlag GmbH

5. Wann ist eine Ware bei der Einfuhr zollfrei oder zollpflichtig?

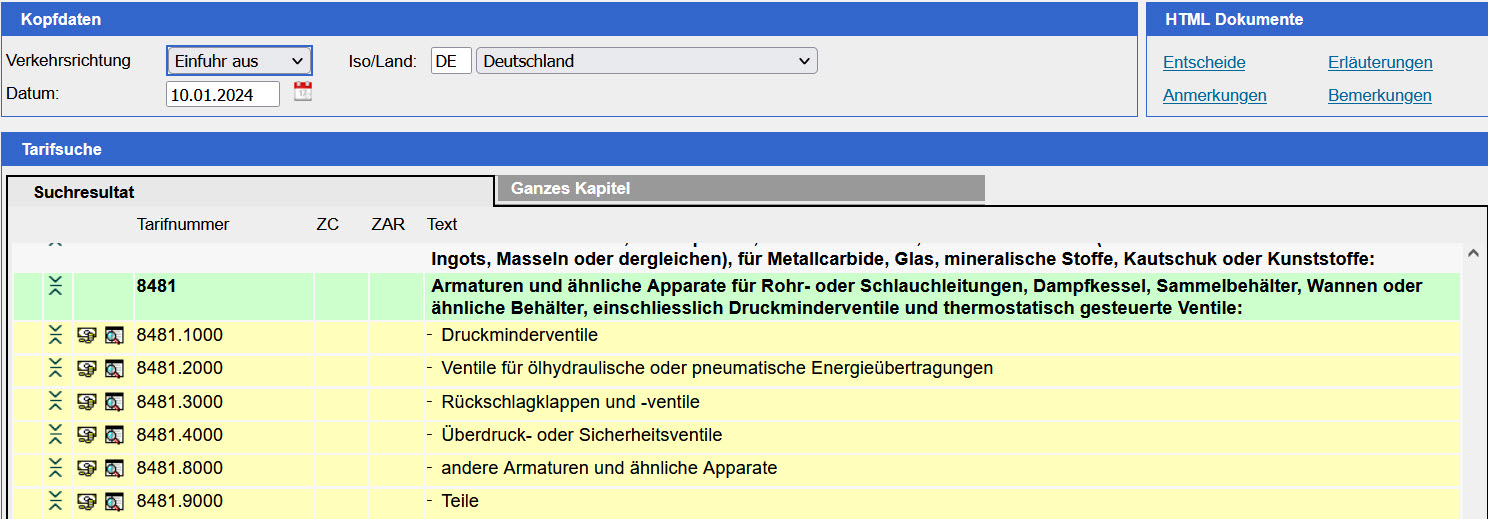

Sie möchten gerne wissen, ob die Waren, die Sie im Ausland einkaufen, zollfrei oder zollpflichtig sind? Diese Information erhalten Sie im Schweizer Zolltarif «Tares». Um die Zollansätze anzuschauen, benötigen Sie zuerst die korrekte Zolltarifnummer der Produkte, welche Sie importieren möchten. Geben Sie im Tares bei der Verkehrsrichtung «Einfuhr aus» an. Danach geben Sie im Feld «Suche mit Tarifnummer» die Tarifnummer ein.

Wir empfehlen Ihnen, sich nicht «blind» auf die Angaben resp. die Zolltarifnummer des Lieferanten zu verlassen, sondern diese auf ihre Korrektheit zu überprüfen.

Wenn Sie die Zolltarifnummer von Ihrem Lieferanten erhalten haben, geben Sie nur die ersten sechs Stellen der Zolltarifnummer im Tares ein (mit oder ohne Punkt). Da die letzten beiden Ziffern immer länderspezifische Nummern sind, kann es sonst vorkommen, dass Sie die Nummer im Tares nicht abfragen können.

5.1. Beispiel zollfreie Einfuhr von Sicherheitsventilen aus Deutschland

Sie importieren Sicherheitsventile von einem Lieferanten aus Deutschland mit der Zolltarifnummer 8481.4000.

FineSolutions AG

FineSolutions AG

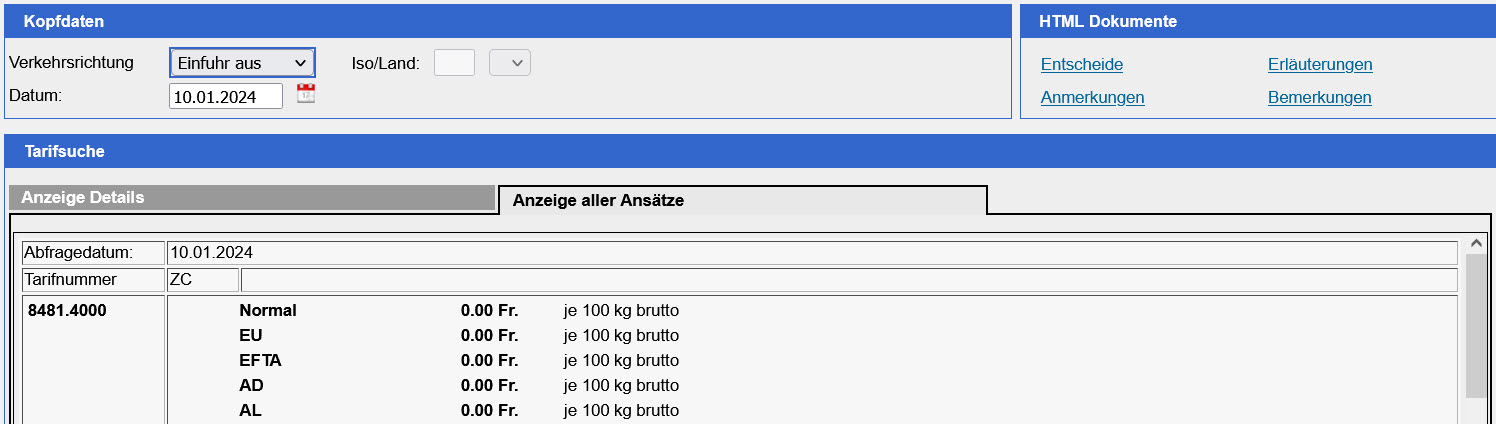

Nun klicken Sie auf das Münzsymbol links neben der achtstelligen Zolltarifnummer, damit die Zollabgaben angezeigt werden:

FineSolutions AG

FineSolutions AG

Wie Sie nun feststellen, werden die Zollansätze mit CHF 0.00 Fr. je 100 kg brutto angezeigt. Das bedeutet, dass bei der Einfuhr aus allen Ländern keine Zollabgaben anfallen.

Der Normalansatz gilt jeweils für alle Länder und die nachfolgenden aufgeführten Zollansätze gelten für die jeweiligen Länder oder Zonen. Jedoch ist zu beachten, dass dies jeweils die Präferenzzollansätze innerhalb der bestehenden Freihandelsabkommen sind. Damit Sie von reduzierten Zollansätzen profitieren können, benötigen Sie einen Präferenznachweis von Ihrem Lieferanten.

In diesem Beispiel ist der Normalansatz auch bei null und deshalb können die Ventile auch ohne Präferenznachweis zollfrei in die Schweiz importiert werden.

Wenn Sie die Ventile aber wieder exportieren möchten, müssen Sie dies dem Lieferanten mitteilen und einen Präferenznachweis von ihm verlangen. Ansonsten können Sie die Wiederausfuhr nicht mit präferenziellem Ursprung nachweisen.

Seit dem 1. Januar 2024 sind Industrieprodukte bei der Einfuhr in die Schweiz zollfrei. Diese Produkte können nun generell zollfrei eingeführt werden, auch wenn Sie nicht im Besitz eines Präferenznachweises sind.

Hier ist aber zu prüfen, ob die Waren weiterverkauft werden oder auch in eine Präferenzkalkulation bei Ihnen in der Eigenfertigung einfliessen und Sie auf den Präferenznachweis beim Import angewiesen sind. Es kann wegen des Wegfalls der Industriezölle sein, dass Sie zwar im Import keinen Ursprungsnachweis mehr benötigen, aber eben bei einem Weiterverkauf.

Sind Sie unsicher, ob Sie für Ihre eingekauften Waren einen Präferenznachweis benötigen?

Gerne unterstützen wir Sie mit unserem Zollberatungsteam bei der Bestimmung der Artikel, für die Sie weiterhin Ursprungsnachweise benötigen.

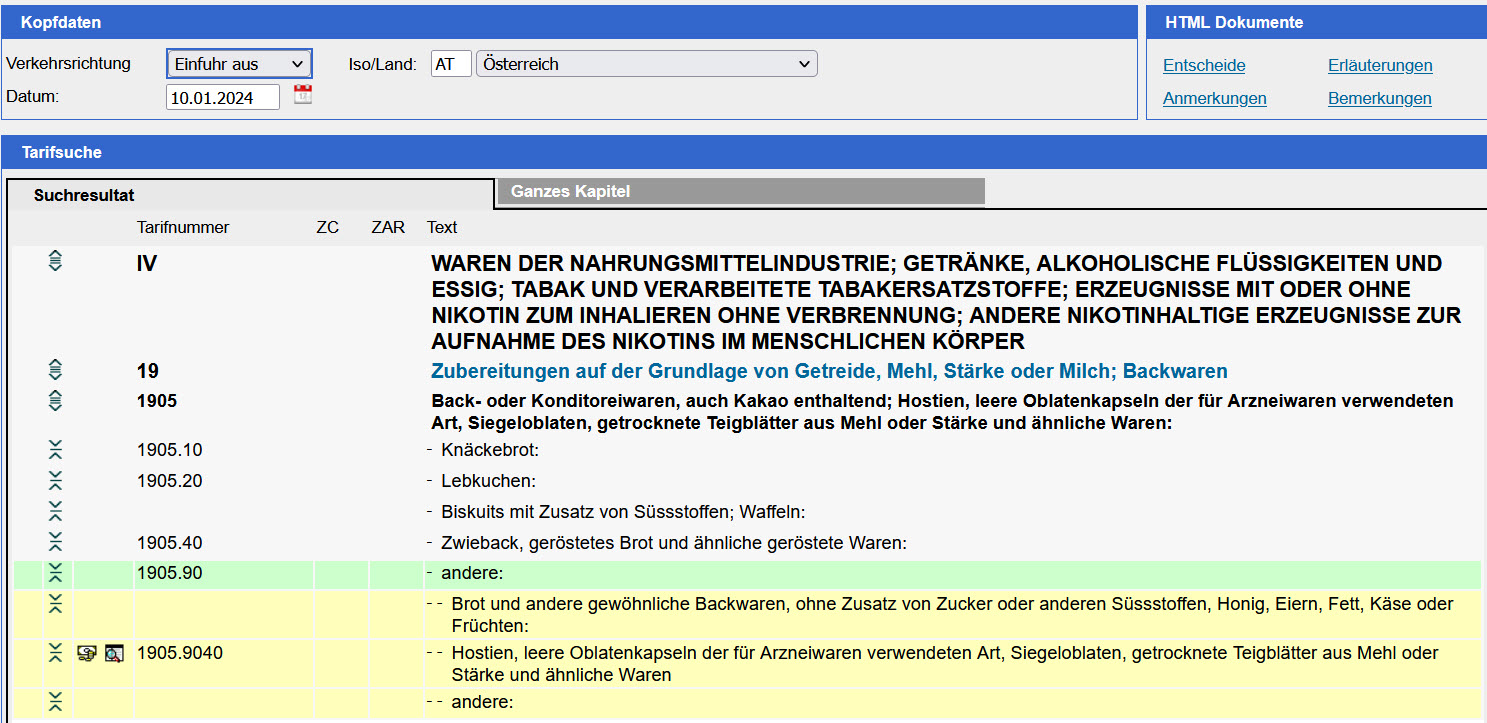

5.2. Beispiel zollpflichtige Einfuhr von Schwarzwälder Torten aus Österreich

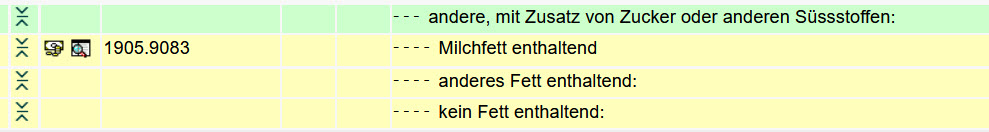

Ihr Lieferant aus Österreich (AT) erwähnt die sechsstellige Zolltarifnummer 1905.90 in seiner Rechnung. Im Tares (Verkehrsrichtung Einfuhr) geben Sie diese sechsstellige Nummer ein:

FineSolutions AG

FineSolutions AG

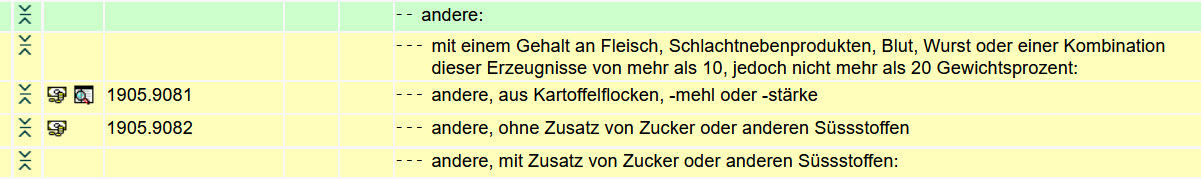

Nun müssen Sie prüfen, welche Zutaten in diesen Torten beinhaltet sind, damit Sie die finale Zolltarifnummer auf achtstelliger Ebene finden. In unserem Beispiel sind es Schwarzwälder Torten mit Zucker und Früchten (Kirschen), somit klicken wir auf «andere»:

FineSolutions AG

FineSolutions AG

Wie Sie feststellen, müssen Sie weitere Unterscheidungsmerkmale im Tares eingeben. Da die Torten Zucker enthalten, klicken wir auf die unterste Zeile:

FineSolutions AG

FineSolutions AG

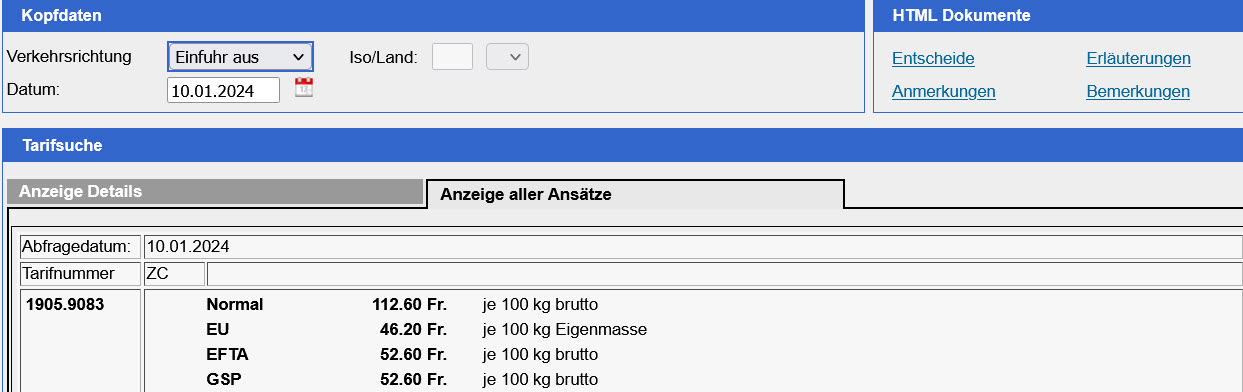

In unseren Torten ist Milchfett enthalten und somit sind wir bei der achtstelligen Zolltarifnummer 1905.9083 angelangt. Jetzt klicken Sie auf das Münzsymbol links neben der Zolltarifnummer, damit Sie die Zollabgaben erfahren, welche bei der Einfuhr erhoben werden.

FineSolutions AG

FineSolutions AG

Sie sehen den gültigen Normalansatz, sofern Ihr Lieferant keinen Präferenznachweis erstellt. Wenn Sie Schwarzwälder-Torten mit 200 Kilo Bruttogewicht und 150 kg Eigenmasse importieren, erfolgt die Berechnung der Zollabgaben wie folgt (alle Angaben per Januar 2024):

Einfuhr ohne Präferenznachweis aus AT:

- 200 kg brutto x Normalzollansatz von CHF 112.60 je 100 kg brutto = CHF 225.20 Zölle

Einfuhr mit Präferenznachweis aus AT: Sie verwenden den Zollansatz im Tares, welcher unter «EU» aufgeführt ist, weil Österreich in der EU ist und wir ein Freihandelsabkommen Schweiz-EU abgeschlossen haben. Sie sind im Besitz des Präferenznachweises Ihres Lieferanten.

- 150 kg Eigenmasse x EU-Zollansatz von CHF 46.20 je 100 kg Eigenmasse = CHF 69.30 Zölle

Bei gewissen Waren gibt es eine Zollerleichterung je nach Verwendungszweck (Art. 14 Zollgesetz), welche auch im Tares unter den entsprechenden Zollansätzen nachgeschaut werden können. Diese Zollerleichterungen stärken die Wettbewerbsfähigkeit von Schweizer Firmen gegenüber der ausländischen Konkurrenz und fördern die einheimische Produktion.

6. Aufhebung der Industriezölle – was bedeutet das?

Der Bundesrat beschloss am 2. Februar 2022, dass die Zölle auf Industrieprodukte (sog. «Industriezölle») per 1. Januar 2024 aufgehoben werden. Als Industrieprodukte gelten alle Güter, die im Tares in die Kapitel 25 – 97 eingereiht werden. Auf einzelnen Zolltarifnummern in den Kapiteln 35 und 38 werden jedoch weiterhin Zollabgaben erhoben.

Im gleichen Atemzug wurde auch die Zolltarifstruktur vereinfacht. Die Zolltarifnummern sind auf den ersten sechs Stellen international identisch. Die letzten zwei Stellen der 8-stelligen Zolltarifnummer bilden die schweizerische Unternummer. Auf dieser Ebene hat es per 1. Januar 2024 eine neue Tarifstruktur gegeben und viele Zolltarifnummern, jedoch nicht alle, haben als schweizerische Unternummer einfach zwei Nullen am Ende erhalten.

Falls Sie diese Anpassung bisher nicht durchgeführt haben, unterstützen wir Sie gerne bei der Umschlüsselung der Zolltarifnummern auf diejenigen, welche seit Jahresbeginn gültig sind. Sie finden alle Informationen zu diesem Angebot in unserem Blog-Beitrag «Änderung der Tarifstruktur wegen Abschaffung der Industriezölle».

Weil die Zölle im Import auf Industrieprodukten aufgehoben wurden, stellen wir fest, dass einigen Importeuren der entsprechende Präferenznachweis fehlt. Oft denken ausländische Lieferanten, dass keine Präferenznachweise mehr erstellt werden müssen, da seit der Abschaffung der Industriezölle sowieso keine Zölle mehr anfallen. Dadurch können sie sich auch den Aufwand für die Erstellung des Präferenznachweises ersparen. Stellen Sie als Importeur von Waren sicher, dass Ihre ausländischen Lieferanten weiterhin die nötigen Präferenznachweise mitliefern, damit Sie bei einer allfälligen Ursprungsüberprüfung im Besitz der entsprechenden Vorursprungsnachweise sind.

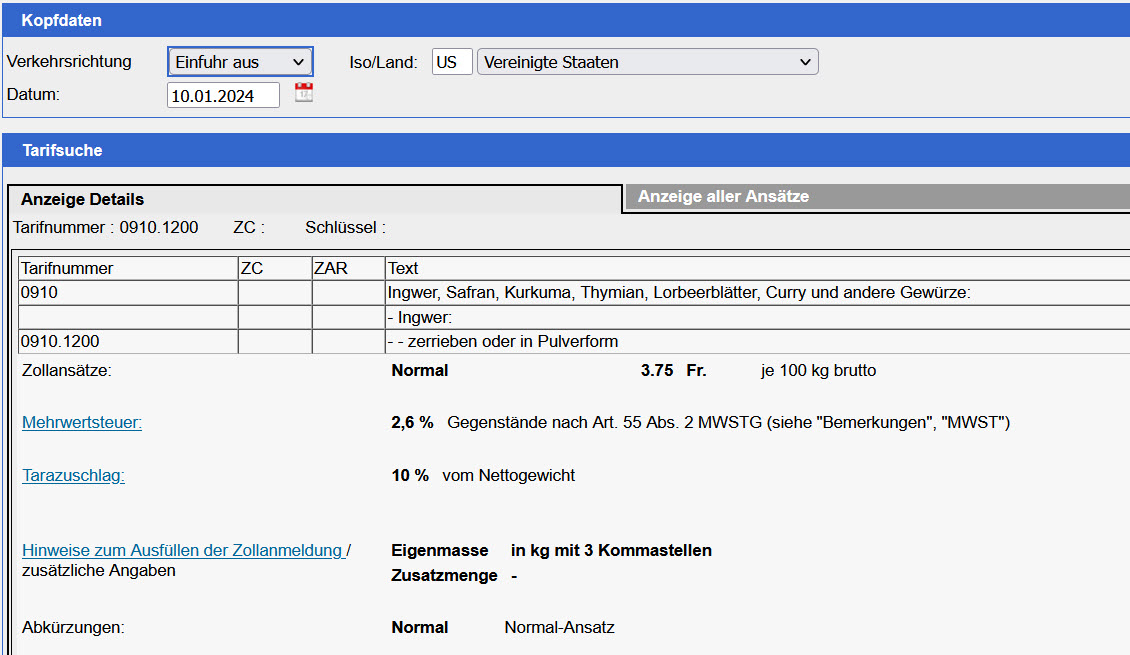

7. Wie berechnen Sie den Einfuhrzoll in die Schweiz?

Waren, die Sie aus dem Ausland importieren, sind zoll- und mehrwertsteuerpflichtig. Sofern die Zollabgaben bei null liegen, müssen trotzdem die Einfuhrsteuern bezahlt werden. Nachfolgend zeigen wir Ihnen anhand eines Beispiels, wie Sie die Berechnung der Zollabgaben und Einfuhrsteuerabgaben vornehmen können:

Berechnung der Zollabgaben und Einfuhrsteuerabgaben

- Ware: Ingwer in Pulverform

- Import aus: USA

- Versand: per Seefracht

- Wert gemäss Lieferantenrechnung: USD 10’000.00

- Bruttogewicht: 5’000 kg

FineSolutions AG

FineSolutions AG

Zollabgaben: 5’000 kg x Zollansatz CHF 3.75 je 100 kg (Stand Januar 2024) = CHF 187.50

| Zollabgaben = 5’000.00 kg x Zollansatz CHF 3.75 je 100 kg | CHF | 187.50 |

| Warenwert gemäss Rechnung | USD | 10’000.00 |

| + Fracht- und Versicherungskosten bis Schweizer Grenze | USD | 1’500.00 |

| - Rabatte, Skonti | ||

| = Statistischer Wert bei der Einfuhr | USD | 11’500.00 |

| Statistischer Wert bei der Einfuhr | USD | 11’500.00 |

| Umrechnung in CHF mit dem Vor-Tageskurs des BAZG | CHF | 10’350.00 |

| + alle Kosten ab CH-Grenze bis Bestimmungsort CH | CHF | 850.00 |

| + Zollabgaben Import (s. erste Berechnung) | CHF | 187.50 |

| + allfällige Importdienstleistungen (Verzollungsgebühren) | CHF | 60.00 |

|

= Bemessungsgrundlage MWST (Einfuhrsteuer) |

CHF | 11’447.50 |

| Zollabgaben CHF 187.50 + MWST-Abgaben CHF 297.65 (11'447.50 x 2,6 %) | ||

|

= Einfuhrabgaben gesamt in der Schweiz |

CHF | 485.15 |

Je nach Ware können weitere Angaben bei der Einfuhr in die Schweiz erhoben werden.

Eine zollfreie Einfuhr des Ingwerpulvers ist nicht möglich, weil zwischen der Schweiz und den USA kein Freihandelsabkommen besteht. Eine zollfreie Einfuhr wäre aus der EU oder anderen Freihandelspartnerländern möglich. In solchen Fällen werden sie im Tares mit null angezeigt. Damit Sie von Zollfreiheit profitieren könnten, müssten Sie den Lieferanten wechseln und die Waren aus einem Freihandelspartnerland mit einem Präferenznachweis importieren.

8. Fallen in den USA Zölle an?

Zwischen der Schweiz und den USA besteht kein Freihandelsabkommen. Das Ausstellen eines Präferenznachweises, um dadurch von Zollbegünstigungen oder Zollfreiheiten zu profitieren, erübrigt sich somit. Ihr Kunde muss also Zollabgaben in den USA bezahlen, sofern auf der Ware Zoll erhoben wird. Es gibt natürlich auch Güter, die grundsätzlich zollfrei sind.

Adobe stock - 129651780

Adobe stock - 129651780

In den USA werden Regelzölle, Antidumpingzölle und Zusatzzölle zum Schutz der nationalen Sicherheit und vor unlauteren Handelspraktiken erhoben.

Die Zollabgaben werden im US-Zolltarif «HTSUS» (Harmonized Tarif Schedule of the United States) publiziert, der nach dem Harmonisierten System (HS) aufgebaut ist und wie unser Schweizer Zolltarif die internationalen 97 Zolltarifkapitel enthält. Nebst diesen sind im US-Zolltarif noch zusätzlich die Kapitel 98 und 99 aufgeführt, worin weitere HTS Codes (US-Zolltarifnummern) erwähnt werden, welche im HS System nicht enthalten sind.

Kapitel 98 zeigt Waren, welche Sonderregelungen unterliegen, wie z.B. vorübergehend eingeführte Güter, Umzugsgut, Muster etc. In Kapitel 99 werden Waren aufgeführt, die einer zeitlich befristeten Zollregelung unterstellt sind (Zollkontingent-Waren oder Waren mit Ursprung in China mit Zusatzzollregelungen).

Seit 2018 werden Zusatzzölle auf Stahl und Aluminium erhoben, welche aber gemäss der WTO nicht erlaubt sind. Lesen Sie dazu unseren News-Beitrag «Schweiz gewinnt den Stahl-Zollstreit vor der WTO gegen die USA». Wegen des Ukraine-Krieges hat die Regierung unter Joe Biden im April 2022 für alle Produkte mit Ursprung Russland und Belarus die Einfuhrzölle auf bis zu 90 Prozent erhöht. Hingegen wurden die Zusatzzölle von 25 % auf Stahlprodukten aus der Ukraine bis auf Weiteres ausgesetzt.

Obwohl die Schweiz den Stahl-Zollstreit vor der WTO gewonnen hat, werden unter der Regierung von Donald Trump per 12. März 2025 Strafzölle auf Stahl- und Aluminiumimporte erhoben. Diese Strafzölle von 25% gelten für Stahlprodukte, Stahlderivate, sowie Aluminiumprodukte und deren Derivate. Die Strafzölle werden zusätzlich zum normalen Zollansatz erhoben und die bisherigen Ausnahmeregelungen mit einzelnen Staaten werden aufgehoben.

Gewisse Produkte unterliegen einem Einfuhrverbot, wie z.B. Produkte aus der autonomen Region Xinjiang in China. Es besteht die Vermutung, dass die Waren, die ganz oder teilweise in der autonomen Region Xinjiang abgebaut, produziert oder hergestellt wurden, von Zwangsarbeitern hergestellt und daher verboten sind. Ein Importeur dieser Waren muss überzeugend nachweisen können, dass dies nicht der Fall ist.

9. Wie hoch sind die Importzölle in China?

Zwischen der Schweiz und China besteht ein Freihandelsabkommen. Somit kann Ihr Kunde in China von Zollbegünstigungen oder Zollfreiheiten profitieren, sofern Sie für den Export Ihrer Waren einen Präferenznachweis ausstellen. Dafür müssen die entsprechenden Voraussetzungen erfüllt sein.

Wenn Sie nicht Ermächtigter Ausführer sind, können Sie für die Ausfuhr nach China die spezielle Warenverkehrsbescheinigung EUR.1 CN ausstellen.

Sind Sie Ermächtigter Ausführer, dürfen Sie die Ursprungserklärung in der Rechnung mit dem speziellen Wortlaut und der Serialnummer ausstellen. Im Warenverkehr nach China müssen Sie sich als EA jedoch vorher für den «EACN-Datenaustausch» registrieren.

Es gibt natürlich auch Güter, die grundsätzlich zollfrei sind. Dort ist das Ausstellen eines Präferenznachweises prinzipiell überflüssig und verursacht nur unnötigen administrativen Aufwand.

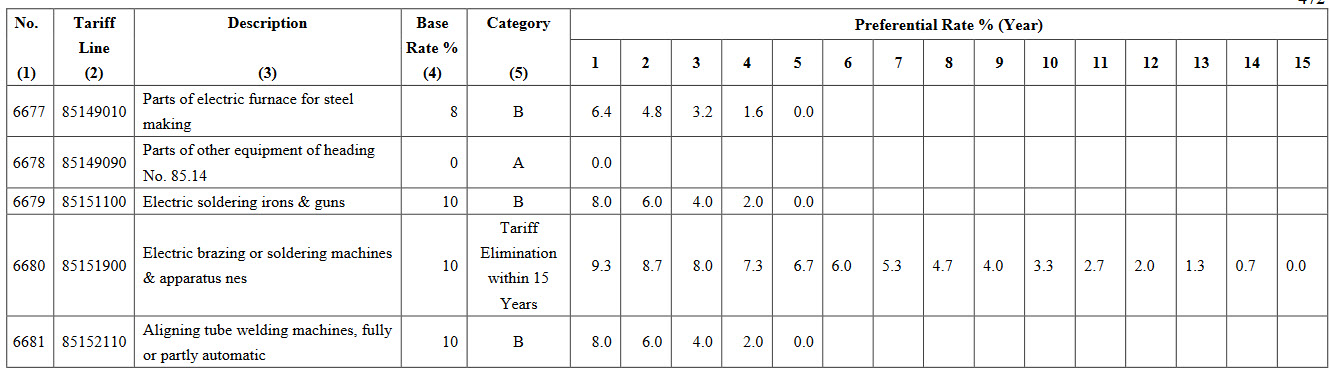

Der Zollabbau in China erfolgt seit Inkrafttreten des Abkommens (1. Juli 2014) gestaffelt in Jahresschritten, wobei je nach Zolltarifnummer ein anderer reduzierter Zollansatz vorgesehen ist.

Die erste Reduktion fand 2014 statt (Jahr 1 im «Zeitplan Zolltarif China»). Bei gewissen Gütern wurde der Zollansatz sogar direkt auf 0 % reduziert. Die nächste Reduktion fand am 1. Januar 2015 (Jahr 2 im «Zeitplan Zolltarif China») statt und so weiter. Bei anderen Waren erfolgt der Zollabbau über 5 oder 10 Jahre, manche gar über 12 oder 15 Jahre, bis dieser komplett ist.

Vom reduzierten Zollansatz kann Ihr Kunde aber nur profitieren, wenn Sie einen entsprechenden Ursprungsnachweis ausstellen (wie oben erwähnt).

Zollabbau in China über 15 Jahre

Auszug aus dem «Zeitplan Zolltarif China» für Lötmaschinen der Tarifnummer 8515.19:

SECO

SECO

Der Normalzollansatz beträgt 10 %. Sie sehen in der Zeile 4, dass der Zollansatz in jedem Jahr seit Inkrafttreten des Freihandelsabkommens sinkt, d.h. Zölle abgebaut werden.

Ab 1. Januar 2029 (Jahr 15) werden Lötmaschinen ohne Zollabgaben in China eingeführt werden können, sofern Sie einen Ursprungsnachweis ausstellen können.

Ähnliche Zollbegriffe

20 Beiträge zu «Zoll / Zölle / Zollabgaben»

Patricia Seiler 18. Juni 2025

Unter welchen Umständen dürfen verschiedene Zolltarifnummern zu einer zusammengefasst werden auf der elektronischen Veranlagungsverfügung?

Besten Dank & freundliche Grüsse

Patricia Seiler

Besten Dank für Ihre Anfrage via unsere Kommentarfunktion.

Das Zusammenfassen von Zolltarifnummern ist in den Richtlinien R-25 des BAZG beim Thema Mischsendungen beschrieben. Eine Zusammenfassung darf gemacht werden, wenn folgende Bedingungen erfüllt sind:

- die nicht ausgeschiedenen Waren (zusammengefasste Positionen) müssen dasselbe Ursprungsland (Import) oder das identische Bestimmungsland (Export) aufweisen, wie die ausgeschiedenen Waren

- Der statistische Wert und die Eigenmasse je Tarifnummer: maximal CHF 1'000 und maximal 1'000 kg (bzw. 1'000 Einheiten oder 10 Stück bei Zolltarifkapitel 91)

- Der Gesamtwert und die gesamte Eigenmasse der nicht ausgeschiedenen Waren je Sendung: insgesamt CHF 5'000.- und 5'000 kg

Der Vermerk «OWA» oder «ohne weitere Ausscheidung» muss in der Zollanmeldung im Warentext erwähnt werden, sofern Zolltarifnummern zusammengefasst wurden. Falls Zollabgaben anfallen, ist im Import die Zolltarifnummer anzugeben, bei welcher der höchste Zollansatz anfällt.

Ausgenommen von der Zusammenfassung als OWA sind folgende Waren:

- Waren, welche Bewilligungspflichten oder nicht abgabenrechtlichen Erlassen unterliegen (Import und Export)

- Waren mit Ursprung ausserhalb der EU, die zusammen mit Waren mit Ursprung EU angemeldet werden (Import)

Wir wünschen Ihnen viel Erfolg im Aussenhandel.

Freundliche Grüsse

Lea Derendinger

Markus Rengli 4. April 2025

Da viele Medikamente zB nur von Roche bezogen werden können, gibt es grundsätzlich nicht einfach höhere Preise für die USA und damit vor allem eine Belastung für die Kunden und weniger für die Pharmaindustrie?

Besten Dank für Ihre Anfrage via unsere Kommentarfunktion.

Wer die Zollabgaben bezahlt, wird über die Lieferklauseln, zurzeit aktuell die Incoterms 2020, definiert. Deshalb ist es auch im Pharmabereich nicht zwingend so, dass jeweils der Empfänger die Zollabgaben bezahlt. Die Incoterms® definieren, ob der Verkäufer oder der Käufer diese tragen muss.

Wenn es um die reziproken US-Zölle geht, ist es auch so, dass die jeweils vereinbarte Lieferklausel definiert, wer die Zölle bezahlt. Im Normalfall ist es der Käufer und bei Incoterms® DDP bezahlt der Verkäufer die Zölle. Donald Trump hat (vorerst) auf die Erhebung von Zöllen bei Medikamenten verzichtet und diese Zolltarifnummern auf eine Ausschlussliste gesetzt. Es wurde aber schon angekündigt, dass diese Waren zukünftig dann auch mit US-Zöllen belastet werden bei der Einfuhr in die USA.

Wir hoffen, dass wir Ihnen weiterhelfen konnten und wünschen Ihnen viel Erfolg im Aussenhandel.

Freundliche Grüsse

Lea Derendinger

Michael 19. März 2025

Vielen Dank und beste Grüsse

Michael

Vielen Dank für Ihren Kommentar via unsere Kommentarfunktion.

Bitte nehmen Sie zur Kenntnis, dass die Erhebung der Strafzölle mit bestimmten Zolltarifnummern verknüpft ist. Ich empfehle Ihnen somit zuerst zu überprüfen, ob Ihre Zolltarifnummern überhaupt von den zusätzlichen Strafzöllen betroffen sind. Falls es sich bei Ihren Exportartikeln um Stahlderivate handelt, werden die Zusatzzölle nur auf den effektiven Stahlgehalt erhoben. Damit die Zollabgabenerhebung nicht auf dem Gesamtwert Ihrer Baugruppen erfolgt, müssen Sie weitere Informationen für die US-Importverzollung bekannt geben. Unter anderem sind der Wert vom Stahlanteil, das Gewicht vom Stahlgehalt in Kilogramm sowie weitere Angaben massgebend. Eine exakte Bekanntgabe wie die Berechnung des Stahlgehalts erfolgt, würde den Rahmen dieser Auskunft via Kommentar leider sprengen. Wenn Sie möchten, können wir Sie diesbezüglich gerne abschliessend unterstützen. Bei Interesse können Sie mir gerne eine E-Mail schreiben.

Ich hoffe, dass ich Ihnen mit meiner Antwort dennoch weiterhelfen konnte und wünsche Ihnen weiterhin viel Erfolg im Aussenhandel.

Besten Dank und freundliche Grüsse

Fabian Mäder

Lukas Sonderegger 17. Januar 2024

vielen Dank für den tollen und sehr informativen Artikel, welchen ich gerne für die interne Schulung meiner Mitarbeiter verwende.

Ciao

Lukas

Für Deinen wohltuenden Kommentar bedanke ich mich herzlichst bei Dir. Es freut mich zu hören, dass Du diese für interne Schulungszwecke benutzen kannst.

Die Unterscheidung zwischen Zollgebühren (dieser Zollbegriff ist übrigens auch einen Klick wert) und den Zollabgaben ist sehr wichtig, damit es zu weniger Missverständnissen kommt.

Nun wünsche ich Dir viel Erfolg bei deiner Schulung und verbleibe mit besten Grüssen,

Fabian

Jürgen Meisl 24. Dezember 2021

Vielen Dank für Ihre Anfrage via unsere Kommentarfunktion.

Eine Importverzollung ohne Ausscheidung (OWA = ohne weitere Ausscheidung) wird oftmals dann durchgeführt, wenn ungenügende Informationen zur Verzollung vorhanden sind, wie Gewichtsangaben je Zolltarifnummer, Wertangaben je Zolltarifnummer etc. In diesem Fall wird die Einfuhrverzollung OWA vorgenommen, was bedeutet, dass die Waren unter einer Zolltarifnummer zusammengefasst werden. Es wird dann jeweils zu dieser Zolltarifnummer zusammengefasst, welche die höchsten Zollabgaben hervorruft.

Falls dies bei Drittlandwaren gemacht wird, bezahlen Sie höhere Zölle, als bei einer Ausscheidung nach jeder einzelnen Zolltarifnummern. Es kann aber sein, dass die Verzollungspauschale bei einer Ausscheidung nach jeder Zolltarifnummer teurer ist als die OWA-Verzollung, bei welcher der Zolldeklarant nur eine Position verzollen muss. Deshalb muss jeder Fall spezifisch angeschaut werden. Zu prüfen ist in erster Linie, ob auf Ihrer Lieferantenrechnung überhaupt alle Aussenhandelsdaten vorhanden waren, für eine Verzollung auf jeder Position. Lesen Sie in unserem Fachbeitrag Proforma-Rechnung, welche wesentlichen Aussenhandelsdaten in einer grenzüberschreitenden Rechnung vorhanden sein müssen.

Wir hoffen, dass wir Ihnen weiterhelfen konnten und wünschen Ihnen einen schönen Tag.

Freundliche Grüsse

Lea Derendinger

Rudolf Patt 12. Oktober 2021

als junges Start Up evaluieren wir im Moment EU-Produzenten für Plüschtiere, die in der CH im Einzelhandel vertrieben werden sollen.

Welche Importbedingungen aus der EU (Zoll/MwSt) sind für uns als CH KMU in der Produktkalkulation zu berücksichtigen? Welche "Pflichten" in Bezug auf den Export von der EU in die CH dürfen wir vom Hersteller und vom Spediteur erwarten?

Besten Dank für Ihre Antwort und freundliche Grüsse

Patt R.

Vielen Dank für Ihre Anfrage via unsere Kommentarfunktion.

Plüschtiere werden normalerweise in die Zolltarifnummer 9503.0090 in den Schweizer Zolltarif Tares eingereiht. Für diese Zollposition sind beim Import in die Schweiz folgende Abgaben fällig:

- MWST-Abgaben von 7.7 % auf dem Warenwert

- Zollabgaben von CHF 41.00 je 100 kg brutto, sofern Ihr Lieferant in der EU keinen Präferenznachweis erstellen kann

Allfällige Zusatzabgaben können anfallen, sofern die Plüschtiere Teile aus geschützten Holzarten (z.B. Kakteenholz) enthalten und in diesen Fällen wird ein CITES-Artenschutzzeugnis benötigt für die Importverzollung.

Vom Lieferanten in der EU können Sie eine grenzüberschreitende Rechnung mit allen nötigen Aussenhandelsdaten verlangen. Unter unserem Fachbeitrag Proforma-Rechnung finden Sie die Frage: Wie erstellt man eine inhaltlich korrekte Rechnung?

Der Spediteur, welcher die Waren in die Schweiz transportiert, muss von Ihnen die Incoterms® 2020 dieser Lieferung kennen, damit die Einfuhrabgaben an die korrekte Partei verrechnet werden. Zudem benötigt der Spediteur eine Lieferantenrechnung mit allen Aussenhandelsdaten, damit die Verzollung vorgenommen werden kann.

Sofern Sie kein eigenes ZAZ-Konto besitzen, wird der Spediteur die Belastung der Zölle und MWST auf sein ZAZ-Konto abwickeln und Ihnen diese Kosten in Rechnung stellen. Der Spediteur verlangt auch eine Verzollungspauschale (Zollgebühren) für seine Dienstleistung. Diese Kosten können Sie bei Ihrem Spediteur anfragen, damit Sie eine korrekte Preisberechnung, mit allen anfallenden Kosten, durchführen können.

Was Sie sonst vom Spediteur an Leistungen verlangen können, ist jeweils mit dem Spediteur direkt zu definieren, indem Sie einen Beförderungsvertrag abschliessen.

Die Veranlagungsverfügung Import müssen Sie in elektronischer Form auf dem Zollserver abholen, zu Ihrer Lieferantenrechnung zusammenführen (Prüfspur) und 10 Jahre bei Ihnen in elektronischer Form aufbewahren.

Wir hoffen, dass wir Ihnen hiermit weiterhelfen konnten und wünschen Ihnen einen schönen Tag.

Freundliche Grüsse

Lea Derendinger

Hary 17. September 2021

welche Transportkosten sind anzusetzen, wenn in den Frachtpapieren dazu keine Angaben gemacht worden sind?

Gibt es pauschale Transportkostensätze? Wenn ja, wo kann man die einsehen?

FG

Hary

Danke für Ihre Anfrage via unsere Website.

Transportkosten werden jeweils dem Verkäufer oder dem Käufer der Waren verrechnet, auch wenn diese nicht in der Rechnung ausgewiesen werden. Da die meisten Speditionsfirmen oder Kurierdienstleister die Verzollung durch eigene Zolldeklaranten durchführen, ist diesen Deklaranten der Frachtbetrag bekannt. Sie können bei Ihrem Spediteur oder Kurierdienstelister nachfragen, mit welchen Transportkosten für die Verzollung kalkuliert wird.

Vielen Dank und freundliche Grüsse

Lea Derendinger

Massimo Iten 14. März 2021

Was gibt es für weitere Möglichkeiten - neben dem Ausstellen eines Präferenznachweises - um Zollkosten zu reduzieren bzw. einsparen zu können?

Besten Dank für eine kurze Antwort bereits im Voraus.

Freundliche Grüsse,

Massimo Iten

Elin Meier | 15. März 2021

Vielen Dank für Ihren Kommentar.

Es kann nur im Rahmen von Freihandelsabkommen anhand des präferenziellen Ursprungs (Ausstellen Präferenznachweis) Zollabgaben eingespart werden. Eine andere Möglichkeit gibt es nicht. Zuerst wäre es aber sinnvoll zu analysieren, ob Ihre Produkte überhaupt mit Zollabgaben belegt sind. Einige Produkte können in gewissen Ländern so oder so zollfrei eingeführt werden.

Sollten Sie dazu Fragen haben, stehen wir Ihnen gerne zur Verfügung.

Freundliche Grüsse

Elin Meier

Bekim Amzi 13. November 2020

Wie viel muss man Zollgebühren für Elektroroller aus China bezahlen?

Einzigen paket größe: 160X37X85 cm

Mit freundlichen Grüssen

B.Amzi

Elin Meier | 16. November 2020

Vielen Dank für Ihren Kommentar.

Fahrzeuge mit Elektromotor angetrieben (z.B. Trottinette, Stehroller, Motorräder mit Elektromotor usw.) befinden sich in der Zolltarifnummer 8711.6000. Prüfen Sie im Tares, welcher zusätzliche Schlüssel auf Ihr Produkt zutrifft. Der Normalzollansatz beträgt 37.00 Fr. je 100 kg brutto. Falls der chinesische Lieferant ein Ursprungsnachweis für den Import in die Schweiz erstellen kann, beträgt der reduzierte Zollansatz 0.00 Fr. je 100 kg brutto.

Vielen Dank und freundliche Grüsse

Elin Meier

Janix by Marie Ann Streitler 19. Oktober 2020

Wir sind ein Österreichisches Kleinunternehmen das mit Beschlägen aus China handelt. Wir importieren nach Österreich , jedoch sind 80% unserer Kunden Schweizer Handwerker und Schreiner. So fragen wir uns ob es sich rentiert die Ware von China nach Österreich und dann in die Schweiz zu importieren oder vielleicht doch besser über eine Schweizer Firma direkt von China ? In diesem Falle würde ich über einen Kollegen und seine Firma importieren?

Vielen Dank für Ihren Kommentar zu unserem Fachbegriff Zölle. Da die Schweiz und China ein Freihandelsabkommen abgeschlossen haben, können Güter zollfrei in die Schweiz importiert werden, sofern ein entsprechender Präferenznachweis erstellt wird in China. In Ihrem Fall würde es sich also lohnen die Güter direkt aus China in die Schweiz liefern zu lassen. Der Importeur in der Schweiz wird dann lediglich die schweizerische MWST von 7.7% bezahlen müssen und es fallen keine Zollabgaben an. Fragen Sie Ihren Lieferanten in China an, ob er für die Beschläge einen Präferenznachweis (Certificate of Origin used in FTA between China and Switzerland) erstellen kann. Bei weiteren Fragen zur Importabwicklung in die Schweiz unterstützen wir Sie gerne.

Besten Dank und herzliche Grüsse nach Österreich.

Lea Derendinger

Kommentare / Fragen?