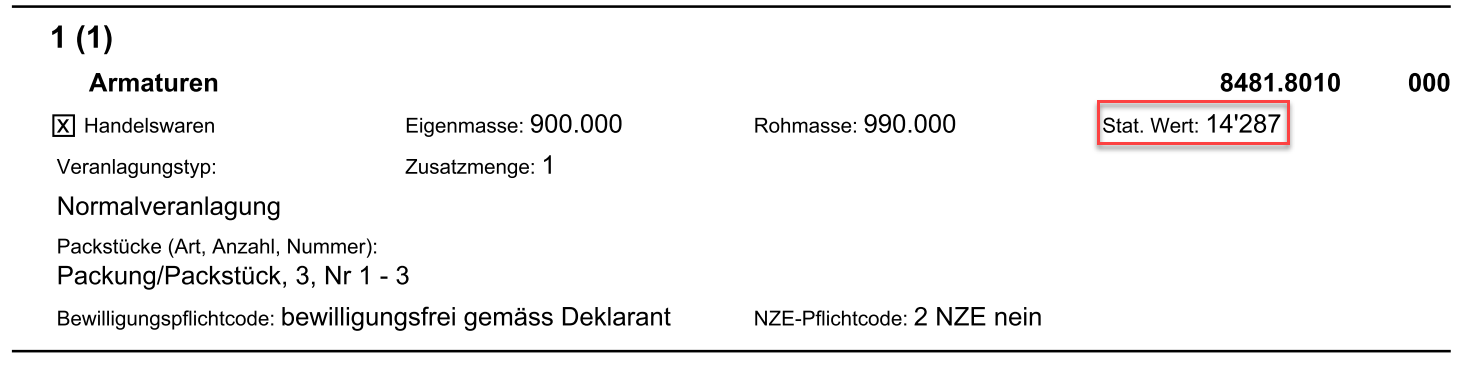

Wer Waren aus der Schweiz exportiert, muss diese beim Schweizer Zoll zur Ausfuhr anmelden. Meistens geschieht das über das e-dec Export Verfahren. Diese Deklarationspflicht gibt es nicht aufgrund von Zöllen / Zollabgaben, denn der Export ist bekanntlich zoll- und steuerfrei. Jedoch müssen Firmen für jede Sendung den statistischen Wert in der Ausfuhrzollanmeldung angeben. Dieser Wert besteht aus zwei Komponenten:

- Der erste ist der effektive Warenwert.

- Der zweite besteht aus den anteiligen Kosten für den Versand der Waren und anteilige Versicherungskosten sowie sonstige Kosten bis zur Schweizer Grenze. Sie dürfen vom statistischen Wert allfällige Rabatte und Skonti abziehen.

Mit diesem Wissen im Hinterkopf wird klar, dass der statistische Wert einer Sendung, und sei das Muster noch so klein, fast nie nur einen Franken betragen kann. Denn der statistische Wert dient, wie es sein Name verrät, einer Statistik. Konkret geht es um die schweizerische Aussenhandelsstatistik. Diese verwendet unter anderem das Bundesamt für Statistik (BFS) für die Ermittlung des schweizerischen Bruttoinlandsprodukts (BIP). In letzterer Konsequenz heisst das: Falsche Warenwert-Angaben in den Ausfuhrzollanmeldungen verzerren die volkswirtschaftlichen Statistiken. Kein Wunder also legt das BAZG grossen Wert auf korrekte Deklarationen.

Kommentare / Fragen?