Chartera Output - wie Sie Zollquittungen herunterladen

Mit dem neuen Chartera Output können Sie elektronische Zollquittungen Import und Export kostenlos vom BAZG-Server herunterladen. Wir zeigen, wie es geht und geben Praxistipps zur Aufbewahrung.

Viele Verantwortliche in Unternehmen denken, dass die elektronische Veranlagungsverfügung (eVV) Import durch das BAZG (Bundesamt für Zoll und Grenzsicherheit) erstellt wird. Darum vertrauen sie darauf, dass die Angaben in dieser «Zollquittung» korrekt sein müssen.

Doch die Verzollung im Import wird meist von einem Zolldeklaranten durchgeführt, der Angestellter einer Speditionsfirma oder einer Verzollungsagentur ist. Die Daten, die der eVV Import zugrunde liegen, werden aufgrund der Angaben in der ausländischen Lieferantenrechnung erfasst. Oft fehlen in diesen Lieferantenrechnungen wichtige Angaben, was zu Falschverzollungen führen kann. Dadurch können Ihnen unnötige Kosten entstehen.

Seit dem Industriezollabbau per 01.01.2024 werden auf Industriegüter der Zolltarifkapitel 25-97, mit gewissen Ausnahmen einiger Produkte in den Kapiteln 35 und 38, keine Zollabgaben mehr erhoben. Jedoch werden auf Agrarprodukten und Lebensmittel der Kapitel 1-24 nach wie vor Zölle belastet.

In diesem Artikel bringen wir Ihnen näher, wie Sie Falschverzollungen umgehen und Zollkosten in der Schweiz sparen können.

FineSolutions AG

FineSolutions AG

Prüfen Sie Ihre Lieferantenrechnungen! Dann werden Sie feststellen, dass von vielen ausländischen Lieferanten

Diese Lieferantenrechnung bildet jedoch die Grundlage für die Verzollung und damit für die eVV Import. Aufgrund dieser Daten werden die Mehrwertsteuerabgaben sowie die Zölle / Zollabgaben beim Käufer der Waren (Importeur) erhoben. In vielen Firmen werden die Veranlagungsverfügungen direkt in der Buchhaltung verwaltet. Die Daten, welche als Erhebungsmerkmale der Kosten im Import dienen, werden von der Buchhaltung oft nicht oder nur ungenügend kontrolliert. So kann es vorkommen, dass Sie jahrelang zu viele Zollabgaben bezahlen. Und das betrifft die Einfuhrverzollung in die Schweiz, egal ob:

Mit unseren Tipps entwickeln Sie ein einfaches System, das Sie dabei unterstützt, Zölle (auch Einfuhr- oder Importzölle) zu sparen.

Wir empfehlen Ihnen: Nehmen Sie die Lieferanten in die Pflicht und fordern Sie die Mindestangaben auf den grenzüberschreitenden Rechnungen! Verankern Sie diese Mindestangaben in Ihren Allgemeinen Einkaufsbedingungen (AEB) oder halten Sie die entsprechenden Punkte im Vertrag mit Ihrem Lieferanten fest.

Mindestangaben der grenzüberschreitenden Rechnung:

Optional, jedoch hilfreich für den Zolldeklaranten/Verzollungsdienstleister:

Sie können diese Aussenhandelsdaten auch mit jeder Bestellung beim Lieferanten einfordern. Wichtig: Verlangen Sie die notwendigen Daten von Ihren Lieferanten und überprüfen Sie, ob die Informationen auf der Rechnung vollständig sind.

Teilen Sie Ihren Lieferanten ausserdem mit, dass Sie Mehrkosten der Zollabgaben zurück belasten werden, die durch falsche Angaben in deren Rechnungen entstehen.

So können Sie von vornherein zu hohe Zölle vermeiden oder diese im Nachgang absetzen.

Gerade EU-Lieferanten, die hauptsächlich in der EU Waren verkaufen, kennen sich mit Aussenhandelsdaten selten gut aus. Bei einer innergemeinschaftlichen Lieferung innerhalb der EU werden diese Informationen oft nicht benötigt. Dies führt dazu, dass viele Aussenhandelsdaten in der Lieferantenrechnung fehlerhaft deklariert werden. Auch Lieferanten aus dem asiatischen Raum stellen ungenügende Rechnungen aus, da sie die Angaben für eine korrekte Importverzollung in die Schweiz (Veranlagungsverfahren) schlichtweg nicht kennen.

Sie kaufen bei einem Lieferanten aus Deutschland zuckerfreie Sahnebonbons ein, welche Sie in der Schweiz an verschiedene Grosshändler vertreiben.

Ihr Lieferant erwähnt in der Rechnung keine Zolltarifnummer, sondern deklariert nur Sahnebonbons.

Da in der Rechnung die Zolltarifnummer fehlt und zudem keine aussagekräftige Warenbezeichnung vorhanden ist, kann der Zolldeklarant nicht erkennen, ob diese Sahnebonbons Zucker enthalten oder nicht. Folglich deklariert der Zolldeklarant nach bestem Wissen und Gewissen Sahnebonbons der Zolltarifnummer 1704.9040. Diese Nummer gilt jedoch nur für Sahnebonbons mit Zucker. Korrekt wäre die Einfuhrabfertigung mit der Zolltarifnummer 2106.9040.

Wenn Sie also Sahnebonbons mit einem Gewicht von jährlich 20’000 Kilogramm einkaufen (Die Schweiz kennt noch den Gewichtszoll), sieht die Zollabgaben-Berechnung wie folgt aus:

Aufgrund der fehlenden Zolltarifnummer in der Lieferantenrechnung und der dadurch erfolgten Falschdeklaration in der Veranlagungsverfügung Einfuhr bezahlen Sie bei diesem Lieferanten also jährlich CHF 4’450 zu viel an Zollabgaben.

Kontrollieren Sie die Angaben in den Lieferantenrechnungen also auf ihre Richtigkeit und Vollständigkeit. Es lohnt sich! Bei vielen Lieferanten werden Sie erkennen, dass Rechnungsinformationen fehlen oder falsch sind.

Wir haben im Praxisbeispiel nur einen Fall beschrieben, den wir bei unseren Überprüfungen von Importbelegen bei Firmen immer wieder feststellen. Es gibt noch viele weitere Fehlerquellen, die Sie bei regelmässiger Kontrolle entdecken werden! Berichtigen die Lieferanten diese Daten, werden Sie Ihre Zollabgaben optimieren und die Zollkosten senken.

Oben haben Sie über verschiedene Möglichkeiten gelesen, wie Sie die Aussenhandelsdaten von Ihren Lieferanten einfordern:

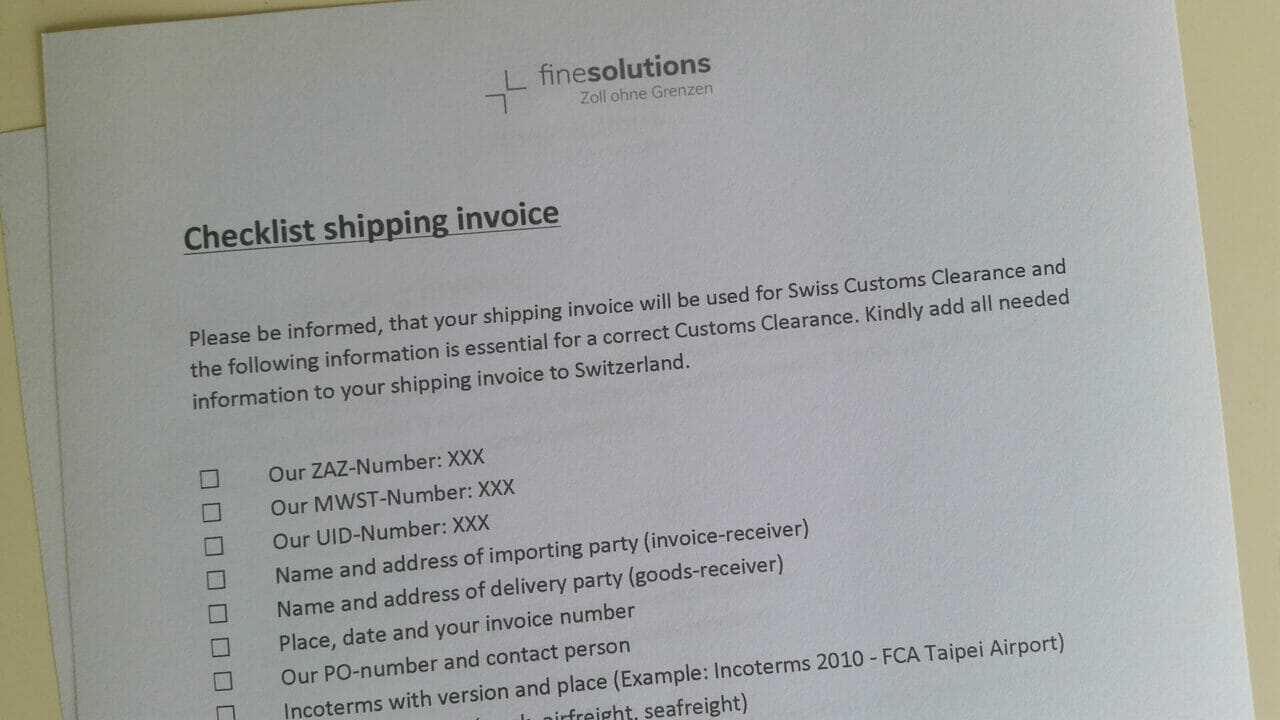

Mit einer Checkliste unterstützen Sie Ihre Lieferanten optimal. Die Liste sollte alle benötigten Rechnungsinformationen enthalten. Erklären Sie auch, warum es so wichtig ist, dass diese Angaben korrekt sind.

Natürlich unterstützen Sie nur Lieferanten ohne Angaben oder mit fehlerhaften Angaben in den Rechnungen. Lieferanten, die alle Daten vorbildlich in der grenzüberschreitenden Rechnung ausweisen, schreiben Sie nicht an.

In unserem Zollfachbeitrag Proforma-Rechnung finden Sie eine vollständige Auflistung der Aussenhandelsdaten, welche auf einer grenzüberschreitenden Rechnung vorhanden sein müssen. Fordern Sie kostenlos die Checkliste Lieferantenrechnung in deutscher und englischer Sprache an.

FineSolutions AG

FineSolutions AG

Damit Sie nicht alle Lieferantenrechnungen «durchkämmen» müssen, können Sie die Optimierung der Zollabgaben auch auf der Basis der Veranlagungsverfügungen durchführen.

Seit der Umstellung auf elektronische Importbelege wegen des Obligatoriums im März 2018 sind bei vielen Firmen die Importdaten in einer eVV Import-Softwarelösung vorhanden.

Wenn die Software Auswertungsmöglichkeiten anbietet, wie beispielsweise unsere Lösungen ImpoWin oder eDocs (für SAP-Systeme), können Sie sich zuerst auf diejenigen Lieferanten fokussieren, bei welchen Sie regelmässig hohe Zollabgaben bezahlen müssen.

Eine gescheite eVV Software unterstützt Sie mit den vorhandenen eVV-Importdaten bei der Analyse, damit Sie die Einsparpotenziale einfach errechnen können.

Diese Fehlerquellen haben wir bei diversen Import-Analysen festgestellt:

FineSolutions AG

FineSolutions AG

Wir helfen Ihnen gerne, Einsparpotenziale in Ihren Zollkosten ausfindig zu machen.

Nachdem Sie die Optimierungen aufseiten Ihrer Lieferanten durchgeführt haben, werden Sie feststellen, dass die Qualität Ihrer Veranlagungsverfügungen um ein Vielfaches besser wird. Dennoch wird es noch vorkommen, dass der Zolldeklarant bei der Erfassung der eVV Importdaten einen Fehler in der Zollanmeldung macht.

Die Zusammenführung der eVV Import mit dem entsprechenden Geschäftsfall ist für Schweizer Importeure Pflicht (Prüfspur). Es ist also auch wichtig, dass Sie

Die eVV Import kann in den meisten Fällen innert der Korrekturfrist von 30 Tagen korrigiert werden.

Teilen Sie dem Zolldeklaranten eine Falschverzollung rechtzeitig mit und bitten Sie um eine Korrektur der entsprechenden eVV. Ob eine eVV korrigiert werden darf, entscheidet die Zollstelle, über die die Waren importiert wurden.

Dafür muss der Zolldeklarant der Zollstelle ein Gesuch um Korrektur stellen, das folgende Mindestangaben beinhalten muss:

FineSolutions AG

FineSolutions AG

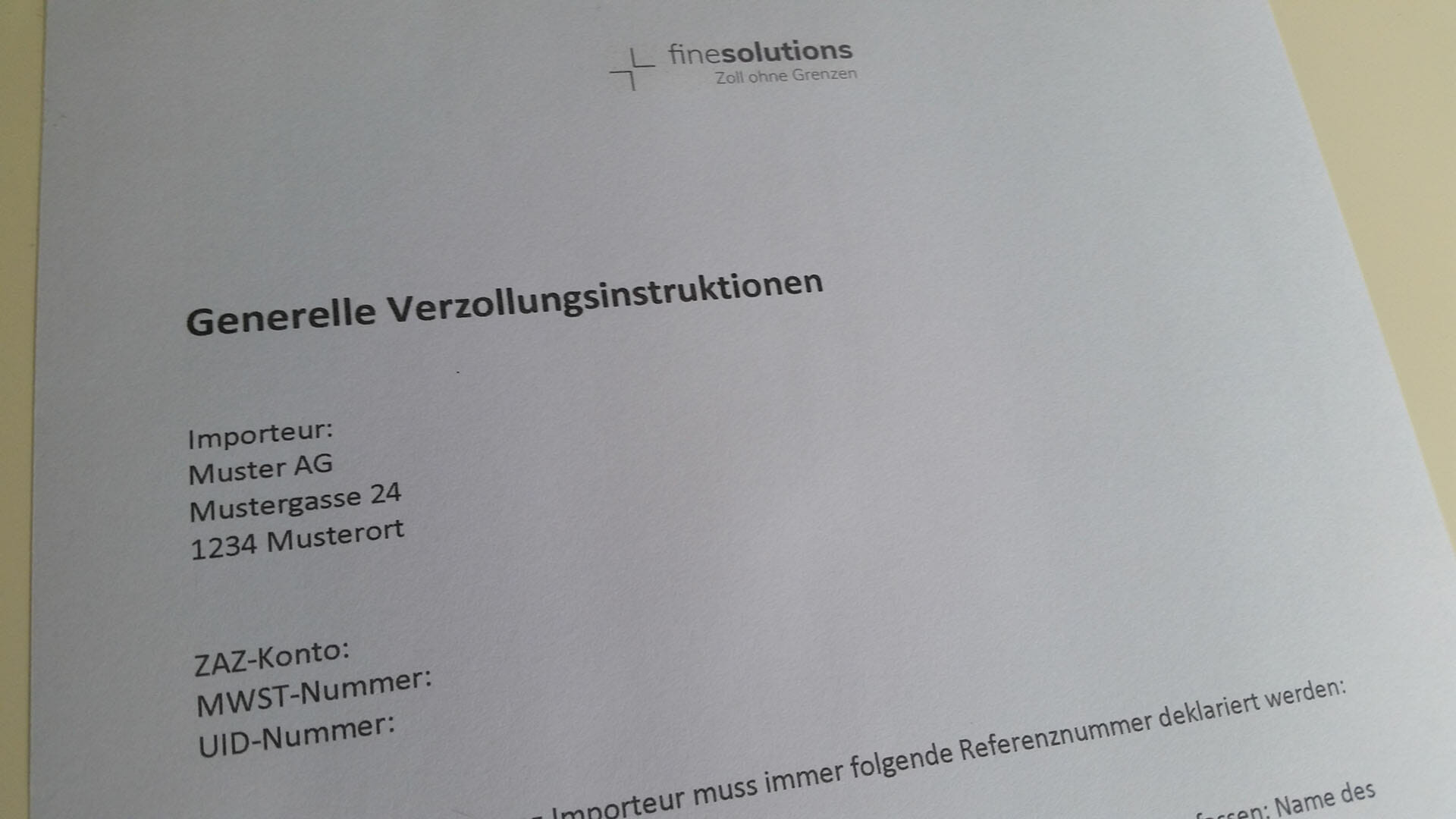

Wenn immer wieder Falschverzollungen passieren, erteilen Sie dem Zolldeklaranten Verzollungsinstruktionen. Darin teilen Sie ihm alle benötigten Angaben, wie Ihr ZAZ Konto, UID-Nummer… mit und halten die bei Ihren Verzollungen zu beachtenden Punkte fest. Eine kostenlose Vorlage der Verzollungsinstruktionen, welche Sie individuell für Sie anpassen können, finden Sie hier: Gibt es eine Vorlage für generelle Verzollungsinstruktionen?

Die Prüfspur zum Geschäftsfall gewährleisten Sie, indem Sie dem Zolldeklaranten auch die Referenznummer (z.B. Ihre Bestellnummer) melden, die auf jeder eVV Import deklariert werden soll. Somit wird die Zuordnung der entsprechenden eVV zum Geschäftsfall vereinfacht und der administrative Aufwand reduziert.

Die Zölle auf Industrieprodukten wurden per 01.01.2024 abgeschafft. Dies bedeutet, dass Sie seit Januar 24 keine Zollabgaben mehr bezahlen auf Waren, die als Industrieprodukte im Tares definiert sind, namentlich auf Waren der Kapitel 25-97, mit einzelnen Ausnahmen.

Somit ist die Belegkontrolle im Import vereinfacht. Das heisst aber nicht, dass Sie die Inhalte von Lieferantenrechnungen gar nicht mehr prüfen sollten. Es ist nach wie vor wichtig, dass Sie von Ihren Lieferanten korrekte Angaben zur Zolltarifnummer, zum Ursprungsland etc. erhalten. Sie benötigen diese Informationen bei einer allfälligen Wiederausfuhr. Auch erstellen viele Lieferanten nicht mehr freiwillig einen Präferenznachweis. Dies bedeutet, dass Sie diese verpflichten müssen, einen Präferenznachweis zu erstellen.

Lesen Sie mehr zur erfolgten Abschaffung der Industriezölle in unserem Beitrag: Bundesratsentscheid: Industriezölle definitiv per 1.1.2024 abgeschafft.

FineSolutions AG

You are currently viewing a placeholder content from Facebook. To access the actual content, click the button below. Please note that doing so will share data with third-party providers.

More InformationYou need to load content from reCAPTCHA to submit the form. Please note that doing so will share data with third-party providers.

More InformationYou are currently viewing a placeholder content from Instagram. To access the actual content, click the button below. Please note that doing so will share data with third-party providers.

More InformationYou are currently viewing a placeholder content from X. To access the actual content, click the button below. Please note that doing so will share data with third-party providers.

More Information

Kommentare / Fragen?