- Zollthemen

- Zollverfahren

- Veredelungsverkehr / Reparaturen

Veredelungsverkehr / Reparaturen

Der Veredelungsverkehr umfasst die vorübergehende (temporäre) Einfuhr oder Ausfuhr von Waren zur Bearbeitung, Verarbeitung und Ausbesserung (Reparatur). Die Anwendung des Veredelungsverkehrs ist grundsätzlich freiwillig. Prüfen Sie jeweils zuerst, ob es sich für Ihre Firma lohnt, dieses komplexe Zollverfahren anzuwenden.

Auch bei Reparatursendungen ist jeweils abzuklären, ob das Verfahren des Veredelungsverkehrs sinnvoll ist und damit auch wirklich Zölle und eventuell Einfuhrsteuern eingespart werden können.

Zwar wurden die Industriezölle bei der Einfuhr in die Schweiz per 1.1.2024 abgeschafft, aber selbst dann kann man noch vom Veredelungsverkehr profitieren. Firmen, welche beispielsweise nicht vollumfänglich vorsteuerabzugsberechtigt sind, können mittels des Veredelungsverkehrs die Einfuhrsteuern reduzieren. Zudem kann es sein, dass Ihr Kunde oder Ihr Reparaturdienstleister im Ausland den Veredelungsverkehr anwenden möchten, und deshalb müssen Sie wissen, welche wichtigen Informationen auf der Rechnung für eine korrekte Verzollung auf der ausländischen Seite benötigt werden. Sie finden alle Informationen in diesem Fachbeitrag.

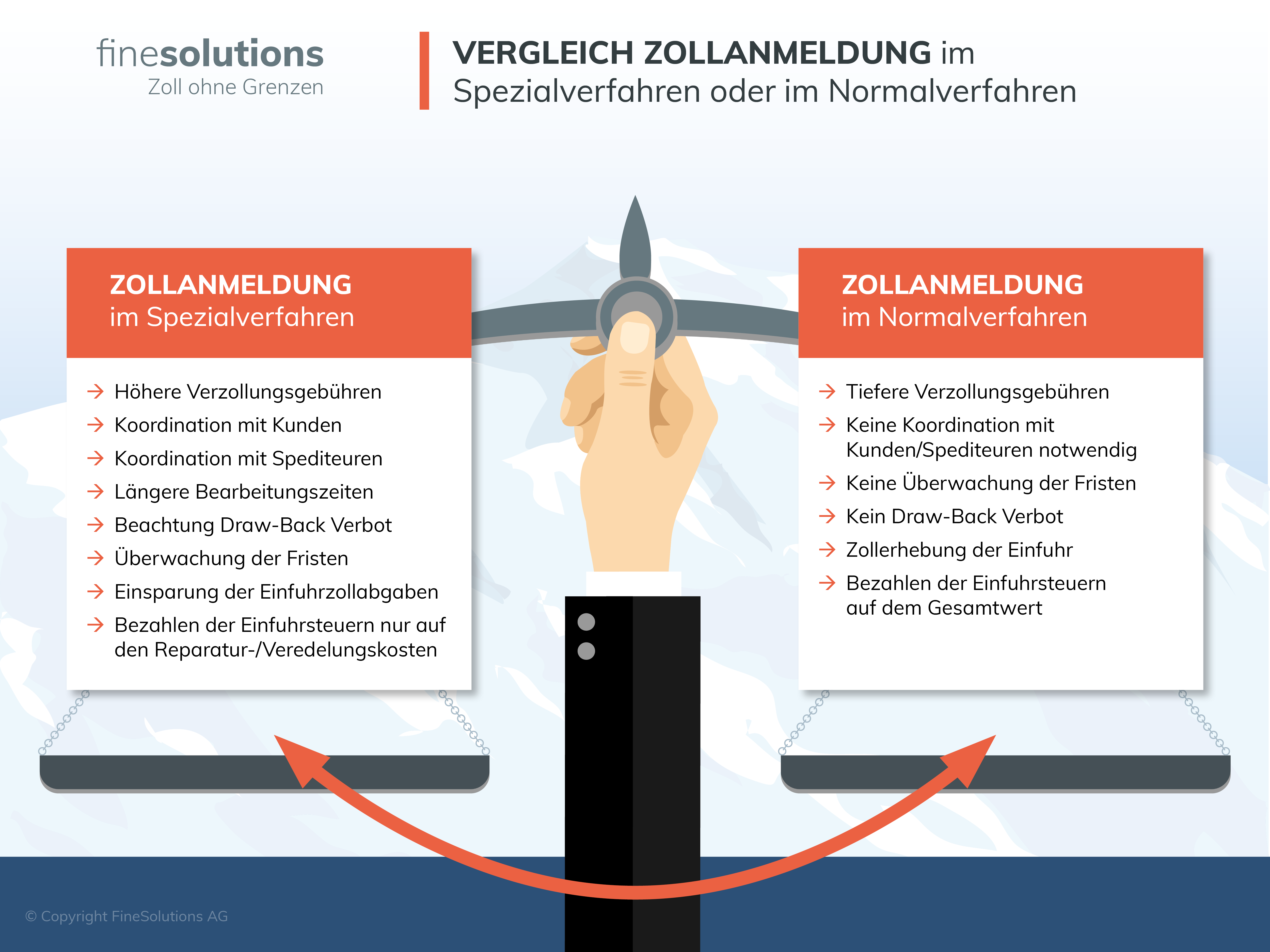

1. Was sind die Vor- und Nachteile des Veredelungsverkehrs?

Viele Firmen denken, dass sie immer einen Vorteil haben, wenn sie beispielsweise Reparatursendungen im Veredelungsverkehr abwickeln. Die Anwendung des Veredelungsverkehrs ist jedoch freiwillig und es sollte zuerst geprüft werden, ob sich das komplexe Zollverfahren für Ihre Firma lohnt. Die Zollanmeldungen können entweder im Normalverfahren oder im Veredelungsverkehr angemeldet werden.

FineSolutions AG

FineSolutions AG

Die Bedingungen für die Anwendung des Veredelungsverkehrs sind an Vorschriften gebunden und die Waren müssen zweimal die Grenze passieren (Ein- und Wiederausfuhr oder Aus- und Wiedereinfuhr). Die Veredelung im In- oder Ausland muss mit den Kunden bzw. mit dem Veredelungsdienstleister, sowie mit dem Spediteur/Verzollungspartner koordiniert werden. Dabei fallen oftmals höhere Zollgebühren (Verzollungskosten durch den Zolldienstleister) an, im Vergleich zur Zollanmeldung im Normalverfahren.

Dagegen können bei der korrekten Anwendung des Veredelungsverkehrs Zölle / Zollabgaben und Einfuhrsteuern eingespart werden. Jedoch müssen Fristen beachtet werden und das Draw-Back-Verbot im Sinne der Freihandelsabkommen kann sich negativ auf den Präferenziellen Warenursprung der Waren auswirken.

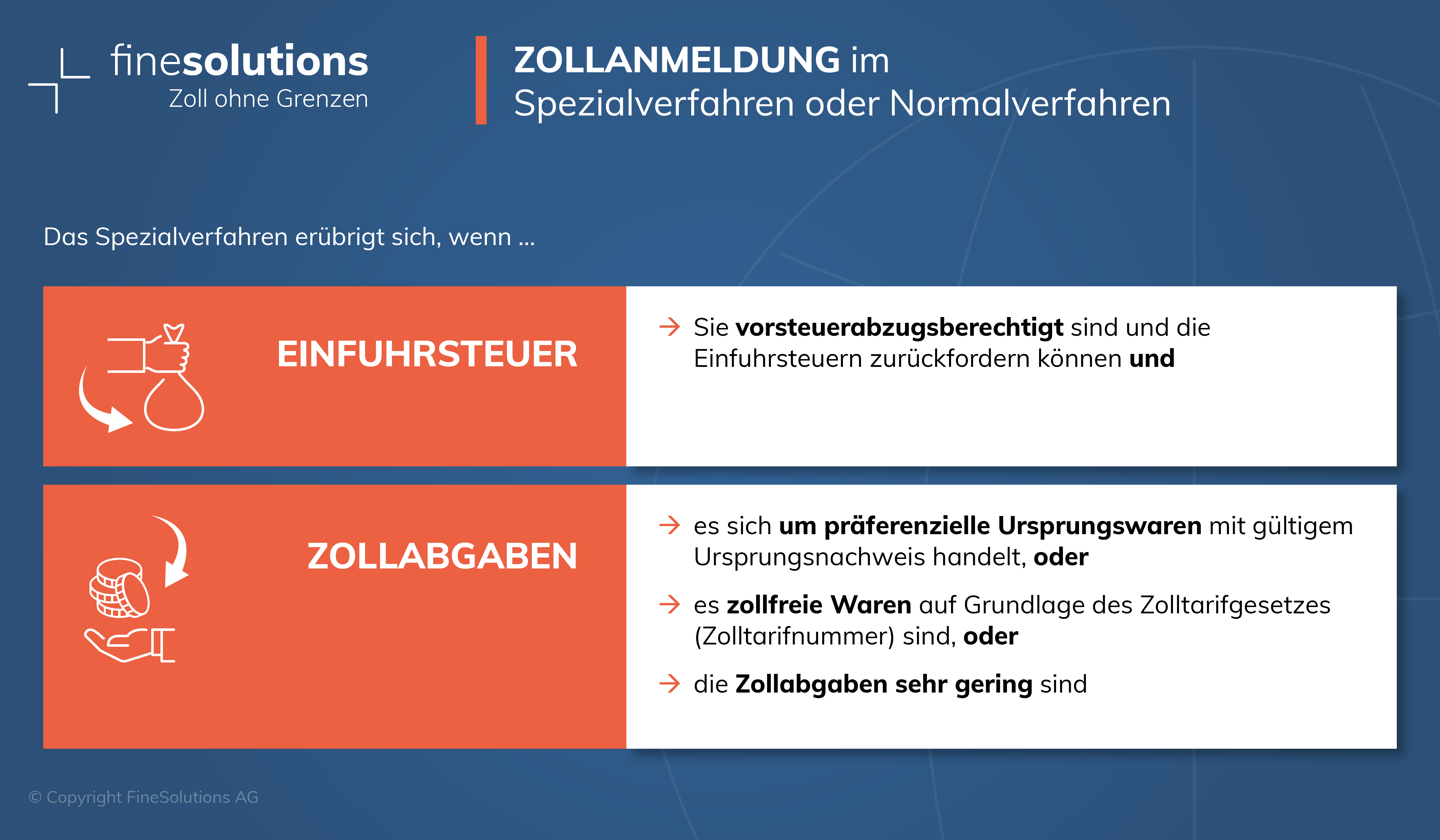

Den Veredelungsverkehr auf Schweizer Seite anzuwenden lohnt sich nicht, falls folgende Bedingungen erfüllt sind:

FineSolutions AG

FineSolutions AG

MWST

Falls Ihre Firma vorsteuerabzugsberechtigt ist, können Sie in vielen Fällen die anfallenden Einfuhrsteuerabgaben als Vorsteuer geltend machen. Das bedeutet, die Einfuhrsteuerabgaben werden anlässlich der Einfuhrverzollung in Rechnung gestellt, jedoch können Sie diese meistens zurückfordern.

Falls Sie nicht vorsteuerabzugsberechtigt sind, können Sie durch die Anwendung des Veredelungsverkehrs die Einfuhrsteuerabgaben einsparen.

Zölle / Zollabgaben

Bei einer Einfuhrverzollung im Normalverfahren können Zollabgaben entstehen. Wenn es sich jedoch um präferenzielle Ursprungswaren handelt, welche mit einem gültigen Präferenznachweis wie etwa einer EUR.1 versendet werden, fallen keine oder nur reduzierte Zölle an.

Falls die Waren aufgrund der Zolltarifnummer zollfrei sind, werden auch keine Zollabgaben belastet. Es kann aber auch sein, dass zwar solche anfallen, diese jedoch so gering sind, dass sich die Anwendung des Veredelungsverkehrs nicht lohnt.

Falls Zollabgaben anfallen und Sie diese durch die Anwendung des Veredelungsverkehrs einsparen möchten, sollten Sie die höheren Verzollungsgebühren und die zusätzlichen operativen Aufwände berücksichtigen. Wägen Sie sorgfältig ab, ob sich das Veredelungsverfahren lohnt, und stellen Sie diese Mehraufwände den Zolleinsparungen gegenüber.

2. Welche Art der Behandlung kann im Veredelungsverkehr abgewickelt werden?

Verschiedene Bearbeitungen von Waren können im Veredelungsverkehr abgewickelt werden. Sie bleiben dabei individuell erhalten (z.B. Verchromen von Metallteilen, Montieren von einzelnen Komponenten, Revision eines Gerätes im Ausland, etc.).

Eine Verarbeitung von Waren bedeutet, dass sie durch das Bearbeiten im anderen Land wesentlich verändert werden (z.B. Verarbeitung von Getreide zu Cornflakes).

Auch Reparaturen können unter dem Veredelungsverkehr abgewickelt werden. Massgebend ist jedoch, dass dieselbe Ware wieder gebrauchsfertig gemacht wird (z.B. ein defektes Teil exportieren zur Reparatur, ein defektes Gerät importieren zur Reparatur bei Ihnen, etc.). Ein Austausch von Produkten ist vom Veredelungsverkehr ausgeschlossen, da nicht dieselbe Ware (wie ursprünglich) über die Grenze geliefert wird.

Viele Firmen möchten die Reparatursendungen im Veredelungsverkehr abwickeln. Im Gespräch stellt sich jedoch oft heraus, dass bei defekter Ware noch nicht bekannt ist, ob sie überhaupt repariert werden kann oder ausgetauscht wird. In diesem Fall sollten Sie den Veredelungsverkehr nicht anwenden, da dieselbe Ware repariert werden muss für den korrekten Abschluss des Zollverfahrens.

FineSolutions AG

FineSolutions AG

Gerne beraten wir Sie fallspezifisch und zeigen Ihnen die für Sie optimale Zollabwicklung Ihrer Geschäftsfälle auf. Unser erfahrenes Beraterteam freut sich auf Ihre Anfrage.

3. Ist das Verfahren der Veredelung bewilligungspflichtig und wer erteilt die Bewilligung?

Für das Verfahren der Veredelung braucht es eine Bewilligung der Zollstelle oder von der Abteilung ZOWI (Zolltarif und Wirtschaftsmassnahmen, BAZG (Bundesamt für Zoll und Grenzsicherheit)). Die Zuständigkeit für die Bewilligungserteilung ist von der Art der Veredelung (Behandlung) abhängig.

Weitere produktspezifische Einfuhrbestimmungen (z.B. veterinärrechtliche Vorschriften oder zusätzlich benötigte Einfuhrbewilligungen) werden durch die Bewilligung für den Veredelungsverkehr nicht aufgehoben.

Bewilligungen werden an Personen erteilt:

- mit Sitz oder Wohnsitz im schweizerischen Zollgebiet

- welche die Veredelung selbst oder durch Dritte ausführen lassen

- und den ordnungsgemässen Ablauf des Veredelungsverfahrens gewähren

Bewilligungserteilung durch Zollstelle

Für folgende Waren und Bearbeitungen, welche im Veredelungsverkehr angemeldet werden, erteilt die Zollstelle die Bewilligung:

| Ware | Veredelung | Beispiele |

|---|---|---|

| Privatwaren aller Art | Veredelungen aller Art | |

| Handelswaren aller Art | Ausbesserung | Einen defekten Motor wieder gebrauchsfähig machen |

| Handelswaren aller Art | Restaurieren | Einen antiken Schrank wieder in seinen ursprünglichen Zustand versetzen |

| Handelswaren aller Art |

Einfache Bearbeitung wie Bedrucken, Lackieren, Schleifen, Stanzen o.ä. |

|

|

Maschinen, Apparate und Geräte aller Art |

Modifizieren, Updaten | Eine Werkzeugmaschine mit neuen Werkzeugen bestücken |

|

Beförderungsmittel aller Art (inkl. Zubehör) |

Karossieren, Umbau, Montage von Zubehörteilen oder ähnliche Zwecke |

Die Zollstelle erteilt die Bewilligungen für die Ausbesserung (Reparatur) sowie für einfaches Bearbeiten wie das

- Stanzen

- Schleifen oder

- Verchromen

Für alle übrigen Bearbeitungen muss die Bewilligung vor dem ersten Import oder Export bei der Abteilung ZOWI beantragt werden und die Bewilligungsnummer ist in der Zollanmeldung zu deklarieren.

Falls die Zollstelle für die Bewilligung zuständig ist, erfolgt die Bewilligungserteilung gebührenfrei und mit der Annahme der Zollanmeldung wird die Bewilligung direkt beim Verzollungsvorgang erteilt.

Bei Kombinationen von verschiedenen Veredelungen / Bearbeitungen ist eine Bewilligung der Abteilung ZOWI notwendig.

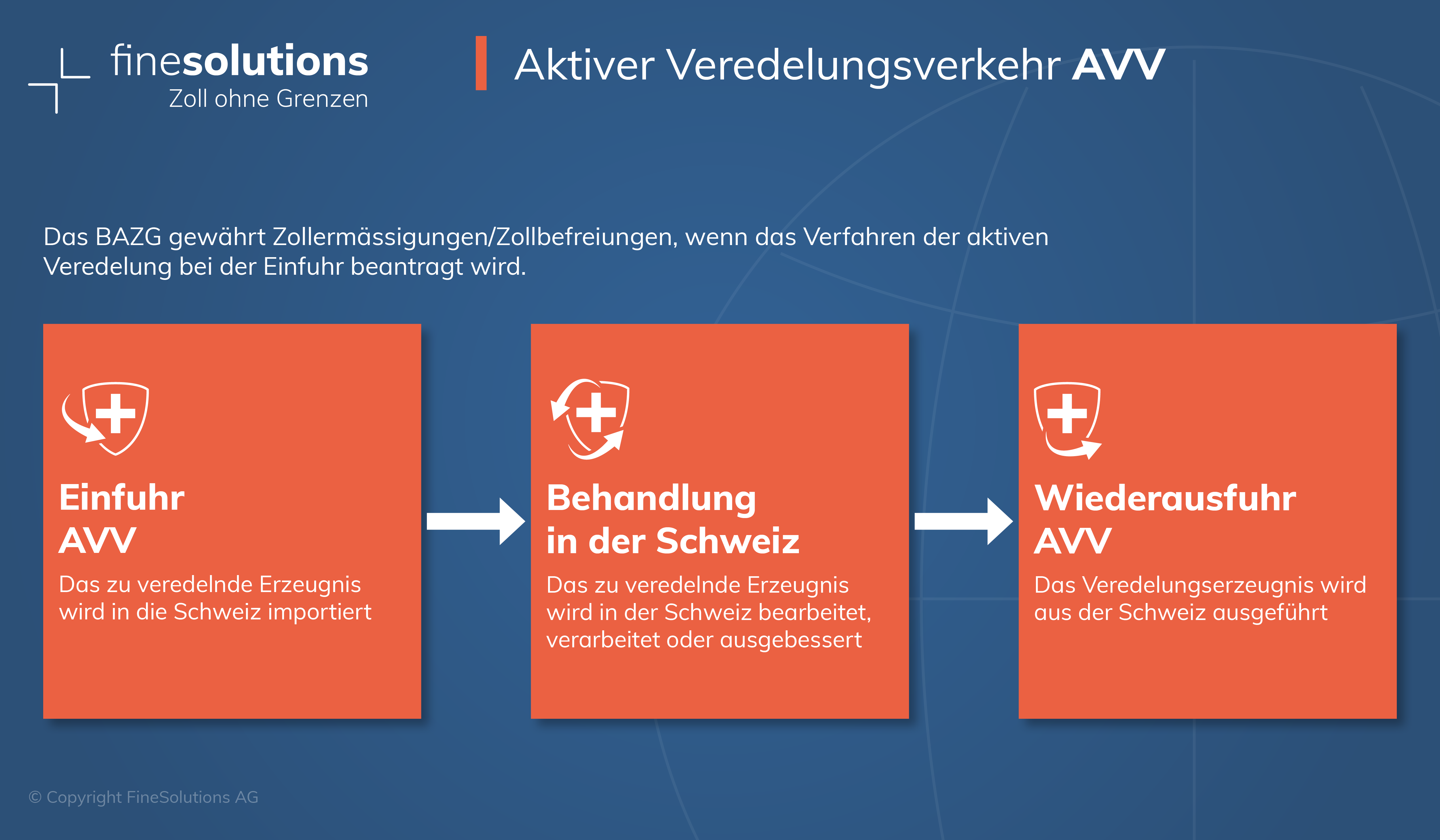

4. Was bedeutet aktive Veredelung (im Inland) aus Schweizer Sicht?

Waren, die vorübergehend zur Veredelung (Bearbeitung, Verarbeitung) oder Ausbesserung (Reparatur) in die Schweiz eingeführt werden, können entweder im Normalveranlagungsverfahren oder im Verfahren der aktiven Veredelung (AVV) angemeldet werden. Die Anwendung des Veredelungsverkehrs ist also immer freiwillig.

Das Verfahren der aktiven Veredelung sollten Sie nur anwenden, wenn es sich lohnt. In diesem Verfahren können die Waren zollbefreit oder mit Anrecht auf Zollrückerstattung vorübergehend eingeführt werden (teilweise Befreiung von der Einfuhrsteuer möglich). Sie dürfen dieses Verfahren nur anwenden, wenn Sie dieselben Waren nach der Behandlung wiederausführen.

FineSolutions AG

FineSolutions AG

Wenn Sie zum Zeitpunkt der Einfuhr in die Schweiz nicht wissen, ob die defekte Ware repariert wird, empfehlen wir Ihnen auf die Anwendung der aktiven Veredelung zu verzichten. Das Spezialverfahren soll nur angewendet werden, sofern dieselbe Ware mit Bestimmtheit nach der Reparatur wiederausgeführt wird. Bei einem Austausch der Produkte soll mittels Normalveranlagung verzollt werden.

Im aktiven Veredelungsverkehr wird unterschieden zwischen Eigenveredelung und Lohnveredelung:

- AEVV = aktiver Eigenveredelungsverkehr

Die zur Veredelung eingeführte Ware ist zum Zeitpunkt der Veredelung im Eigentum einer innerhalb des schweizerischen Zollgebiets domizilierten Person (Schweizer Firma). - ALVV = aktiver Lohnveredelungsverkehr

Die zur Veredelung eingeführte Ware ist zum Zeitpunkt der Veredelung im Eigentum einer ausserhalb des schweizerischen Zollgebiets domizilierten Person (ausländische Firma).

Zudem gibt es drei Verfahren bezüglich der Einfuhr-Zollabgabenerhebung in die Schweiz:

| Nichterhebungsverfahren | Rückerstattungsverfahren | Das besondere Rückerstattungsverfahren für bestimmte landwirtschaftliche Grundstoffe |

|---|---|---|

|

Die Zollabgaben bei der Einfuhr werden bedingt nicht erhoben.

Wenn das Nichterhebungsverfahren bei der aktiven Veredelung nicht ordnungsgemäss mittels Wiederausfuhr innert der vorgegebenen Frist abgeschlossen wird, werden die Zollabgaben nachträglich erhoben.

|

Bei der Einfuhr werden die Zollabgaben erhoben.

Bei der Wiederausfuhr innerhalb der vorgegebenen Frist im Rückerstattungsverfahren werden die Zollabgaben zurückerstattet.

|

Das Verfahren ist nur bei bestimmten landwirtschaftlichen Grundstoffen anzuwenden, wie z.B.:

|

Äquivalenzverkehr

Der Äquivalenzverkehr ermöglicht, dass die zur Veredelung im Nichterhebungsverfahren eingeführten Waren durch inländische Waren ersetzt werden. Die inländischen Waren müssen in gleicher Menge und von gleicher Beschaffenheit und Qualität wie die in die Schweiz eingeführten Waren sein. In der Bewilligung wird definiert, welche Waren als äquivalent gelten.

Nämlichkeitsverkehr

Die zur Veredelung in die Schweiz eingeführten Waren müssen physisch als Veredelungserzeugnis wieder ausgeführt werden und dürfen nicht durch inländische Waren ersetzt werden.

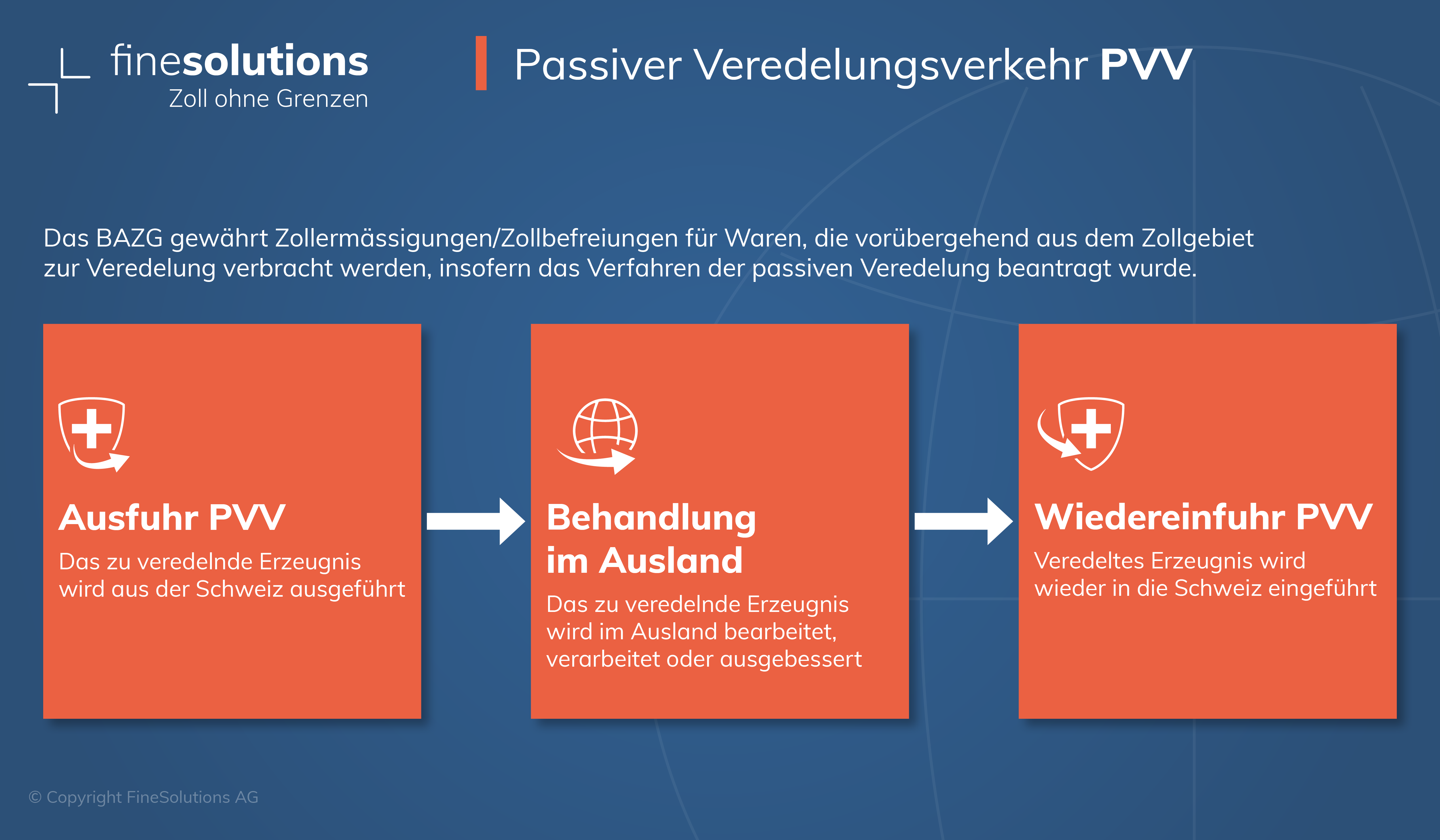

5. Was bedeutet passive Veredelung (im Ausland) aus Schweizer Sicht?

Waren, die vorübergehend zur Veredelung (Bearbeitung, Verarbeitung) oder Ausbesserung (Reparatur) ins Ausland ausgeführt werden, können entweder mittels Normalveranlagung oder im Verfahren der passiven Veredelung (PVV) angemeldet werden. Der Veredelungsverkehr kann auch hier freiwillig angewendet werden.

Das Verfahren der passiven Veredelung sollte nur angewendet werden, wenn es sich lohnt. Mittels dieses Verfahrens können die vorübergehend ausgeführten Waren zoll- und (teils) steuerbefreit wiedereingeführt werden. Sie dürfen es nur anwenden, sofern Sie dieselben Waren nach der Behandlung wiedereinführen.

FineSolutions AG

FineSolutions AG

Wenn Sie zum Zeitpunkt der Ausfuhr aus der Schweiz nicht wissen, ob die defekte Ware überhaupt repariert werden kann, dann empfehlen wir Ihnen auf die passive Veredelung zu verzichten. Das Spezialverfahren darf nur angewendet werden, wenn dieselbe Ware mit Bestimmtheit nach der Reparatur wieder in die Schweiz eingeführt wird. Falls die Ware nicht repariert wird und anstelle der Reparatur eine Ersatzlieferung gesendet wird, darf das Verfahren der passiven Veredelung nicht angewendet werden.

Ausgenommen von dieser Regel ist der Veredelungsverkehr mit einer Bewilligung, in welcher das BAZG definiert, welche Waren im Äquivalenzverkehr (Austausch der Waren) abgewickelt werden dürfen.

Im passiven Veredelungsverkehr wird unterschieden zwischen Eigenveredelung und Lohnveredelung:

- PEVV = passiver Eigenveredelungsverkehr

Die zur Veredelung ausgeführte Ware ist zum Zeitpunkt der Veredelung im Eigentum einer ausserhalb des schweizerischen Zollgebiets domizilierten Person (ausländische Firma). - PLVV = passiver Lohnveredelungsverkehr

Die zur Veredelung ausgeführte Ware ist zum Zeitpunkt der Veredelung im Eigentum einer innerhalb des schweizerischen Zollgebiets domizilierten Person (Schweizer Firma).

Bei der Wiedereinfuhr wird das Nichterhebungsverfahren angewendet. Die Zollabgaben werden bei der Wiedereinfuhr nicht erhoben.

Äquivalenzverkehr

Der Äquivalenzverkehr ermöglicht, dass die zur Veredelung im Nichterhebungsverfahren aus der Schweiz ausgeführten Waren durch ausländische Waren ersetzt werden. Die ausländischen Waren müssen in gleicher Menge und von gleicher Beschaffenheit und Qualität wie die aus der Schweiz ausgeführten Waren sein. In der Bewilligung wird definiert, welche Waren als äquivalent gelten.

Nämlichkeitsverkehr

Die zur Veredelung aus der Schweiz ausgeführten Waren müssen physisch als Veredelungserzeugnis wieder ausgeführt werden und dürfen nicht durch ausländische Waren ersetzt werden.

6. In welchem Zollverfahren werden Reparatursendungen abgewickelt?

Der Ausbesserungsverkehr (Reparaturverkehr) ist kein wählbares Zollverfahren gemäss Zollgesetz und der Zollverordnung.

- Die Ausbesserung gilt als eine Veredelung und zählt somit zum Veredelungsverkehr.

Für Waren, die zur Reparatur in die Schweiz eingeführt werden, gibt es zwei Verfahren, die angewendet werden können:

- Aktive Ausbesserung im Normalveranlagungsverfahren (definitive Einfuhr)

- Aktive Ausbesserung im Veredelungsverkehr (Spezialverfahren)

Klären Sie nachfolgend aufgeführte Punkte ab und koordinieren Sie Reparatursendungen mit Ihrem Kunden. Dieser soll jede beabsichtigte Reparatursendung vor dem Versand an Sie in die Schweiz melden (z.B. mit einem RMA-Formular – Return Material Authorization) und zunächst Ihre Instruktionen für den Versand abwarten:

- Präferenznachweis: Haben Sie das Gerät Ihrem Kunden ursprünglich mit einem Präferenznachweis geliefert? In diesem Fall kann Ihr Kunde das defekte Gerät wiederum mit einem Präferenznachweis zurück in die Schweiz liefern. Dank des Nachweises werden die Zollabgaben nicht oder nur reduziert erhoben. Teilen Sie Ihrem Kunden mit, dass er beim Rückversand der Güter an Sie nochmals einen Präferenznachweis erstellen soll.

- Warenwert des defekten Produktes: Der Kunde muss auf seiner Versandrechnung / Transportrechnung einen realistischen Marktwert angeben (siehe auch Frage 7 «Wie erfolgt die Wertermittlung bei Reparaturen?»). Unüblich tiefe Warenwerte, wie z.B. 1 EUR oder 10 CHF, sind immer zu vermeiden, da sie nicht nur beim Import in die Schweiz für Probleme sorgen, sondern auch nach der Reparatur beim Re-Export zurück ins Abgangsland. Deshalb ist es sinnvoll, dass Sie Ihrem Kunden mitteilen, wie hoch der realistische Marktwert der defekten Ware ist. Wenn Sie nach der Reparatur für die Ausfuhr eine Versandrechnung erstellen, achten Sie darauf, dass Sie nebst dem ursprünglichen Einfuhrwert auch die Kosten für die Arbeit und das verwendete Neumaterial aufführen.

- Korrekte Zolltarifnummer: Oftmals kennt Ihr Kunde die Zolltarifnummer seiner Produkte nicht. Geben Sie ihm die korrekte Zolltarifnummer bekannt, welche auf der Versandrechnung aufzuführen ist. Sofern Sie unsicher sind, welche Zolltarifnummer zutrifft, beantragen Sie eine verbindliche oder unverbindliche Zolltarifauskunft.

Für Waren, die zur Reparatur ins Ausland ausgeführt werden, gibt es ebenfalls zwei Verfahren, die angewendet werden können:

- Passive Ausbesserung im Normalveranlagungsverfahren

- Passive Ausbesserung im Veredelungsverkehr (Spezialverfahren)

Können Sie bei der Ausfuhr des defekten Geräts einen Präferenznachweis ausstellen, kann Ihr Reparaturdienstleister für den Rückversand in die Schweiz wiederum einen ausstellen, sodass Sie bei der Wiedereinfuhr Zollabgaben einsparen.

In diesem Fall empfehlen wir, die Ausbesserungs- / Reparatursendung im Normalveranlagungsverfahren abzuwickeln.

Klären Sie nachfolgend aufgeführte Punkte ab und koordinieren Sie Reparatursendungen mit dem Reparaturdienstleister im Ausland.

- Präferenznachweis: Haben Sie das Gerät ursprünglich mit einem Präferenznachweis vom Hersteller im Ausland erhalten? Ersichtlich für Sie als Importeur ist dies auf der elektronischen Veranlagungsverfügung (eVV) mittels des Präferenzkennzeichens. Ist dies der Fall und haben Sie das defekte Gerät nur bei sich im Haus betrieben, so können Sie für den Export an den Reparaturdienstleister ebenso einen Präferenznachweis ausstellen.

- Warenwert des defekten Produktes: Fragen Sie den Hersteller, wie hoch der realistische Marktwert des Produktes (siehe auch Frage 7 «Wie erfolgt die Wertermittlung bei Reparaturen?») in defektem Zustand ist, damit Sie den korrekten Wert auf der Versandrechnung angeben können. Nach erfolgter Reparatur müssen nicht nur die Kosten für die Arbeit und das verwendete Neumaterial auf einer Versandrechnung aufgeführt werden, sondern auch der ursprüngliche Einfuhrwert (im Bestimmungsland). Prüfen Sie die Versandrechnung (Reparaturrechnung) des Reparaturdienstleisters, bevor die reparierten Güter wieder in die Schweiz eingeführt werden.

- Korrekte Zolltarifnummer: Wenn Sie beim Hersteller bereits wegen des plausiblen, realistischen Warenwerts für das defekte Produkt nachfragen, können Sie auch in Erfahrung bringen, welches die korrekte Zolltarifnummer ist. Prüfen Sie in jedem Fall, ob die Zolltarifnummer plausibel erscheint, in dem Sie die ersten sechs Ziffern im Tares eingeben und nachschauen, ob zumindest der Wortlaut der Zolltarifnummer dem Produkt entspricht.

Oder arbeiten Sie in einem Industriebetrieb, welcher vorsteuerabzugsberechtigt ist?

Sie lernen an diesem Seminar, wie Sie die Reparatursendungen im Normalverfahren abwickeln können.

Fabian Mäder | Online

7. Wie ist der Warenwert bei kostenlosen Lieferungen zu deklarieren?

Der Warenwert für kostenlose Lieferungen (z.B. kostenloses Beistellmaterial, Retouren, Reparaturen, Garantielieferungen, Garantiesendungen) wird gemäss Verordnung über die Statistik des Aussenhandels (Art. 9 Warenwert) nach folgenden Bestimmungen ermittelt:

«Wird eine Ware ein- oder ausgeführt, ohne dass sie fakturiert wurde, oder stimmt der fakturierte Betrag nicht mit dem wirklichen Wert überein, so gilt als Wert der Preis, der einer unabhängigen Drittperson berechnet würde.»

Warenwert = realistischer Marktwert

- Nach einer Reparatur/Veredelung in der Schweiz setzt sich der Warenwert für die Schweizer Ausfuhrzollanmeldung wie folgt zusammen:

- Ursprünglicher Einfuhrwert des Produktes gemäss eVV Import

- Lohn- oder Reparaturkosten

- Wert des verwendeten Neumaterials

Sie senden ein Produkt ins Ausland zur Reparatur. Der Dienstleister oder Hersteller erstellt nach erfolgter Reparatur eine Handelsrechnung, welche nur die Lohn- / Arbeitskosten beinhaltet und übergibt diese Rechnung dem Spediteur, zusammen mit der Sendung. In der Schweiz wird bei der Einfuhr nur der Warenwert angemeldet, der auf der Handelsrechnung zu finden ist und dieser beinhaltet nur die Arbeitskosten. Dieses Vorgehen führt zu einer Falschverzollung beim Import in die Schweiz wegen zu tief deklariertem Warenwert.

Deshalb ist es unumgänglich, dass Ihr Reparaturdienstleister eine Versandrechnung erstellt, in welcher der ursprüngliche Einfuhrwert, die Arbeitskosten und der Wert des allfälligen Neumaterials deklariert wird.

8. Wird ein internes Retourenmanagement für den Reparaturverkehr benötigt?

Ein betriebsinternes Retourenmanagement ist notwendig, damit der Retouren-Prozess effizienter wird und Falschverzollungen vermieden werden. Bei vielen Firmen stehen die Retourenlieferungen (auch Rückholaufträge genannt) unerwartet im Wareneingang und dann müssen Abklärungen gemacht werden wie:

- Von welchem Kunden kommt die Retoure?

- Ist dieser überhaupt berechtigt, diese Ware zurückzuliefern?

- Kann die Ware repariert werden?

- Aus welcher Bestellung erfolgt die Retourenlieferung?

- Wird diese Reparatur unter einer Garantiesendung versendet, oder wird die Reparatur kostenpflichtig vorgenommen?

- Auf wessen Kosten wurden die Waren zurückgeliefert?

Ein RMA-Formular (Return Material Authorization) kann in diesen Fällen eine grosse Vereinfachung darstellen.

Laden Sie unser kostenloses RMA Musterformular herunter

- Kostenloses RMA Musterformular

- Individuell anpassbar

- Koordinierte Retourenabwicklung

Das RMA-Formular muss von jedem Kunden vor einer Rücklieferung ausgefüllt und an Ihre Firma geschickt werden. So haben Sie die Möglichkeit, die offenen Fragen schon vor dem Zeitpunkt des Rückversandes zu klären. Erst nach Vergabe einer RMA-Nummer und nach Instruktionen Ihrerseits an den Kunden dürfen die Güter (markiert mit der erteilten RMA-Nummer) an Sie retourniert werden.

Lesen Sie dazu mehr in unserem Blog-Beitrag «RMA-Prozess: Wie Sie Zollprobleme vermeiden».

9. Praxisbeispiel aktive Ausbesserung im Normalverfahren

FineSolutions AG

FineSolutions AG

Der Schweizer Hersteller «Helvetia Frigo AG» vertreibt seine Haushaltskühlschränke weltweit mit folgenden Merkmalen:

- Zolltarifnummer 8418.2100 (Kompressionskühlschränke)

- Ursprung: CH

- Präferenzeigenschaft: Ja für EU, EFTA, TR, CN

- Gewicht: 850 kg brutto

- Helvetia Frigo AG ist vollumfänglich vorsteuerabzugsberechtigt

Ein Kunde aus Deutschland sendet 10 defekte Kühlschränke zur Reparatur zurück in die Schweiz. Diese ist kostenlos, da sie von der Garantie gedeckt ist.

Da Helvetia Frigo AG bereits beim ursprünglichen Verkauf bzw. Export aus der Schweiz einen Präferenznachweis ausgestellt hat, kann der ausländische Kunde für den Versand der defekten Geräte einen Präferenznachweis erstellen, damit bei der Einfuhr in die Schweiz keine Zollabgaben anfallen.

Nebst den erforderlichen Aussenhandelsdaten einer Rechnung muss der ausländische Kunde auf seiner Versandrechnung für die Lieferung der defekten Ware in die Schweiz folgende Vermerke ergänzen:

- Eindeutiger Vermerk: «Defekte Kühlschränke zurück zum Hersteller in die Schweiz zwecks Reparatur – Normalveranlagung mit Präferenzabfertigung»

- Aktueller Warenwert (realistischer Marktwert)

Die Kühlschränke können im Normalverfahren mit Vermerk «Ausbesserung» importiert werden, da ein Präferenznachweis mitgeliefert wird. Die Einfuhrzollanmeldung im e-dec Import sieht wie folgt aus:

FineSolutions AG

FineSolutions AG

Und das sind die Werte für die verschiedenen Felder in der Importzollanmeldung:

- Handelswaren: Nein

- Veranlagungstyp: Normalveranlagung mit Vermerk Ausbesserung

- Art der Ausbesserung: Grund für die Ausbesserung deklarieren

- Verkehrsrichtung: aktiv

- Statistischer Wert und MWST-Wert: nach den allgemeinen Richtlinien

Nach erfolgter Reparatur werden die Kühlschränke zurück zum ausländischen Kunden versendet. Die Ursprungseigenschaft muss erneut durch Helvetia Frigo überprüft werden. Sofern die Präferenzeigenschaft erfüllt ist, kann für die Wiederausfuhr ein Präferenznachweis ausgestellt werden. So kann für die reparierten Kühlschränke auch die zollfreie Wiedereinfuhr in Deutschland gewährleistet werden.

Helvetia Frigo muss für den Export nach Deutschland eine Versandrechnung mit folgenden zusätzlichen Ergänzungen erstellen:

- Eindeutiger Vermerk: «Nach erfolgter Reparatur zurück zum Kunden»

- Ursprünglicher Einfuhrwert gemäss Veranlagungsverfügung Import

- Reparatur-/ Lohnkosten (falls zutreffend: Vermerk «Garantiereparatur»)

- Wert Neumaterial mit Zolltarifnummer, Wert und Gewicht

Für die Wiederausfuhr ist die Ausfuhrzollanmeldung im e-dec Export wie folgt zu erstellen:

FineSolutions AG

FineSolutions AG

Das sind die Werte für die verschiedenen Felder in der Ausfuhrzollanmeldung:

- Handelsware: Nein

- Veranlagungstyp: Normalveranlagung mit Vermerk «Ausbesserung»

- Art der Ausbesserung: Grund für die Ausbesserung?

- Verkehrsrichtung: aktiv

- Statistischer Wert: ursprünglicher Einfuhrwert + Lohnkosten + Wert Neumaterial + Fracht bis Schweizer Grenze

- Zweck der Ausfuhr ist im Veranlagungstext oder im Feld «besondere Vermerke» zu deklarieren

Falls Sie die Ausfuhrliste in einer e-dec Software selbst erstellen, können Sie diese Angaben korrekt erfassen. Wenn Sie aber dem Spediteur oder Zolldienstleister den Auftrag geben, die Ausfuhrzollanmeldung zu erstellen, empfehlen wir Ihnen, mit Verzollungsinstruktionen zu arbeiten, damit der Export im gleichen Verfahren wie der Import erfolgt.

10. Praxisbeispiel aktive Ausbesserung im aktiven Veredelungsverkehr

Der Schweizer Hersteller «Helvetia Frigo AG» vertreibt seine Haushaltskühlschränke weltweit mit folgenden Merkmalen:

- Zolltarifnummer 8418.2100

- Ursprung: CH

- Präferenzeigenschaft: Nein

- Gewicht: 3’500 kg brutto

- Helvetia Frigo AG ist vollumfänglich vorsteuerabzugsberechtigt

- Der ausländische Kunde sendet die defekten Kühlschränke zur Reparatur zurück in die Schweiz. Die Reparatur ist kostenpflichtig, da sie ausserhalb der Garantiefrist erfolgt.

Helvetia Frigo AG will, dass die Kühlschränke bei der Einfuhr in die Schweiz ohne Zollabgaben abgefertigt werden, da sie nach der Reparatur wieder aus der Schweiz ausgeführt werden. Der ausländische Kunde kann aber keinen Präferenznachweis erstellen, da es sich in diesem Beispiel um nicht präferenzbegünstigte Waren (Drittlandwaren) handelt. Daher muss zuerst geprüft werden, wie hoch die Zollabgaben sind:

- Zollansatz für Zolltarifnummer 8418.2100 gemäss Zolltarif Tares: CHF 16.00 / 100 kg brutto

- Zollabgaben bei 3’500 kg brutto = CHF 560.00

Falls diese 560 Franken eingespart werden sollen, lohnt sich die Anwendung der Ausbesserung im aktiven Veredelungsverkehr.

Nebst den erforderlichen Aussenhandelsdaten in einer Versandrechnung muss der ausländische Kunde für den Import der defekten Ware in die Schweiz folgende Vermerke ergänzen:

- Eindeutiger Vermerk: «Defekte Kühlschränke zurück zum Hersteller in die Schweiz zwecks Reparatur – Einfuhrabfertigung Schweiz mit Form 11.71»

- Aktueller Warenwert (realistischer Marktwert)

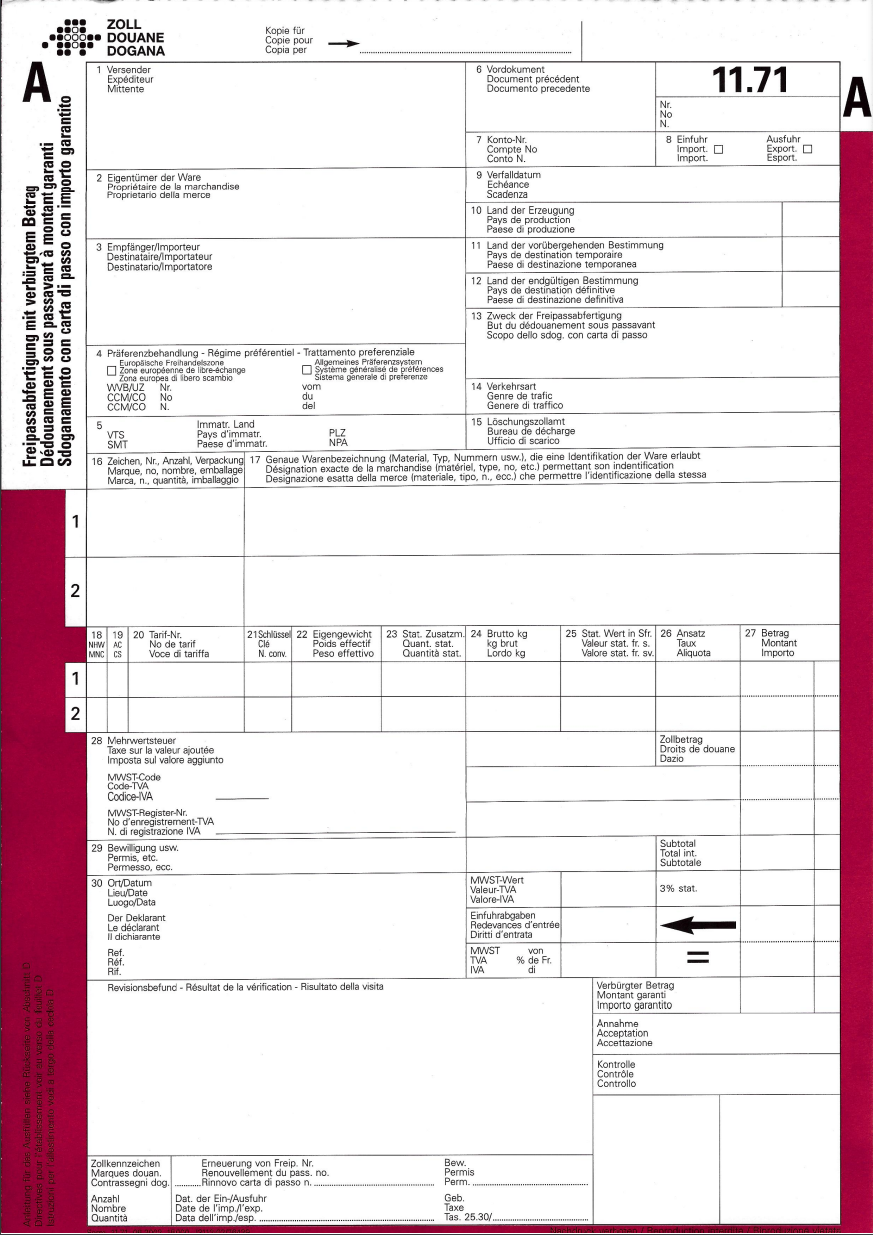

Da kein Präferenznachweis vorliegt und bei Normalveranlagung Zollabgaben in der Höhe von CHF 560 entstehen, kann bei der Einfuhr in die Schweiz das Verfahren der aktiven Ausbesserung im Veredelungsverkehr mittels Form. 11.71 angemeldet werden (anstatt der Einfuhrzollanmeldung im e-dec Import):

Bundesamt für Zoll und Grenzsicherheit (BAZG)

Bundesamt für Zoll und Grenzsicherheit (BAZG)

Das Form. 11.71 wird durch den Zolldienstleister erstellt, sofern Sie dies entsprechend beantragen. Es muss also vor der Einfuhr mit dem Spediteur / Zolldienstleister koordiniert werden. Dazu muss er von Ihnen die entsprechenden Instruktionen erhalten.

- Abschnitt A: Für die Zollstelle

- Abschnitt B: Für den Zolldienstleister

- Abschnitt C: Für die Aussenhandelsstatistik

- Abschnitt D: Kopie für den Importeur (dient als Einfuhrnachweis – ersetzt eVV Import)

Nach erfolgter Reparatur wird die Ware zurück zum ausländischen Kunden versendet. Für die Wiederausfuhr aus der Schweiz erstellt Helvetia Frigo eine Versandrechnung mit folgenden ergänzenden Bemerkungen:

- Eindeutiger Vermerk: «Nach erfolgter Reparatur zurück zum Kunden – Einfuhr mit Form. 11.71 – Ausfuhr mit Form. 11.86»

- Ursprünglicher Einfuhrwert gemäss Form. 11.71

- Reparatur- / Lohnkosten (falls zutreffend: Vermerk «Garantiereparatur»)

- Wert Neumaterial mit Zolltarifnummer, Wert und Gewicht

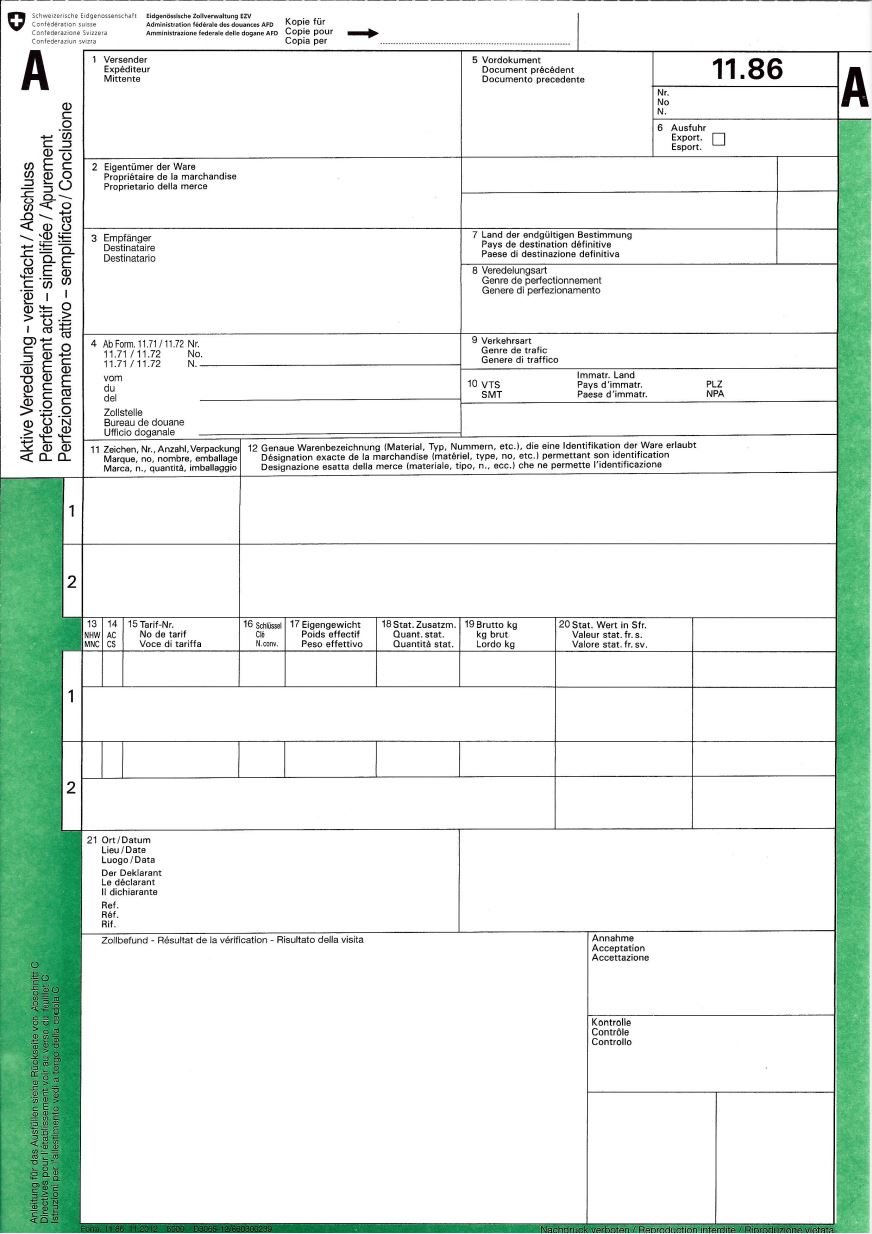

Da bei der Einfuhr in die Schweiz ein Form. 11.71 ausgestellt wurde, muss bei der Wiederausfuhr das Verfahren der aktiven Ausbesserung mit Form. 11.86 (anstatt der Ausfuhrzollanmeldung im e-dec Export) abgeschlossen werden. Diese muss innerhalb der Frist erfolgen, welche auf dem Form. 11.71 ersichtlich ist:

Bundesamt für Zoll und Grenzsicherheit (BAZG)

Bundesamt für Zoll und Grenzsicherheit (BAZG)

Das Form. 11.86 wird durch den Zolldienstleister erstellt und gemeinsam mit dem Originalformular 11.71 Abschnitt B der Zollstelle vorgelegt.

- Abschnitt A: Für die Zollstelle

- Abschnitt B: Für die Aussenhandelsstatistik

- Abschnitt C: Kopie für den Exporteur (dient als Ausfuhrnachweis – ersetzt eVV)

Ob Zölle auf der Seite des Kunden anfallen oder nicht, muss der Kunde selbst prüfen. Er hat auch zu entscheiden, ob er auf seiner Seite (Zollabwicklung im Ausland) ebenfalls ein Spezialverfahren wie den Veredelungsverkehr anwenden kann / darf. Dies richtet sich nach den Zollverfahren, welche im jeweiligen Land anzuwenden sind.

11. Praxisbeispiel passive Ausbesserung im Normalverfahren

FineSolutions AG

FineSolutions AG

Die Schweizer Firma «Haushaltsgeräte Swiss AG» hat von einem deutschen Hersteller Haushaltskühlschränke gekauft. Nun werden 10 Kühlschränke zwecks Reparatur zurück nach Deutschland versandt mit folgenden Merkmalen:

- Zolltarifnummer 8418.2100

- Ursprung: DE

- Präferenzeigenschaft: Ja für EU, EFTA, TR

- Gewicht: 850 kg brutto

- Haushaltsgeräte Swiss AG ist vollumfänglich vorsteuerabzugsberechtigt

Die Reparatur beim deutschen Hersteller ist kostenlos, da die Reparatur von der Garantie gedeckt ist. In diesem Beispiel kann die Haushaltsgeräte Swiss AG bei der Ausfuhr einen Präferenznachweis ausstellen, weil der Hersteller für die damalige Einfuhr in die Schweiz bereits einen solchen ausgestellt hat. Somit erfolgt die Einfuhrverzollung in Deutschland präferenzbegünstigt und es werden keine Zollabgaben erhoben.

Haushaltsgeräte Swiss AG muss für den Export aus der Schweiz eine Versandrechnung mit folgenden zusätzlichen Ergänzungen erstellen:

- Eindeutiger Vermerk: «Defekte Ware zurück zum Hersteller zur Reparatur»

- Aktueller Warenwert (realistischer Marktwert)

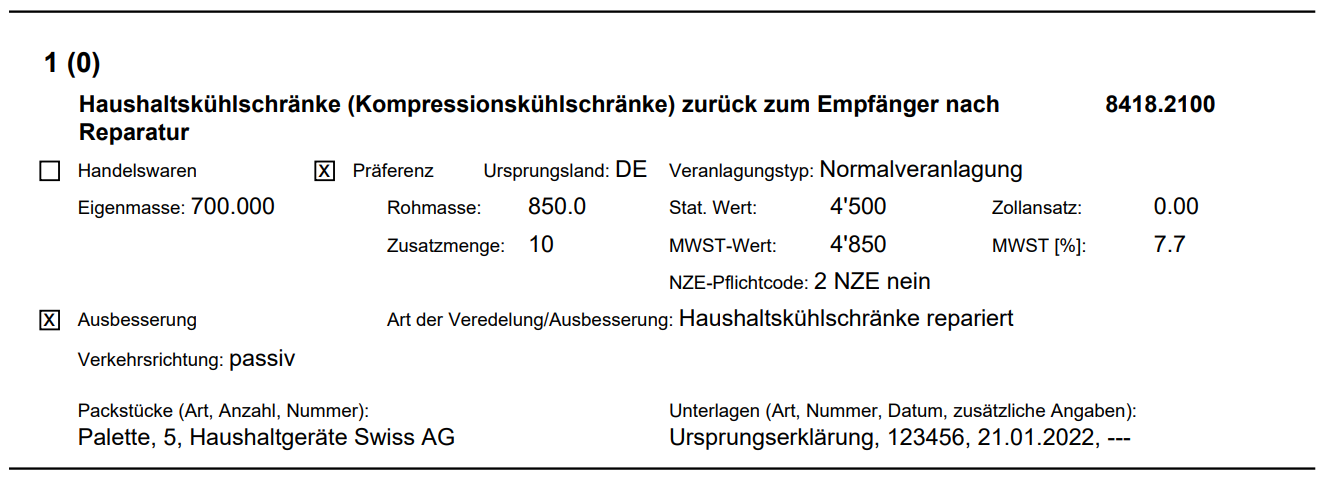

Die Kühlschränke können mit Normalveranlagung, mit Vermerk Ausbesserung, exportiert werden, da ein Präferenznachweis mitgeliefert wird. Die Ausfuhrzollanmeldung ist im e-dec Export wie folgt zu erstellen:

FineSolutions AG

FineSolutions AG

Das sind die Werte für die verschiedenen Felder in der Ausfuhrzollanmeldung:

- Handelsware: Nein

- Veranlagungstyp: Normalveranlagung mit Vermerk Ausbesserung

- Art der Ausbesserung: Rücksendegrund deklarieren

- Verkehrsrichtung: passiv

- Stat. Wert: Warenwert + Fracht bis Schweizer Grenze

- Zweck der Ausfuhr im Veranlagungstext oder im Feld «besondere Vermerke» deklarieren (optional)

Nach der Reparatur muss der Reparaturdienstleister bzw. der Hersteller die Ursprungseigenschaft erneut überprüfen und für die Wiedereinfuhr in die Schweiz wieder einen Präferenznachweis ausstellen, sofern die Präferenzeigenschaft bestätigt werden kann. So kann auch die zollfreie Wiedereinfuhr in die Schweiz gewährleistet werden.

Der Reparaturdienstleister hat zudem folgende Angaben auf seiner Versandrechnung für die Wiedereinfuhr in die Schweiz zu ergänzen:

- Eindeutiger Vermerk: «Nach erfolgter Reparatur zurück in die Schweiz – Normalveranlagung mit Präferenzabfertigung»

- Ursprünglicher Einfuhrwert der Waren

- Reparatur- oder Lohnkosten (falls zutreffend: Vermerk «Garantiereparatur»)

- Wert Neumaterial mit Zolltarifnummer, Wert und Gewicht

Die Einfuhrzollanmeldung für die Wiedereinfuhr nach Reparatur ist im e-dec Import wie folgt zu erstellen:

FineSolutions AG

FineSolutions AG

Das sind die Werte für die verschiedenen Felder in der Einfuhrzollanmeldung:

- Handelsware: Nein

- Veranlagungstyp: Normalveranlagung mit Vermerk Ausbesserung

- Art der Ausbesserung: Was wurde repariert?

- Verkehrsrichtung: passiv

- Stat. Wert: ursprünglicher Ausfuhrwert + Reparaturkosten + Wert Neumaterial + Fracht bis Schweizer Grenze

- Wiedereinfuhr muss im Veranlagungstext angemeldet werden

12. Praxisbeispiel passive Ausbesserung im passiven Veredelungsverkehr

Die Schweizer Firma «Haushaltsgeräte Swiss AG» hat von einem deutschen Hersteller Haushaltskühlschränke gekauft. Nun werden 10 Geräte zwecks Reparatur zurück an den deutschen Hersteller versandt mit folgenden Merkmalen:

- Zolltarifnummer 8418.2100

- Ursprung: DE

- Präferenzeigenschaft: Nein

- Gewicht: 850 kg brutto

- Haushaltsgeräte Swiss AG ist vollumfänglich vorsteuerabzugsberechtigt

Die Reparatur ist kostenpflichtig, da diese ausserhalb der Garantiefrist erfolgt.

In diesem Beispiel kann «Haushaltsgeräte Swiss AG» bei der Ausfuhr keinen Präferenznachweis ausstellen. Die damalige Einfuhr der Kühlschränke erfolgte ohne Ursprungsnachweis. Nach der erfolgten Reparatur beim Hersteller im Ausland kann auch kein Präferenznachweis erstellt werden und deshalb handelt es sich um Drittlandwaren. Nun muss zuerst geprüft werden, wie hoch die Zollabgaben bei der Wiedereinfuhr in die Schweiz sind:

- Zollansatz für Zolltarifnummer 8418.2100 gemäss Zolltarif Tares: CHF 16.00 / 100 kg brutto

- Zollabgaben bei Gewicht 850 kg brutto = CHF 136.00

Falls diese 136 Franken eingespart werden sollen, lohnt sich die Anwendung der Ausbesserung im passiven Veredelungsverkehr. Bitte beachten Sie, dass durch die Anwendung des Veredelungsverkehrs höhere Verzollungsgebühren und weitere operative Aufwände entstehen. In unserem Praxisbeispiel würde sich das Spezialverfahren wahrscheinlich nicht lohnen in Anbetracht von lediglich 136 Franken. Wir zeigen Ihnen nachfolgend auf, wie Sie vorgehen müssen, wenn Sie sich entscheiden, die Sendung trotzdem im Veredelungsverkehr abzuwickeln:

Haushaltsgeräte Swiss AG muss auf seiner Versandrechnung für den Export der defekten Ware aus der Schweiz folgende Vermerke anbringen:

- Eindeutiger Vermerk: «Defekte Kühlschränke zurück zum Hersteller in Deutschland zwecks Reparatur – Ausfuhrabfertigung in passiver Lohnveredelung (PLVV)»

- Aktueller Warenwert (realistischer Marktwert)

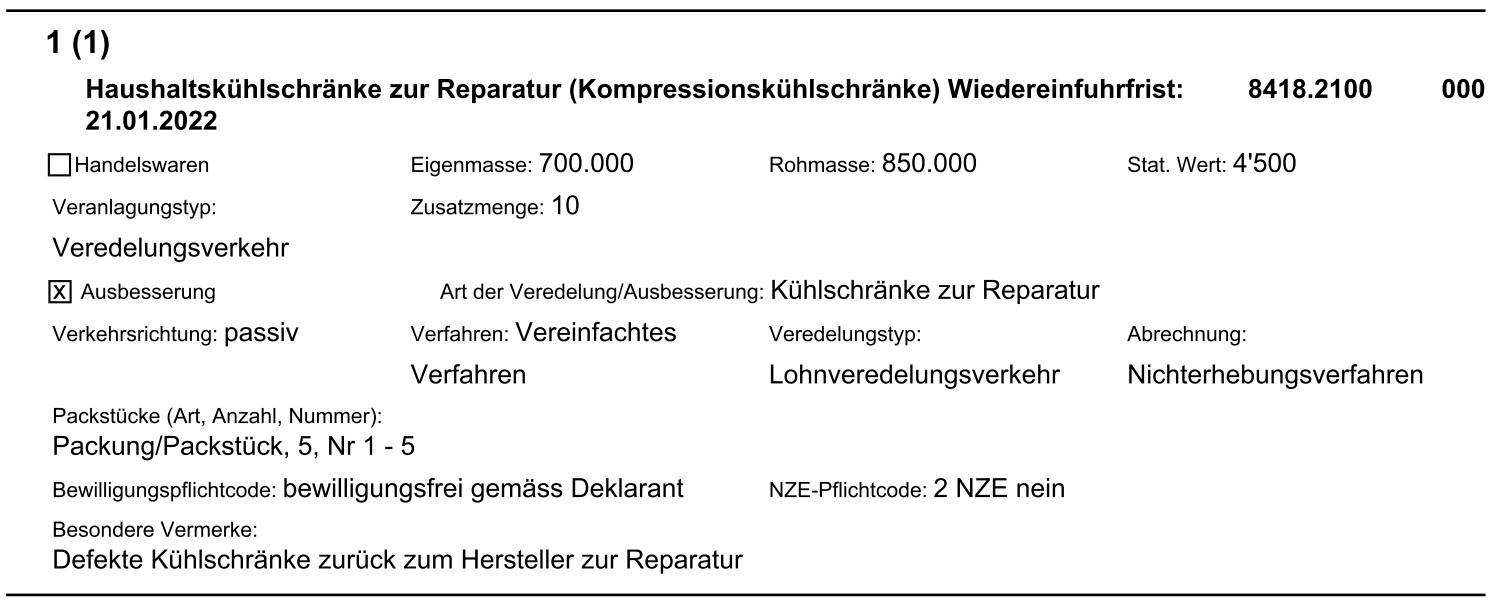

Da für die Ausfuhr kein Präferenznachweis ausgestellt werden kann und im Falle einer Normalveranlagung bei der Wiedereinfuhr Zollabgaben in der Höhe von CHF 136.00 entstehen würden, kann bei der Ausfuhr aus der Schweiz das Verfahren der passiven Ausbesserung im Veredelungsverkehr angewendet werden. Die Ausfuhrzollanmeldung ist im e-dec Export wie folgt zu erstellen:

FineSolutions AG

FineSolutions AG

Das sind die Werte für die verschiedenen Felder in der Ausfuhrzollanmeldung:

- Handelsware: Nein

- Veranlagungstyp: Veredelungsverkehr mit Vermerk Ausbesserung

- Art der Ausbesserung: Rücksendegrund angeben

- Verkehrsrichtung: passiv

- Stat. Wert: Warenwert + Fracht bis Grenze

- Zweck der Ausfuhr im Veranlagungstext oder im Feld «besondere Vermerke» deklarieren

- Wiedereinfuhrfrist im Veranlagungstext erfassen

Nach erfolgter Reparatur hat der Reparaturdienstleister oder Hersteller folgende Angaben auf seiner Versandrechnung für die Wiedereinfuhr in die Schweiz zu ergänzen:

- Eindeutiger Vermerk: «Nach erfolgter Reparatur zurück in die Schweiz – Einfuhrabfertigung in passiver Lohnveredelung (PLVV)»

- Ursprünglicher Einfuhrwert

- Reparatur- oder Lohnkosten

- Wert Neumaterial mit Zolltarifnummer, Wert und Gewicht

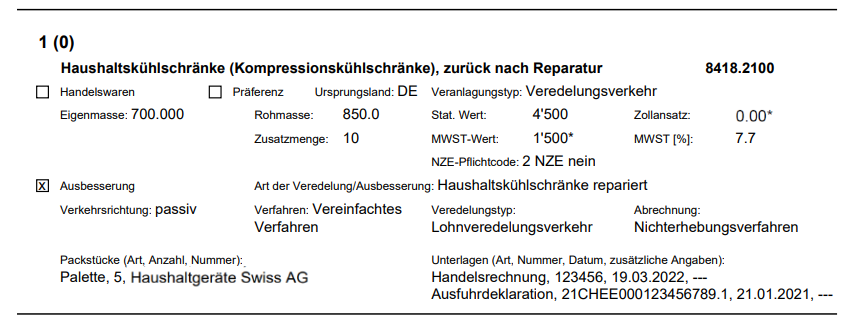

Die Wiedereinfuhr muss ebenfalls im Veredelungsverkehr erfolgen. Dazu ist bei der Wiedereinfuhr die Einfuhrzollanmeldung im e-dec Import wie folgt zu erstellen:

FineSolutions AG

FineSolutions AG

Das sind die Werte für die verschiedenen Felder in der Einfuhrzollanmeldung:

- Handelsware: Nein

- Veranlagungstyp: Veredelungsverkehr mit Vermerk Ausbesserung

- Art der Ausbesserung: Ausbesserungsgrund angeben

- Verkehrsrichtung: passiv

- Wiedereinfuhr muss in Veranlagungstext angemeldet werden

- Stat. Wert: Ausfuhrwert + Lohnkosten + Wert Neumaterial + Fracht bis Grenze

- Einfuhr erfolgt zollfrei: Dazu muss die damalige Ausfuhrzollanmeldung vorgelegt werden

- MWST-Abgaben: 7,7 % von Lohnkosten + Fracht bis Bestimmungsort im Inland

13. Praxisbeispiel aktive Veredelung im Normalverfahren

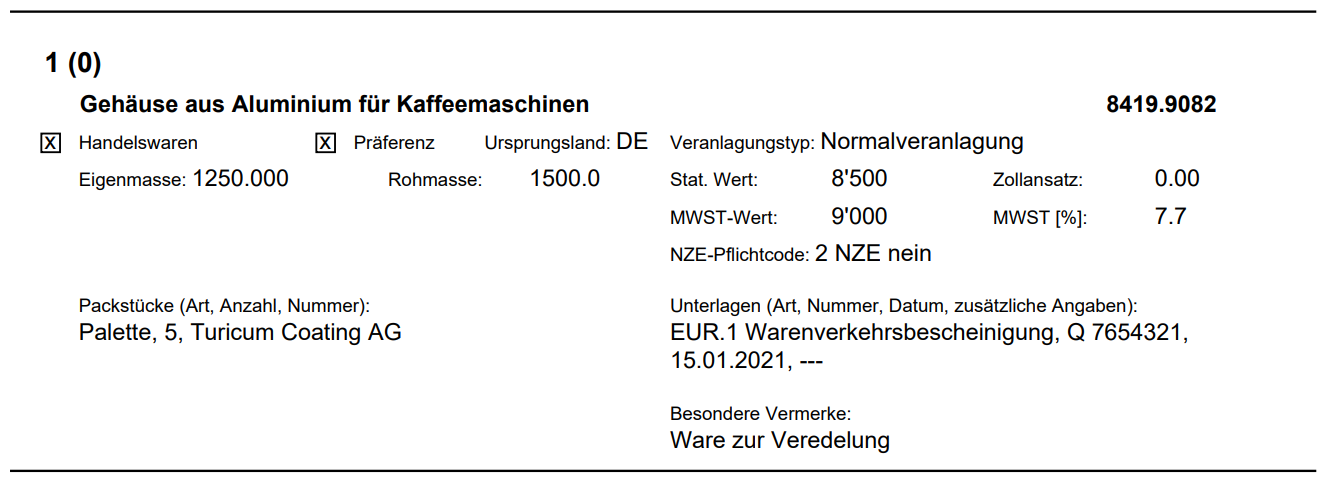

Die Schweizer Firma «Turicum Coating AG» beschichtet (mittels Pulverbeschichtung) hierzulande für seinen Kunden mit Sitz in Deutschland Gehäuse für Kaffeemaschinen. Die Merkmale sind wie folgt:

- Zolltarifnummer 8419.9082

- Ursprung: DE

- Präferenzeigenschaft: Ja für FHA: EU, EFTA, TR

- Gewicht: 1’500 kg brutto

- Turicum Coating AG ist vollumfänglich vorsteuerabzugsberechtigt

Bei der Einfuhr in die Schweiz sollen keine Zollabgaben anfallen, da die Waren nach der Veredelung wieder ausgeführt werden.

Der Kunde muss für die zu veredelnden Waren eine Versandrechnung für den Import in die Schweiz erstellen, welche folgende Ergänzungen enthält:

- Eindeutiger Vermerk: «Ware wird in der Schweiz pulverbeschichtet – Normalveranlagung mit Präferenzabfertigung»

- Aktueller Warenwert (realistischer Marktwert)

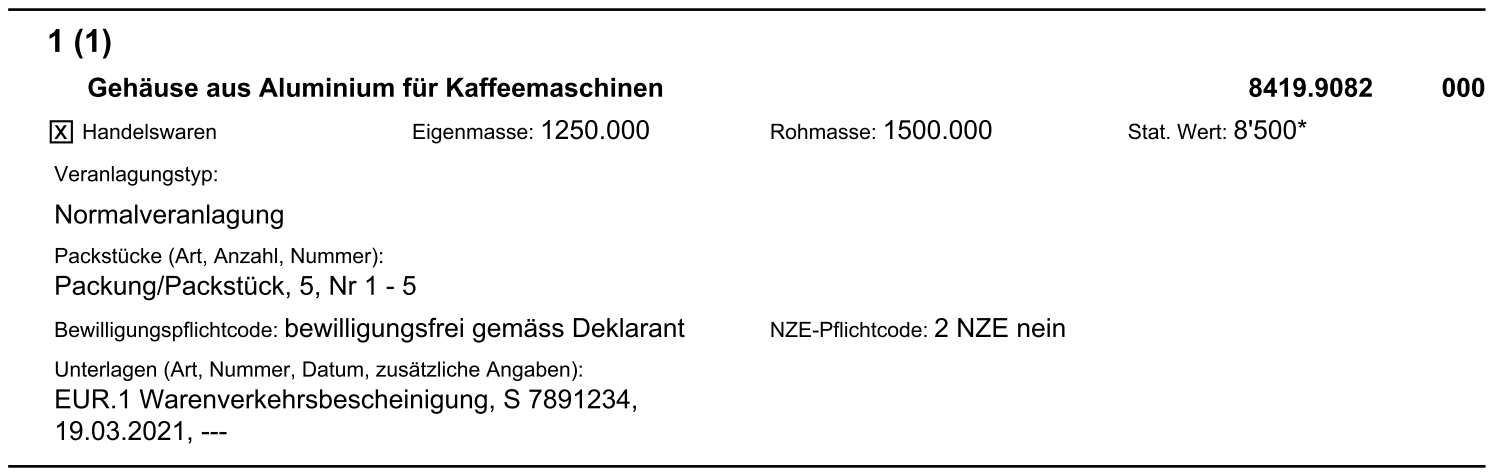

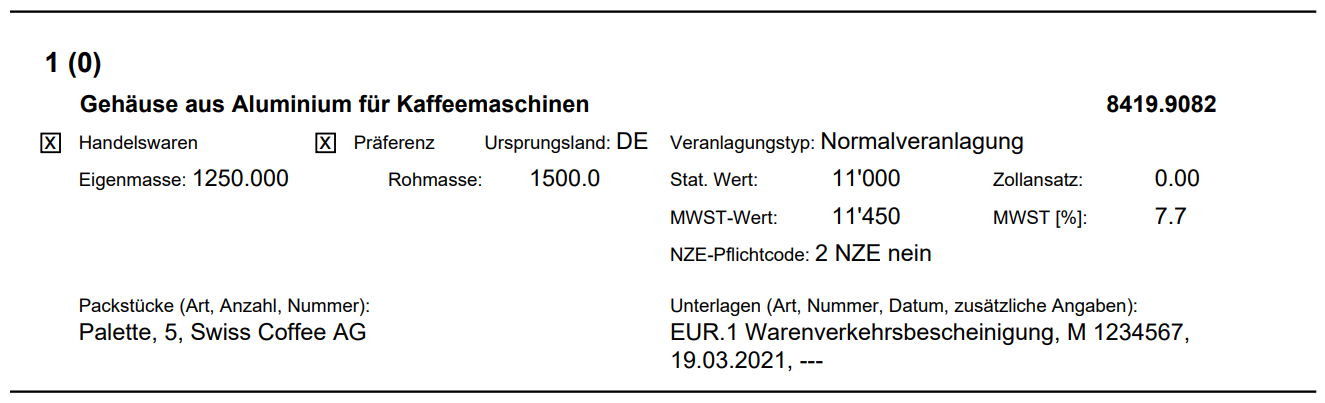

Die Waren können in Normalveranlagung importiert werden, da der Kunde für die Einfuhr in die Schweiz einen Präferenznachweis mitliefert. Für den Import ist die Einfuhrzollanmeldung im e-dec Import wie folgt zu erstellen:

FineSolutions AG

FineSolutions AG

Das sind die Werte für die verschiedenen Felder in der Einfuhrzollanmeldung:

- Handelsware: Ja

- Veranlagungstyp: Normalveranlagung

- Stat. Wert: Warenwert + Fracht bis Schweizer Grenze

- Zweck der Einfuhr bei «besondere Vermerke» deklarieren

Nach erfolgter Veredelung in der Schweiz werden die veredelten Waren zurück zum ausländischen Kunden versendet. Für den Export erstellt die Turicum Coating AG eine Versandrechnung mit folgenden Ergänzungen:

- Eindeutiger Vermerk: «Ware nach Veredelung (Pulverbeschichtung) zurück zum Kunden»

- Ursprünglicher Einfuhrwert gemäss eVV Import

- Lohnkosten

- Wert Neumaterial mit Zolltarifnummer, Wert und Gewicht

Turicum Coating muss zudem die Ursprungseigenschaft erneut überprüfen und für die Wiederausfuhr einen Präferenznachweis ausstellen, sofern die Präferenzeigenschaft bestätigt werden kann. So kann auch die zollfreie Wiedereinfuhr der veredelten Gehäuse in Deutschland gewährleistet werden.

Für die Wiederausfuhr ist die Ausfuhrzollanmeldung im e-dec Export wie folgt zu erstellen:

FineSolutions AG

FineSolutions AG

Das sind die Werte für die verschiedenen Felder in der Ausfuhrzollanmeldung:

- Handelsware: Ja

- Veranlagungstyp: Normalveranlagung

- Stat. Wert: Ursprünglicher Einfuhrwert + Lohnkosten + Wert Neumaterial + Fracht bis Schweizer Grenze

Die Ausfuhrverzollung muss im gleichen Verfahren wie die Einfuhr vorgenommen werden. Wenn die Einfuhr mit Normalveranlagung abgefertigt wurde, dann muss die Wiederausfuhr ebenfalls mit Normalveranlagung angemeldet werden. Der Importnachweis eVV Import muss also dem Exportsachbearbeiter vorliegen, sonst kann die Verzollung nicht korrekt durchgeführt werden.

14. Praxisbeispiel aktive Veredelung im aktiven Veredelungsverkehr

Die Schweizer Firma «Turicum Coating AG» beschichtet (mittels Pulverbeschichtung) hierzulande für seinen Kunden mit Sitz in Deutschland Gehäuse für Kaffeemaschinen. Die Merkmale sind wie folgt:

- Zolltarifnummer 8419.9082

- Ursprung: DE

- Präferenzeigenschaft: Nein

- Gewicht: 1’500 kg brutto

- Turicum Coating AG ist vollumfänglich vorsteuerabzugsberechtigt

Bei der Einfuhr in die Schweiz sollen keine Zollabgaben anfallen, da die Waren nach der Veredelung wieder ausgeführt werden. Der ausländische Kunde kann keinen Präferenznachweis erstellen, da es sich in diesem Beispiel um Drittlandwaren handelt. Daher muss zuerst geprüft werden, wie hoch die Zollabgaben sind:

- Zollansatz für Zolltarifnummer 8419.9082 gemäss Zolltarif Tares: CHF 34.50 / 100 kg brutto

- Zollabgaben bei 1’500 kg brutto = CHF 517.50

Falls die Zollabgaben in Höhe von CHF 517.50 eingespart werden sollen, lohnt sich die Anwendung des aktiven Veredelungsverkehrs.

Der ausländische Kunde erstellt für die zu veredelnden Waren eine Versandrechnung für die Einfuhr in die Schweiz mit folgenden Ergänzungen:

- Eindeutiger Vermerk: «Ware wird in der Schweiz beschichtet (pulverbeschichtet) – im Verfahren der aktiven Veredelung mit Form 11.71»

- Aktueller Warenwert (realistischer Marktwert)

Da kein Präferenznachweis vorliegt und bei Normalveranlagung Zollabgaben in Höhe von CHF 517.50 entstehen, kann das Verfahren der aktiven Ausbesserung im vereinfachten Nichterhebungsverfahren mittels Form. 11.71 angemeldet werden (anstatt einer Einfuhrzollanmeldung im e-dec Import):

Bundesamt für Zoll und Grenzsicherheit (BAZG)

Bundesamt für Zoll und Grenzsicherheit (BAZG)

Das Form. 11.71 wird durch den Zolldienstleister erstellt, sofern Sie dies entsprechend beantragen. Es muss also koordiniert werden vor der Einfuhr mit dem Spediteur / Zolldienstleister. Dieser muss die entsprechenden Instruktionen von Ihnen erhalten.

- Abschnitt A: Für die Zollstelle

- Abschnitt B: Für Zolldienstleister

- Abschnitt C: Für die Aussenhandelsstatistik

- Abschnitt D: Kopie für den Importeur (dient als Einfuhrnachweis – ersetzt eVV Import)

Nach erfolgter Veredelung werden die pulverbeschichteten Gehäuse zurück zum deutschen Kunden versendet. Für den Export erstellt Turicum Coating AG eine Versandrechnung mit folgenden Ergänzungen:

- Eindeutiger Vermerk: «Nach erfolgter Veredelung (pulverbeschichtet) zurück zum Kunden – Einfuhr mit Form. 11.71 – Ausfuhr mit Form. 11.86»

- Ursprünglicher Einfuhrwert gemäss Form. 11.71

- Lohnkosten

- Wert Neumaterial mit Zolltarifnummer, Wert und Gewicht

Da bei der Einfuhr in die Schweiz ein Form. 11.71 ausgestellt wurde, muss bei der Wiederausfuhr das Verfahren der aktiven Veredelung abgeschlossen werden mit Form 11.86 (anstatt der Ausfuhrzollanmeldung im e-dec Export). Diese muss innerhalb der Frist erfolgen, welche auf dem Form. 11.71 ersichtlich ist:

Bundesamt für Zoll und Grenzsicherheit (BAZG)

Bundesamt für Zoll und Grenzsicherheit (BAZG)

Das Form. 11.86 wird durch den Zolldienstleister erstellt und gemeinsam mit dem Originalform. 11.71 Abschnitt B der Zollstelle vorgelegt.

- Abschnitt A: Für die Zollstelle

- Abschnitt B: Für die Aussenhandelsstatistik

- Abschnitt C: Kopie für den Exporteur (dient als Ausfuhrnachweis – ersetzt eVV)

Ob Zölle auf der Seite des Kunden anfallen oder nicht, muss der Kunde selbst prüfen. Er hat auch zu entscheiden, ob er auf seiner Seite (Zollabwicklung im Ausland) ebenfalls ein Spezialverfahren wie den Veredelungsverkehr anwenden kann / darf. Dies richtet sich nach den Zollverfahren, welche im jeweiligen Land anzuwenden sind.

15. Praxisbeispiel passive Veredelung im Normalverfahren

Die Schweizer Firma «Swiss Coffee AG» lässt das Gehäuse für ihre Kaffeemaschinen durch eine Veredelungsfirma in Deutschland beschichten (mittels Pulverbeschichtung). Die Merkmale sind wie folgt:

- Zolltarifnummer 8419.9082

- Ursprung: CH

- Präferenzeigenschaft: Ja für FHA: EU, EFTA, TR

- Gewicht: 1’500 kg brutto

- Swiss Coffee AG ist vollumfänglich vorsteuerabzugsberechtigt

In diesem Beispiel darf Swiss Coffee AG für die Ausfuhr einen Präferenznachweis ausstellen. Somit kann die Einfuhrverzollung in Deutschland präferenzbegünstigt vorgenommen werden und Zölle fallen keine an. Für den Export nach Deutschland erstellt «Swiss Coffee AG» eine Versandrechnung mit folgenden Ergänzungen:

- Eindeutiger Vermerk: «Ware wird in Deutschland veredelt / pulverbeschichtet»

- Aktueller Warenwert (realistischer Marktwert)

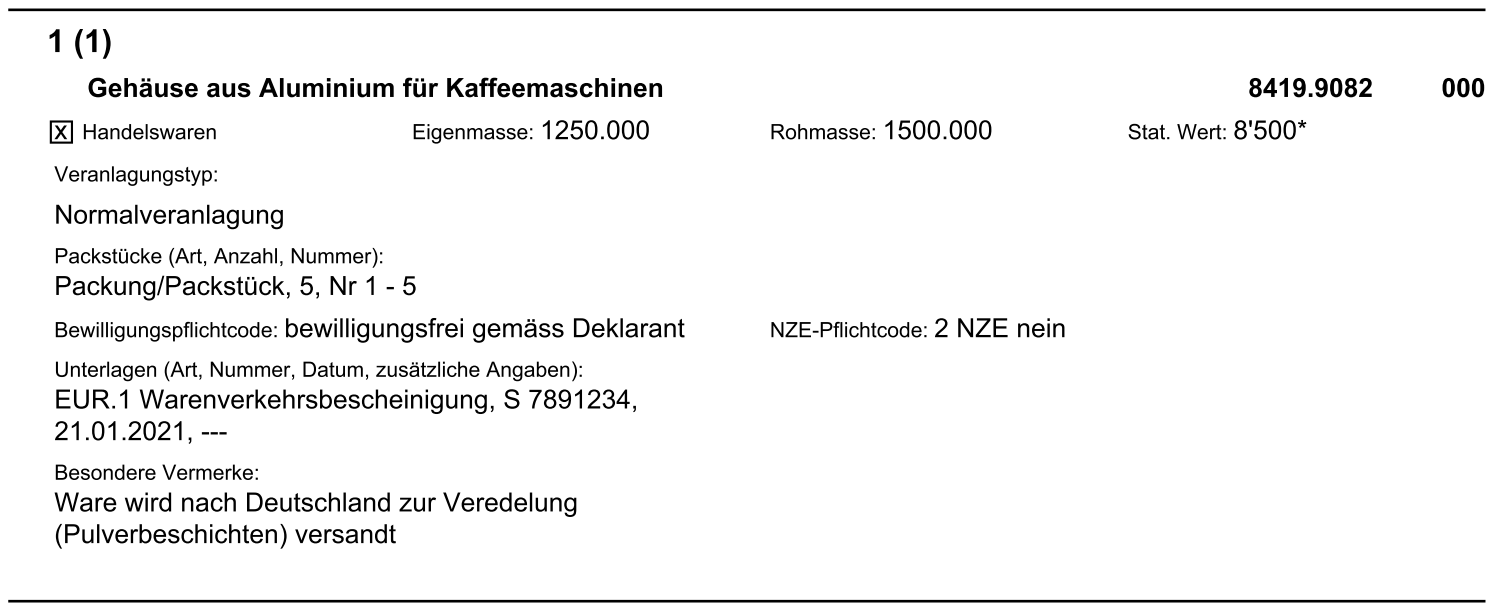

Die Gehäuse der Kaffeemaschinen können im Normalveranlagungsverfahren exportiert werden, da ein Präferenznachweis mitgeliefert wird. Die Ausfuhrzollanmeldung ist im e-dec Export wie folgt zu erstellen:

FineSolutions AG

FineSolutions AG

Das sind die Werte für die verschiedenen Felder in der Ausfuhrzollanmeldung:

- Handelsware: Ja

- Veranlagungstyp: Normalveranlagung

- Stat. Wert: Warenwert + Fracht bis Schweizer Grenze

- Zweck der Ausfuhr im Veranlagungstext oder bei «besondere Vermerke» deklarieren

Nach der Pulverbeschichtung muss der Veredler für die Wiedereinfuhr der Gehäuse in die Schweiz eine Versandrechnung mit folgenden Ergänzungen erstellen:

- Eindeutiger Vermerk: «Ware nach Veredelung (pulverbeschichtet) zurück zum Kunden – Normalveranlagung mit Präferenzabfertigung»

- Ursprünglicher Einfuhrwert

- Lohnkosten

- Wert Neumaterial mit Zolltarifnummer, Wert und Gewicht

Der Veredler muss zudem die Ursprungseigenschaft erneut überprüfen und für die Wiedereinfuhr in die Schweiz einen Präferenznachweis ausstellen, sofern die Präferenzeigenschaft bestätigt werden kann. Dadurch wird der zollfreie Import in die Schweiz gewährleistet.

Für die Wiedereinfuhr soll die Einfuhrzollanmeldung im e-dec Import wie folgt erstellt werden:

FineSolutions AG

FineSolutions AG

Das sind die Werte für die verschiedenen Felder in der Einfuhrzollanmeldung

- Handelsware: Ja

- Veranlagungstyp: Normalveranlagung

- Stat. Wert: Ursprünglicher Ausfuhrwert + Lohnkosten + Wert Neumaterial + Fracht bis Schweizer Grenze

- MWST-Abgaben: 7,7 % von Lohnkosten + Fracht bis Bestimmungsort im Inland

16. Praxisbeispiel passive Veredelung im passiven Veredelungsverkehr

Die Schweizer Firma Swiss Coffee AG lässt Gehäuse für ihre Kaffeemaschinen durch eine Veredelungsfirma in Deutschland beschichten (mittels Pulverbeschichtung). Die Merkmale sind wie folgt:

- Zolltarifnummer 8419.9082

- Ursprung: CH

- Präferenzeigenschaft: Nein

- Gewicht: 1’500 kg brutto

- «Swiss Coffee AG» ist vollumfänglich vorsteuerabzugsberechtigt

In diesem Beispiel kann Swiss Coffee AG bei der Ausfuhr keinen Präferenznachweis ausstellen, da es sich um Drittlandware handelt. Der ausländische Dienstleister kann daher für die Wiedereinfuhr in die Schweiz auch keinen Präferenznachweis erstellen. Nun muss zuerst geprüft werden, wie hoch die Zollabgaben bei der Wiedereinfuhr in die Schweiz sind:

- Zollansatz für Zolltarifnummer 8419.9082 gemäss Zolltarif Tares: CHF 34.50 / 100 kg brutto

- Zollabgaben bei 1’500 kg brutto = CHF 517.50

Falls die Zollabgaben in Höhe von CHF 517.50 eingespart werden sollen, lohnt es sich, das Verfahren der passiven Veredelung anzuwenden.

Swiss Coffee erstellt für die Ausfuhr seiner Waren nach Deutschland eine Versandrechnung mit folgenden Ergänzungen:

- Eindeutiger Vermerk: «Ware wird in Deutschland veredelt / pulverbeschichtet – Abfertigung PLVV im vereinfachten Nichterhebungsverfahren»

- Aktueller Warenwert (realistischer Marktwert)

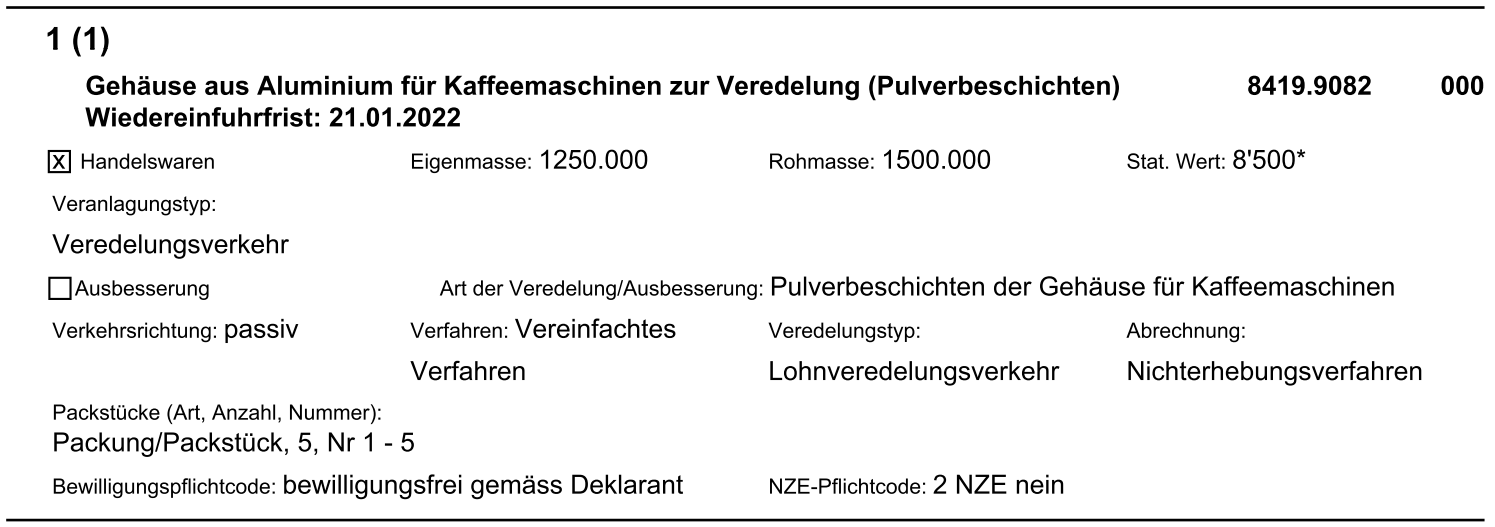

Da kein Präferenznachweis vorliegt und bei der Wiedereinfuhr in die Schweiz Zollabgaben in Höhe von CHF 517.50 entstehen würden, sollten die Gehäuse im passiven Lohnveredelungsverkehr (PLVV), im vereinfachten Nichterhebungsverfahren exportiert werden. Die Ausfuhrzollanmeldung sollte im e-dec Export wie folgt aussehen:

FineSolutions AG

FineSolutions AG

Das sind die Werte für die verschiedenen Felder in der Ausfuhrzollanmeldung

- Handelsware: Ja

- Veranlagungstyp: Veredelungsverkehr

- Art der Veredelung: Veredelung deklarieren

- Verkehrsrichtung: passiv

- Stat. Wert: Warenwert + Fracht bis Schweizer Grenze

- Wiedereinfuhrfrist im Veranlagungstext angeben

Die Wiedereinfuhr (12 Monate ab Ausfuhrdatum) muss innerhalb der Frist erfolgen. Eine Fristverlängerung (Fristerstreckung) kann in begründeten Fällen beantragt werden.

Nach erfolgter Veredelung werden die beschichteten Waren zurück in die Schweiz versendet. Der Veredler muss für die Wiedereinfuhr in die Schweiz eine Versandrechnung erstellen, welche folgende Ergänzungen enthält:

- Eindeutiger Vermerk: «Ware nach Veredelung (pulverbeschichtet) zurück zum Kunden – passiver Lohnveredelungsverkehr (PLVV)»

- Ursprünglicher Einfuhrwert

- Lohnkosten

- Wert Neumaterial mit Zolltarifnummer, Wert und Gewicht

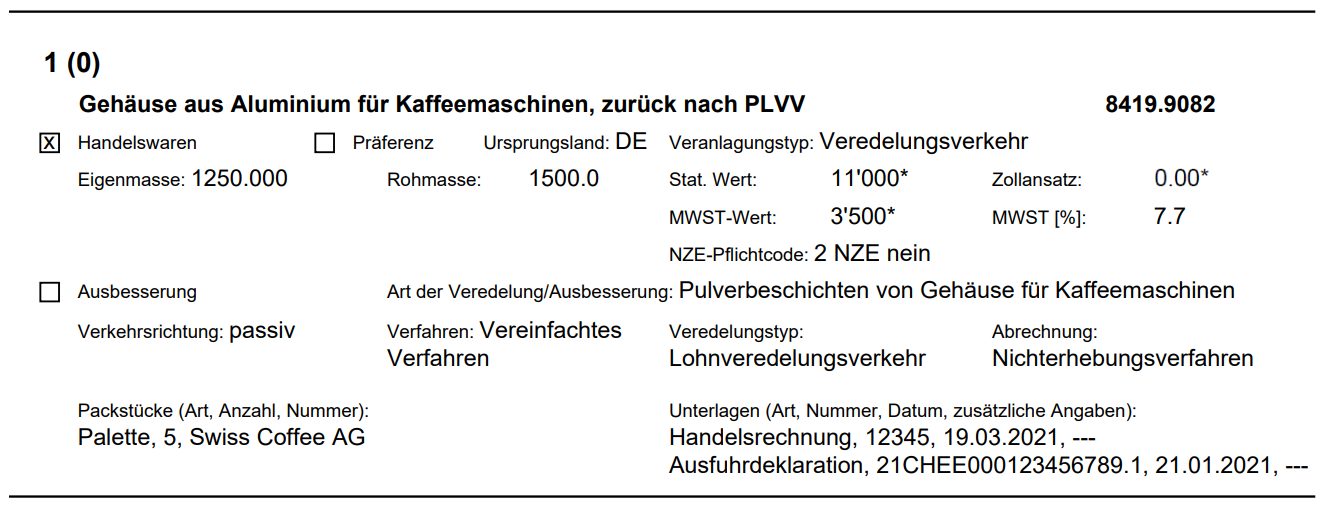

Bei der Rücklieferung der beschichteten Gehäuse durch den Veredler sollte sichergestellt werden, dass das eröffnete Verfahren beim Export aus der Schweiz wieder korrekt abgeschlossen wird. Bei der Wiedereinfuhr sollte die Einfuhrzollanmeldung im e-dec Import wie folgt erstellt werden:

FineSolutions AG

FineSolutions AG

Das sind die Werte für die verschiedenen Felder in der Einfuhrzollanmeldung:

- Handelsware: Ja

- Veranlagungstyp: Veredelungsverkehr

- Art der Veredelung: Veredelung deklarieren

- Verkehrsrichtung: passiv

- Wiedereinfuhr muss in Veranlagungstext angemeldet werden

- Stat. Wert: Ursprünglicher Ausfuhrwert + Lohnkosten + Wert Neumaterial + Fracht bis Schweizer Grenze

- Einfuhr erfolgt zollfrei: Dazu muss die damalige Ausfuhrzollanmeldung vorgelegt werden

- MWST-Abgaben: 7,7 % von Lohnkosten + Fracht bis Bestimmungsort im Inland

Es ist zu prüfen, ob bei der Einfuhr in Deutschland die Anwendung eines Spezialverfahrens möglich ist. So können die Waren, welche dort veredelt werden, ohne Einfuhrabgaben importiert werden. Dies muss aber durch Ihren Dienstleister / Veredler im jeweiligen Land geprüft und sichergestellt werden.

17. Was bedeutet das Draw-Back-Verbot und was sind die Auswirkungen?

Zur Herstellung von präferenziellen Ursprungserzeugnissen dürfen keine Vormaterialien verwendet werden, die Gegenstand irgendeiner Zollrückvergütung oder Nichterhebung von Zollabgaben sind.

Bei welchen Freihandelsabkommen das Draw-Back-Verbot (manchmal auch «Drawback» geschrieben) beachtet werden muss, ist in der «Übersicht der Freihandelsabkommen für Industrieprodukte» des BAZG festgehalten.

Falls das Draw-Back-Verbot greift, dürfen Sie beim Export des Endproduktes keinen Präferenznachweis ausstellen, wodurch für Ihren Kunden im Ausland Zollabgaben entstehen können. Die Draw-Back-Bestimmungen sollten folglich vor Anwendung des Spezialverfahrens berücksichtigt werden. Oftmals wird von der Abwicklung im Veredelungsverkehr abgesehen, wenn das Draw-Back-Verbot die Präferenzeigenschaft der Produkte verunmöglicht. Wenn Sie hingegen die Zollanmeldungen im Normalverfahren abwickeln, sind Sie von diesem Verbot nicht betroffen.

Mit unseren Fachbeiträgen wollen wir Verantwortliche in Firmen bei der täglichen Arbeit unterstützen. Viele Themen sind teils komplex und wir möchten darauf hinweisen, dass unsere Beiträge keinen Anspruch auf Vollständigkeit, Aktualität und Richtigkeit erheben. Sie sind ohne Hilfe von KI erstellt worden aufgrund der Erfahrungen und des Wissens unserer Mitarbeitenden. Zudem sind wir bestrebt, die Inhalte stets aktuell zu halten und sinnvolle Beispiele aus der Praxis einfliessen zu lassen.

Der Exporteur / Importeur ist jedoch selbst für die Einhaltung der relevanten Gesetze verantwortlich.

Ähnliche Zollbegriffe

10 Beiträge zu «Veredelungsverkehr / Reparaturen»

Henri Walter 18. September 2024

ich habe ein Bauteil aus DE in CH wo ich ein Umbau machen muss. Das Bauteil ist auf Grund einer Veränderung eines anderen Lieferanten nicht mehr kompatibel. Ich würde jetzt vom Lieferanten den Umbausatz erhalten und würde die alten Bauteile zurücksenden (80% wieder Gutschrift). Welche Optionen für die sinnvolle Zollanmeldung würden Sie hier empfehlen.

MfG Henri

Besten Dank für Ihre Anfrage via unsere Kommentarfunktion.

Es besteht die Möglichkeit, Waren, welche ursprünglich aus dem Ausland importiert wurden, als ausländische Rückwaren zurückzusenden. In unserem Fachbeitrag Rückwarenabfertigung Schweiz finden Sie unter Punkt 5 ein Beispiel, wie ausländische Rückwaren abgefertigt werden können.

Bitte beachten Sie, dass wir keine abschliessende Beurteilung abgeben können, da uns nicht alle Informationen vorliegen. Falls Sie weitere Unterstützung benötigen, stehen wir Ihnen mit unseren kostenpflichtigen Dienstleistungen in der Zollberatung gerne zur Verfügung.

Wir hoffen, dass wir Ihnen mit diesen Angaben bereits weiterhelfen konnten.

Freundliche Grüsse

Olcay Erden

Philipp Wunderlin 15. Juli 2024

Ich möchte Waren als Reparaturfall im Ausland (Kroatien) austauschen lassen. D.h. eine funktionierende Komponente wird geliefert, wird in eine Maschine eingebaut. Die defekte Komponente wird ausgebaut und zur Reparatur zurückgeschickt. Welches Verfahren ist anzuwenden?

Ursprung ist CH

Wert ist ~7'000 CHF

Tarifnummer ist 9032.89 (wir erfassen eine Serialnummer)

Besten Dank für Ihre Anfrage in unserer Kommentarfunktion.

Die CH-Ausfuhr für die funktionstüchtige Komponente können Sie im Normalverfahren wie eine herkömmliche Exportlieferung anmelden.

Ebenfalls im Normalverfahren können Sie die defekte Komponente in die Schweiz einführen, falls Ihr Unternehmen in der Schweiz vollumfänglich vorsteuerabzugsberechtigt ist. Die Anwendung eines Spezialverfahrens, wie das Verfahren der aktiven oder passiven Veredelung (wozu auch Reparaturen zählen) erübrigt sich, da seit 01.01.2024 keine Zollabgaben bei der Einfuhr in die Schweiz erhoben werden.

Wir hoffen, dass unsere Ausführungen Ihnen weiterhelfen und wünschen Ihnen einen schönen Tag.

Freundliche Grüsse

Olcay Erden

Daniela Strickler 12. Juni 2024

Ware wird zur Revision in die Schweiz verbracht.

Darf ein Freipass 11.71 von AT - CH erstellt werden für Waren die zur Revision in die Schweiz gebracht werden. Nach erfolgter Revision werden diese wieder ausgeführt.

Besten Dank.

Daniela Strickler

Besten Dank für Ihre Anfrage in unserer Kommentarfunktion.

Grundsätzlich können Sie die Waren, welche Sie zur Revision in die Schweiz einführen, im Verfahren der aktiven Veredelung mit dem Formular 11.71 abwickeln. Nach erfolgter Revision können Sie die CH-Ausfuhr mittels Formular 11.86 vornehmen, wodurch das Verfahren der aktiven Veredelung beendet wird. Bitte beachten Sie, dass die Anwendung der aktiven und passiven Veredelung freiwillig ist. Sie können die Waren auch im Normalverfahren ein- und ausführen.

Die Anwendung der aktiven Veredelung erübrigt sich, wenn Ihr Unternehmen vorsteuerabzugsberechtigt ist und bei der Einfuhr in die Schweiz keine Zollabgaben anfallen. In solchen Fällen können Sie die Ein- und Ausfuhr im Normalverfahren abwickeln.

Wir hoffen, dass Ihnen unsere Ausführungen mit der Empfehlung weiterhelfen und wünschen Ihnen einen schönen Tag.

Freundliche Grüsse

Olcay Erden

Stefan Kunz 30. September 2022

Wird beim Verfahren der aktiven Ausbesserung im Normalverfahren unterschieden, ob diese kostenpflichtig ist oder ob es sich um eine Garantieleistung handelt?

In unserem Fall würden nur sehr geringe Zollabgaben (keine Zollpräferenz) anfallen beim Import und wir sind vollumfänglich Vorsteuer abzugsberechtigt. Daher kommt die aktive Ausbesserung im aktiven Veredelungsvefahren nicht in Frage.

Könnte auf die spezifischen Deklarationen der Ausbesserung in den Zollanmeldungen in e-dec aus Vereinfachungsgründen gänzlich verzichtet und lediglich normale Handelswaren deklariert werden? Was würde hier dagegen sprechen?

Ich danke Ihnen im Voraus für Ihre Rückmeldung.

Freundliche Grüsse

Stefan Kunz

Besten Dank für Ihre Anfrage in unserer Kommentarfunktion.

Ja, auch bei Ausbesserungen (Reparaturen), welche im Normalverfahren abgewickelt werden, wird unterschieden, ob die Ausbesserung kostenpflichtig ist oder durch Garantieleistung kostenlos erfolgt.

In den Ein- und Ausfuhrzollanmeldungen im Normalverfahren müssen allfällige Kosten für die Ausbesserung angegeben werden. Falls es sich um eine Garantieleistung handelt, muss dies entsprechend auf der Rechnung vermerkt werden.

Die Ausbesserungen (unabhängig davon, ob im Verfahren der aktiven Veredelung oder im Normalverfahren) müssen gemäss den Erläuterungen zu aussenhandelsstatistischen Erhebungsmerkmalen (R-25, Art. 2.2.2) immer als Nichthandelswaren angemeldet werden.

Eine Vereinfachung in den e-dec Ein- und Ausfuhrzollanmeldungen ist nicht erlaubt, da ansonsten die Aussenhandelsstatistik verfälscht würde.

In Ihrem Fall können Sie die Zollanmeldungen im Normalverfahren vornehmen, wenn die Zollabgaben gering sind und Sie vollumfänglich vorsteuerabzugsberechtigt sind. So können Sie auf das aufwändigere Verfahren der Veredelungen verzichten.

Wir hoffen, dass unsere Ausführungen Ihnen weiterhelfen und wünschen Ihnen einen schönen Tag.

Herzliche Grüsse

Olcay Erden

Gerhard Mühlemann 24. Mai 2022

Wir sind in der Schweiz und ich habe eine Frage zu Draw-Back. Verkauft werden die Maschinen mit Präferenz. Unsere Kunden senden die Maschinen zu uns zur Reparatur. Meistens wird ein ZAVV Form 11.73 ausgestellt.

Gehe ich richtig in der Annahme, wenn bei der Einfuhr zusätzlich ein Präferenznachweis vorhanden ist, wir bei der Einfuhr auch wieder ein Präferenznachweis ausstellen dürfen? Das Draw-Back Verbot also nicht greift?

Für Ihre Bemühungen besten Dank

Mit freundlichen Grüssen

Gerhard Mühlemann

Besten Dank für Ihre Anfrage in unserer Kommentarfunktion.

Das Formular 11.73 wird für das Zollverfahren der vorübergehenden Verwendung erstellt. Wir vermuten, dass bei Ihnen das Formular 11.71 erstellt wird, da es sich um eine Reparatur handelt und in diesem Fall das Verfahren des Veredelungsverkehrs (oder Normalveranlagung) zur Anwendung kommt.

Sofern Ihr Kunde die defekten Maschinen mit einem Präferenznachweis in die Schweiz liefert und die Einfuhrzollanmeldung mit Präferenz vorgenommen wird, gilt das Draw-Back Verbot nicht. Auch wenn ein Formular 11.71 erstellt wird. Die Präferenz muss aber durch den Spediteur bei der Einfuhr zwingend angemeldet werden, zusammen mit dem Form. 11.71. Sofern Sie vollumfänglich vorsteuerabzugsberechtigt sind und bei der Einfuhr ein Präferenznachweis vorliegt, könnten Sie die Waren auch normal im e-dec Import im Normalverfahren anmelden. Da das Draw-Back Verbot in Ihrem Fall nicht greift, dürfen Sie bei der Wiederausfuhr der repartierten Güter einen Präferenznachweis erstellen, sofern dieser bei der Einfuhr angemeldet wurde.

Wir hoffen, dass wir Ihnen weiterhelfen konnten und wünschen Ihnen einen schönen Tag.

Freundliche Grüsse

Lea Derendinger

Kommentare / Fragen?