- Zollthemen

- Importabwicklung

- Veranlagungsverfügung

Veranlagungsverfügung

Die elektronische Veranlagungsverfügung (eVV) als rechtsgültiger Nachweis für die ordnungsgemässe Verzollung von Waren fristet in vielen importierenden und exportierenden Unternehmen ein tristes Dasein. Wir sehen in der Praxis oft, dass diese wichtigen Belege in den Unternehmen irgendwo in der Buchhaltung landen und einfach zur Seite gelegt werden. Viele Firmen glauben nämlich, dass die Veranlagungsverfügung im Rahmen der Importabwicklung nur ein Nachweis für den Vorsteuerabzug MWST darstellt oder sie diese in der Exportabwicklung gar nicht brauchen. Beide Annahmen sind falsch!

Deshalb erklären wir Ihnen in diesem Beitrag die Bedeutung der Veranlagungsverfügung im Import und Export und wofür sie gebraucht wird. Zudem zeigen wir Ihnen auf, was Ihr Unternehmen mit diesen Belegen überhaupt machen muss und wo sich Risiken verbergen.

Die Veranlagungsverfügung im Zusammenhang mit dem Zoll (es gibt sie auch in anderen Bereichen wie z.B. den Steuern) wird gerne auch wie folgt genannt: Zollbeleg, Einfuhrbeleg / Ausfuhrbeleg, Zollquittung, Importquittung / Exportquittung, Verzollungsnachweis oder Importbeleg / Exportbeleg.

Unsere Ausführungen und Beispiele beziehen sich zurzeit meistens noch auf die Veranlagungsverfügungen, welche mit dem bisherigen e-dec System erstellt wurden. Mit dem neuen Passar-System, das seit April 2024 von einigen Dienstleistern angewendet wird (z.B. UPS) gibt es Änderungen, die wir sukzessive in diesen Fachbeitrag einfliessen lassen.

FineSolutions AG

FineSolutions AG

1. Was ist eine Veranlagungsverfügung?

Die Veranlagungsverfügung ist der Nachweis für Importeure und Exporteure, dass die Einfuhr- oder Ausfuhrsendung ordentlich verzollt wurde. Jedes in der Schweiz registrierte Unternehmen, welches Waren exportiert oder importiert, muss entsprechend eine Ausfuhrzollanmeldung oder Einfuhrzollanmeldung erstellen / erstellen lassen. Ist der Verzollungsprozess abgeschlossen, wird dazu automatisch durch die Systeme (e-dec bzw. Passar) des BAZG (Bundesamt für Zoll und Grenzsicherheit) die elektronische Veranlagungsverfügung erstellt. Darin sind im Importverkehr allfällige Zölle / Zollabgaben, Einfuhrsteuern und gegebenenfalls weitere Gebühren wie z.B. Gebühren für grenztierärztliche Untersuchungen aufgeführt, die erhoben werden. Die elektronische Veranlagungsverfügung ist also in erster Linie Ihr rechtsgültiger Nachweis für die ordnungsgemässe Verzollung der Waren.

- Seit dem 1. März 2018 muss die Veranlagungsverfügung Einfuhr zwingend in elektronischer Form vom Importeur abgeholt und aufbewahrt werden (eVV Obligatorium). Die ausgedruckte Version hat keinerlei Rechtscharakter.

Die eVV muss, je nachdem in welchem System die Sendung verzollt wurde, entweder im Systemen e-dec oder Passar (über Chartera Output) abgeholt und elektronisch archiviert werden.

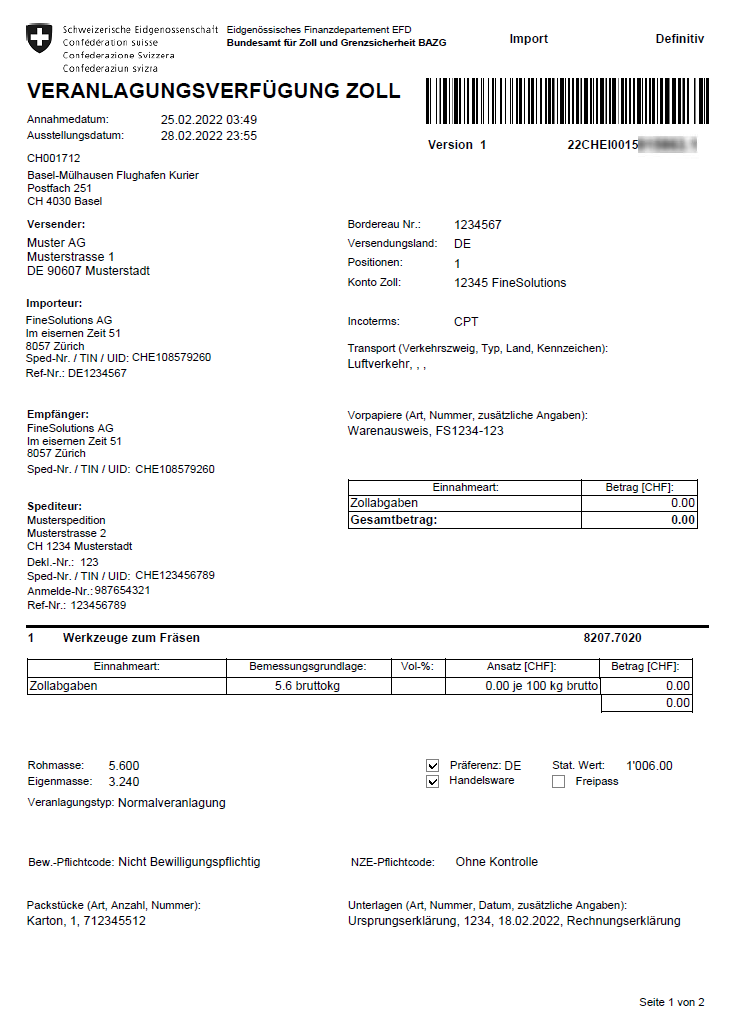

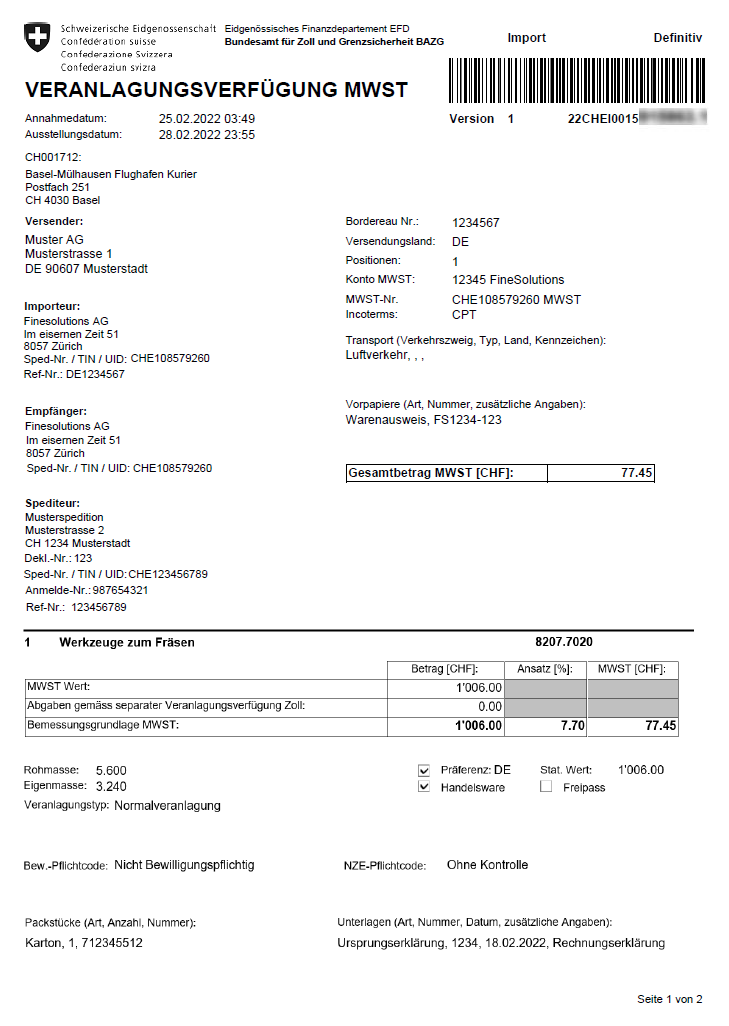

- Aus dem e-dec Import System werden heute zwei Veranlagungsverfügungen Einfuhr generiert. Eine Veranlagungsverfügung Zoll und eine Veranlagungsverfügung MWST. Dies ändert sich mit der Einführung von Passar 2.0 (Einfuhr) im laufe des Jahres 2026 und es wird aus dem Passar-System nur noch ein Beleg zur Verfügung gestellt: Die Veranlagungsverfügung Einfuhr.

- Die Veranlagungsverfügung Ausfuhr wird seit dem 01.01.2026 nur noch im Verzollungssystem Passar erstellt und muss durch den Exporteur manuell via Chartera Output oder automatisiert mit einer Zollsoftware abgeholt werden. Der Beleg ist nur rechtsgültig, sofern im PDF-Dokument der Veranlagungsverfügung Ausfuhr ein embedded XML vorhanden ist.

Für jeden Ausfuhr- / Exportvorgang wird eine Veranlagungsverfügung Ausfuhr benötigt. Die dafür notwendige Zollanmeldung wird entweder vom Exporteur in Form einer Ausfuhrliste erledigt (in Passar ist es die Warenanmeldung Ausfuhr) oder der Spediteur / Zolldienstleister erstellt die Ausfuhrdeklaration im Auftrag des Exporteurs im Passar-Verzollungssystem.

Bis zum 30.04.2024 durften die Spediteure und Zolldienstleister noch Ausfuhrdeklarationen im System NCTS (Neues Computerisiertes Transitsystem) erstellen, welche Ihnen per Post in Papierform zugestellt wurden. Seit 01.01.2026 wird die Ausfuhrzollanmeldung nur noch im Passar erstellt.

2. Was ist eine Veranlagungsverfügung Import (Zoll / MWST) und wozu wird diese benötigt?

Die Veranlagungsverfügung Import (aus dem e-dec System) besteht normalerweise aus folgenden zwei Verfügungen:

- Veranlagungsverfügung Zoll und

- Veranlagungsverfügung MWST

Beide Quittungen müssen elektronisch aufbewahrt und archiviert werden. Sie als Importeur müssen also jeweils zwei Dateien je Verfügung abholen (Holschuld des Importeurs) und korrekt archivieren. Das heisst, je Importverzollung müssen Sie insgesamt 4 Dateien (im Normalfall mit System e-dec) vorweisen können:

- elektronische Veranlagungsverfügung Zoll (eVVZ) als XML-Datei

- elektronische Veranlagungsverfügung Zoll (eVVZ) als PDF-Datei («menschenlesbare Version»)

- elektronische Veranlagungsverfügung MWST (eVVM) als XML-Datei

- elektronische Veranlagungsverfügung MWST (eVVM) als PDF-Datei («menschenlesbare Version»)

In gewissen Fällen und Konstellationen (z.B. bei Kleinsendungen) wird nur 1 Typ der Veranlagungsverfügung zur Verfügung gestellt. Das kann entweder nur die eVV Zoll oder auch lediglich die eVV MWST sein.

FineSolutions AG

FineSolutions AG

Bitte beachten Sie, dass jeweils nur die eVV als XML-Datei rechtsgültig ist (im System e-dec).

Die eVV aus dem Passar System ist als PDF-Datei gültig, sofern das embedded XML in dieser Datei vorhanden ist.

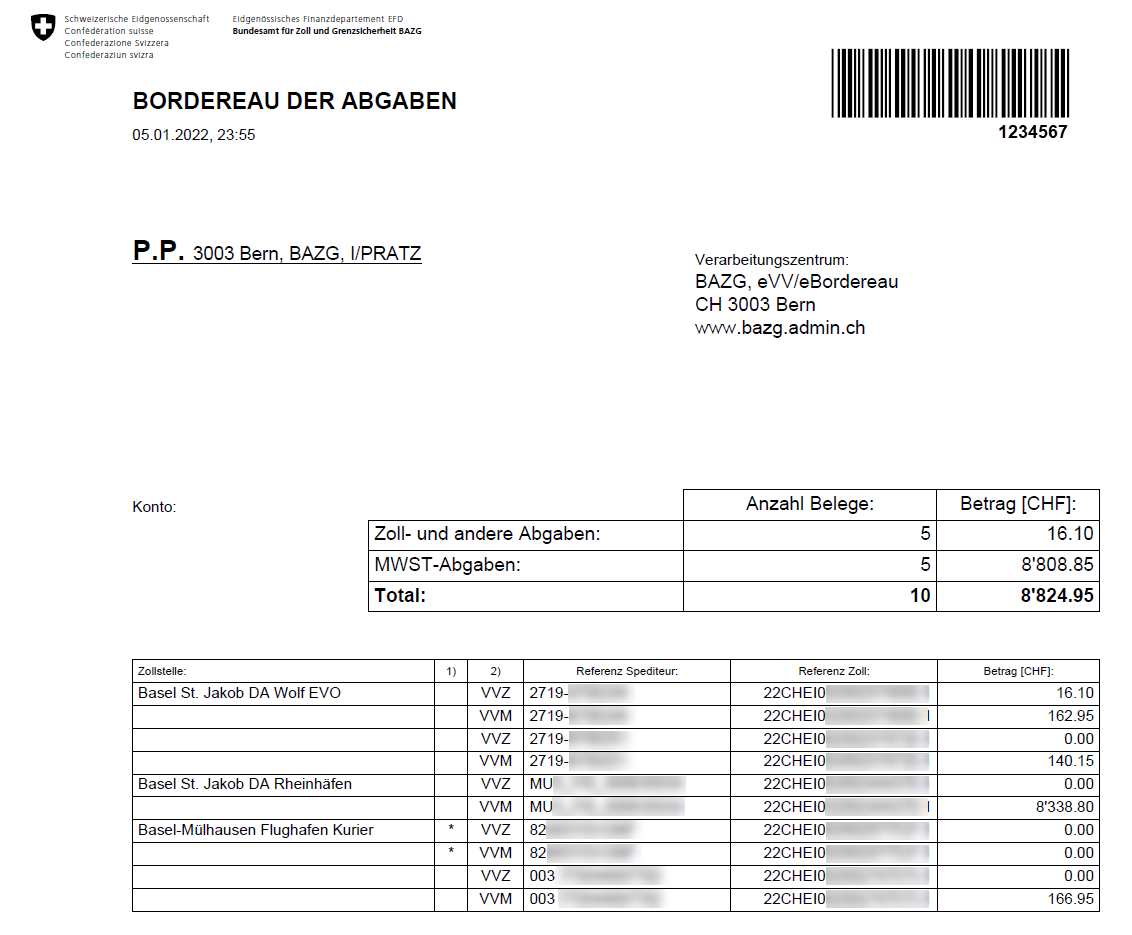

Nebst der Veranlagungsverfügung können Sie aus dem e-dec System das Bordereau der Abgaben (eBordereau) abholen, sofern Sie ein eigenes ZAZ Konto besitzen.

Das Bordereau ist eine Zusammenfassung über einen gewissen Zeitraum von einem oder mehreren Verzollungsvorgängen, welche auf den Zollkontoinhaber erfasst wurden.

Bordereau der Abgaben für ein ZAZ Konto (aus dem e-dec System)

Die «menschenlesbare» eVV (bei der Einfuhr) mit dem System e-dec sieht als PDF-Datei so aus:

Beispiel einer Veranlagungsverfügung Zoll (im Importverkehr mit System e-dec)

Beispiel einer Veranlagungsverfügung MWST (im Importverkehr mit System e-dec)

Die Borderau-Nummer ist in der eVVZ in den Kopfdaten ebenfalls vermerkt:

FineSolutions AG

FineSolutions AG

Welche Verfügung wofür benötigt wird, sehen Sie in der nachfolgenden Grafik. Zudem gehen wir in den nachfolgenden Fragen ausführlich auf die einzelnen Punkte ein.

FineSolutions AG

FineSolutions AG

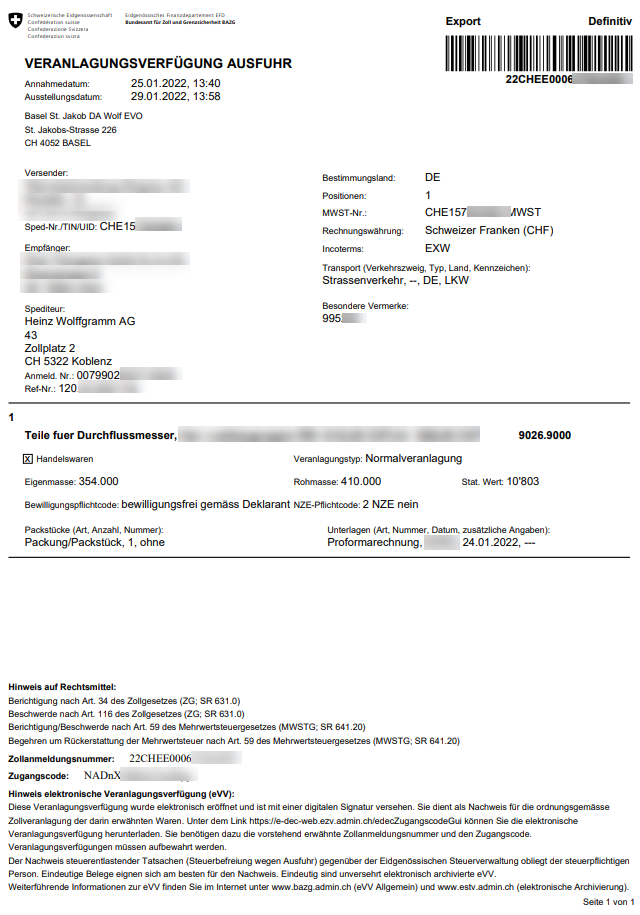

3. Was ist eine Veranlagungsverfügung Ausfuhr im System e‑dec und wozu wird sie benötigt?

Wenn die Ware im e-dec Exportsystem angemeldet wurde (bis 31.12.2025), besteht die Veranlagungsverfügung Ausfuhr (Export) aus 1 Verfügung und bestätigt die steuerbefreite Lieferung.

Diese muss vom Exporteur proaktiv abgeholt und elektronisch aufbewahrt / archiviert werden. Sie als Exporteur müssen jeweils zwei Dateien je Verfügung abholen:

- Elektronische Veranlagungsverfügung Ausfuhr (eVV) als XML-Datei

- Elektronische Veranlagungsverfügung Ausfuhr (eVV) als PDF-Datei («menschenlesbare» Version)

Bitte beachten Sie, dass auch hier jeweils nur die eVV als XML-Datei rechtsgültig ist.

Die «menschenlesbare» eVV Ausfuhr als PDF-Datei sieht so aus:

Beispiel einer elektronischen Veranlagungsverfügung Ausfuhr (e-dec Export) in der PDF-Variante

Die Exportrechnung erstellen Sie in der Regel ohne Schweizer Mehrwertsteuer, da die Lieferung von Gegenständen, die direkt ins Ausland transportiert werden, von der Inlandssteuer befreit sind. Im Bestimmungsland (z.B. DE) der Ware zahlt im Verkaufsgeschäft zwischen zwei Parteien grundsätzlich Ihr Kunde die Einfuhrumsatzsteuer.

Sie als steuerpflichtiges Unternehmen müssen die Ausfuhren gegenüber der Eidgenössischen Steuerverwaltung (ESTV) belegen können. Die Veranlagungsverfügung Ausfuhr (eVV Export) dient dann als Ausfuhrnachweis.

4. Wie sieht eine rechtlich verbindliche Veranlagungsverfügung Ausfuhr mittels Passar aus?

Bei einer Warenanmeldung Ausfuhr mittels Passar ist das rechtsgültige Dokument ein PDF der Veranlagungsverfügung Ausfuhr, das eine «embedded XML» beinhaltet. Im Gegensatz zu den e-dec Veranlagungsverfügungen ist somit die rechtlich verbindliche XML-Datei nicht mehr separat, sondern in der PDF-Datei inkludiert / eingebettet.

Die inkludierte XML-Datei wird im PDF-Dokument als Anlage angezeigt:

FineSolutions AG

FineSolutions AG

Seit 1. Januar 2026 werden die Ausfuhrzollanmeldungen nur noch in Passar erstellt. Damit Sie diese Veranlagungsverfügungen Ausfuhr manuell über Chartera Output beziehen können, müssen Sie das Onboarding für Passar durchgeführt haben und die Geschäftspartnerrolle «Dokumentenbezug im Warenverkehr» im ePortal aktiviert haben.

Prüfen Sie also genau, ob Sie alle Veranlagungsverfügungen für Ihre Exportvorgänge besitzen und ob diese Dokumente die «embedded XML» Datei enthalten, damit diese rechtsgültig sind.

5. Wie erhalte oder beziehe ich die Veranlagungsverfügung?

Es gibt verschiedene Varianten, wie Sie Ihrer Pflicht nachkommen, die elektronischen Belege des Zolls zu erhalten oder zu beziehen:

5.1. Option 1: Via Spediteur (Zustellung)

Wenn der Spediteur für Sie die Ausfuhr- oder Einfuhrzollanmeldung erstellt, ist es möglich, mit ihm zu vereinbaren, dass er Ihnen die Veranlagungsverfügungen z.B. per E-Mail zukommen lässt. Dadurch ersparen Sie sich das mühsame Herunterladen der Dateien (siehe nachfolgende Optionen). Diese Variante ist aber mit Kosten verbunden und nicht jeder Spediteur bietet diesen Service an. Zudem müssen Sie als Importeur / Exporteur sicherstellen, dass Sie auch alle Belege für jeden Verzollungsvorgang erhalten.

5.2. Option 2: Abholung mit dem Zugangscode GUI (vom BAZG, für VV e‑dec)

Jede elektronische Zollanmeldung enthält einen eindeutigen Zugangscode. Der Spediteur, der die Importverzollung in elektronischer Form in e-dec Import für Sie vornimmt, sollte Ihnen die Nummer der Zollanmeldung (gleiche Nummer wie Veranlagungsverfügung) und den dazu gehörenden Zugangscode mitteilen.

- Von Speditionsfirmen erhalten Sie oftmals den Zugangscode per E-Mail mitgeteilt oder sie schicken Ihnen eine Kopie der Verzollung zusammen mit der Transportabrechnung.

- Bei Kurierdienstleistern oder der Post wird die Zollanmeldungsnummer und der Zugangscode meist auf der Rechnung angegeben:

FineSolutions AG

FineSolutions AG

So können Sie die Zollbelege dann elektronisch abholen. Diese Abholung benötigt keinerlei Registrierung beim BAZG und ist kostenlos. Wenn Sie wenige Importe / Exporte haben, können Sie die eVV auf diese Art beziehen (Einzelabfragen). Massenabfragen oder Vereinfachungen sind jedoch nicht möglich.

Nachfolgend zeigen wir Ihnen schrittweise, wie Sie dieeVV im e-dec System mit Zugangscode herunterladen können (⇒ Passar-Verfügungen können Sie nur über den Zugangscode in Chartera Output beziehen):

#1 Zum BAZG-Zugangscode GUI navigieren

Klicken Sie auf den Link des BAZG:

https://e-dec-web.ezv.admin.ch/edecZugangscodeGui/

#2 Zugangsdaten eingeben

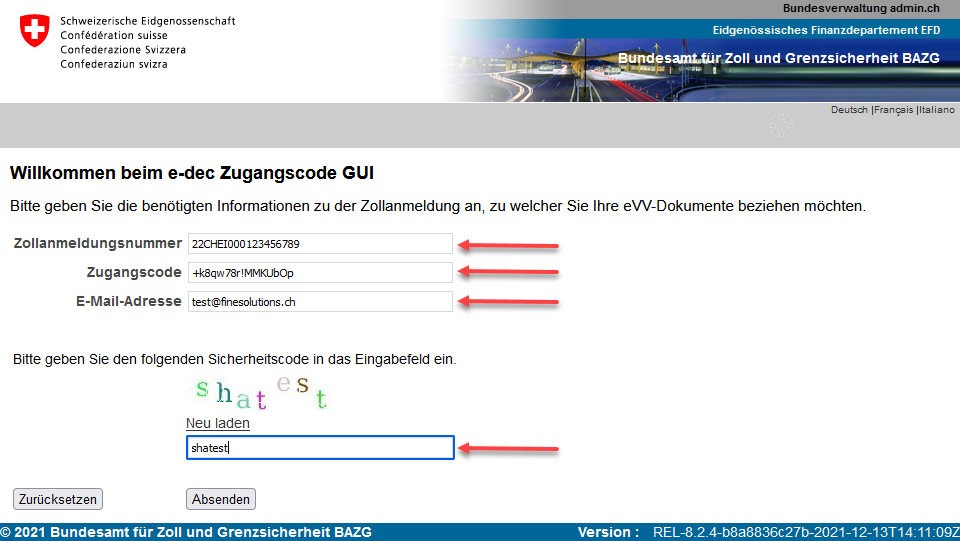

Geben Sie in der Maske ein:

- Zollanmeldungsnummer (früher «MRN» (Movement reference number) genannt) und Zugangscode gemäss den Informationen des Spediteurs oder Kurierdienstleisters

- Ihre E-Mail-Adresse

- Sicherheitscode wie dargestellt

Klicken Sie anschliessend auf «Absenden».

Schritte 1 & 2: Abholung einer einzelnen eVV mittels Variante Zugangscode GUI des BAZG

#3 Versandbestätigung eVV

Bei korrekter Eingabe erhalten Sie danach folgende Rückmeldung:

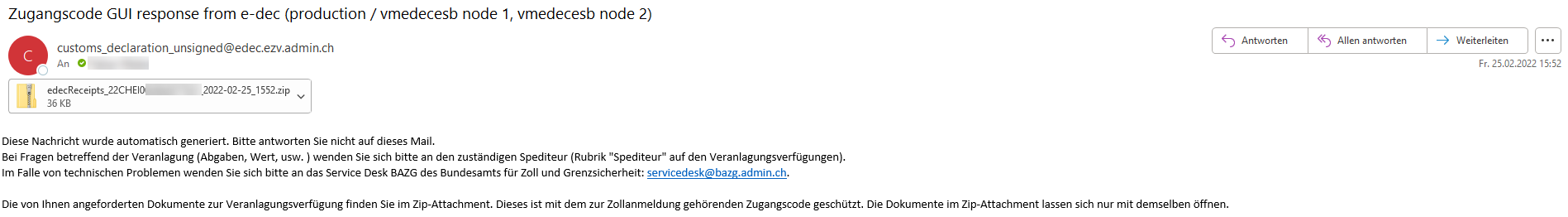

Schritt 3a: E-Mail Versandbestätigung des BAZG-Servers nach Absenden der korrekten eVV-Zugangsdaten

In Ihrem Posteingang sollte in der Folge eine E-Mail des BAZG mit einer ZIP-Datei im Anhang eingehen:

Schritt 3b: Der BAZG-Server schickt Ihnen die angeforderte eVV in einer ZIP-Datei per E-Mail zu.

Falls Sie nach einigen Minuten keine E-Mail erhalten haben, überprüfen Sie bitte Ihren «SPAM-Ordner»: Einige E-Mailprovider sperren E-Mails mit einem ZIP-Anhang und vorsichtige Systemadministratoren Ihrer Firma blockieren diese, da ZIP-Dateien auch gefährliche Inhalte enthalten können.

#4 ZIP-Datei öffnen

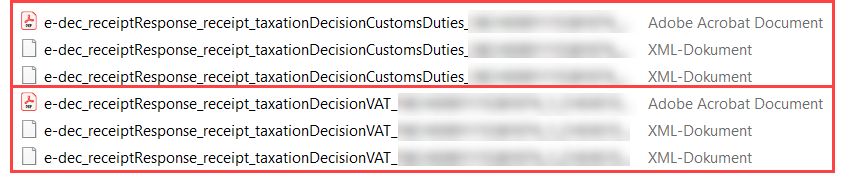

In dieser Datei sollten sich für 1 Importvorgang nun insgesamt sechs Dateien (3x eVV Zoll und 3x eVV MWST) befinden:

Schritt 4: Inhalt der eVV ZIP-Datei mit 2 x 3 Belegen / Files (Beispiel e-dec Import)

Hinweis: Das Zugangscode GUI liefert aktuell auch noch die Signaturprüfungs-Files im XML-Format aus. Diese braucht es aber seit der Verordnungsänderung der Eidgenössischen Steuerverwaltung ESTV seit dem 1. Januar 2018 nicht mehr.

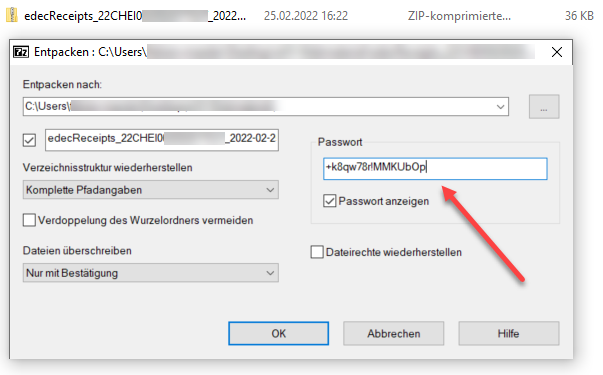

#5 ZIP-Datei entpacken

Speichern Sie die ZIP-Datei zunächst in Ihrem Laufwerk ab. Anschliessend sollten Sie die Dateien «entpacken»:

- klicken Sie dazu mit der rechten Maustaste auf die ZIP-Datei

- klicken Sie dann auf «7-Zip»

- klicken Sie dann auf «Dateien entpacken…»

- Bei «Passwort» müssen Sie nochmals den Zugangscode eingeben

- Anschliessend auf «OK» klicken

Schritt 5: «Entpacken» der ZIP-Datei mittels Programm «7-Zip»

Das Öffnen eines ZIP-Anhangs wird vom Standard Windows-System nicht unterstützt. Sie benötigen ein separates ZIP-Tool, wobei das BAZG das frei zugängliche 7-Zip empfiehlt.

Falls Sie es nicht selbst installieren können oder wollen, fragen Sie Ihren Systemadministrator.

Nach dem «Entpacken» sollte am gleichen Ort ein neuer Ordner erstellt worden sein, wieder mit sechs Dateien (e-dec Einfuhr):

Schritt 6: «Entpackte» ZIP-Datei als neuer Ordner, der die eVV-Files enthält

Bewahren Sie nicht die ZIP-Datei bei Ihnen im Laufwerk auf, sondern die darin enthaltenen einzelnen PDF-Dateien und XML-Dateien. Nur so benötigen Sie beim Öffnen dieser Dateien nicht wieder den Zugangscode.

Vergessen Sie nicht, einen Bezug zu Ihrem Geschäftsfall zu bilden (obligatorische Prüfspur). Es ist möglich, dass Sie z.B. einzelne Ordner erstellen, welche den Namen Ihrer Bestell- oder Rechnungsnummer tragen. Die dazugehörenden eVV werden dort abgelegt. So finden Sie die eVV wieder im Falle einer Zollprüfung oder MWST-Prüfung. Alternativ können Sie auch mithilfe von Excel eine Referenzliste erstellen und die Nummern dort eingeben.

5.3. Option 3: Web GUI bzw. Chartera Output (BAZG-Webtools)

Die BAZG-Webtools (Web-GUI bzw. Chartera Output) sind für Firmen geeignet, die keine Software von privaten Anbietern für die Abholung zur Verfügung haben. Das Web-GUI wird mit der Umstellung auf Passar eingestellt und dann ist nur noch die Nachfolgelösung Chartera Output möglich. Sofern Sie jetzt schon Belege für Sendungen erhalten, die von Ihren Dienstleistern mit Passar verzollt wurden, können Sie diese nur über Chartera Output abholen!

Wir beschreiben in dieser Sektion noch den Bezug der elektronischen Dokumente (eVV / eBordereau) über das Web-GUI. Wie Sie das mit Chartera Output bewerkstelligen, erklären wir in diesem separaten Beitrag: Chartera Output — wie Sie Zollquittungen herunterladen

Die Variante Web GUI ist zwar komfortabler als die oben skizzierte Option 2, aber sie eignet sich ebenfalls nur, wenn Sie eher wenige Importe haben. Nach wie vor müssen Sie vieles von Hand machen und der Auswahlzeitraum für den Download ist beschränkt auf 10 Tage. Das heisst, dass Sie die Schritte dreimal machen müssen, wenn Sie alle Veranlagungsverfügungen für einen Monat beziehen möchten. Im Gegensatz zur Option 2 müssen Sie für die Web-GUI Variante einige Voraussetzungen erfüllen. Unter anderem ist für den Bezug der elektronischen Dokumente die Registrierung der Unternehmens-Identifikationsnummer (UID) in der Zollkundenverwaltung (ZKV) notwendig. Beachten Sie, dass die Abholung der eVV Export aus Passar nur mit Chartera Output möglich ist. Es lohnt sich also schon jetzt auf dieses Tool des BAZG umzusteigen, da Sie die eVV Export, welche ab 1. Januar 2026 erstellt wurden im Web GUI nicht abholen können.

- Wie das Abholen via Web-GUI im Detail funktioniert, lesen Sie in unserem Blogbeitrag: Abholen von Veranlagungsverfügungen eVV leicht(er) gemacht mit dem Web GUI des BAZG!

5.4. Option 4: Softwarelösungen von privaten Softwareanbietern

Das Herunterladen von elektronischen Veranlagungsverfügungen mit dem Zugangscode oder über eines der Gratis-Tools des BAZG ist zeitintensiv und aufwendig. Sparen Sie sich diese Zeit am besten mit einer kommerziellen Softwarelösung, die für Sie alle Veranlagungsverfügungen abholt und sauber ablegt – ohne, dass Sie dafür einen Finger rühren müssen.

Auch wir von finesolutions bieten Ihnen mit unseren eVV Software-Lösungen für den Import und Export leistungsfähige Anwendungen. Schon ab 10 Einfuhren pro Woche lohnt es sich auch aus finanzieller Sicht. Diese Lösungen können Sie entweder lizenzieren – stand-alone oder integriert im SAP ERP – oder in der Cloud als Dienst beziehen. Zudem sind Sie viel effizienter und verfügen über bessere Kontrollmöglichkeiten mit aussagekräftigen Auswertungen!

6. Was ist zu tun, wenn eine eVV Export nicht abgeholt werden kann?

Viele Exporteure arbeiten mit einer e-dec Software für die Erstellung der Zollanmeldung und erhalten dann als Ergebnis die Ausfuhrliste vom BAZG-Zollsystem. Die Ausfuhrliste muss aber vom Spediteur / Zolldienstleister beim Grenzübertritt an die entsprechende Ausfuhrzollstelle übermittelt werden. Diesen Vorgang nennt man umgangssprachlich Selektion oder Selektionierung der Ausfuhrliste. Sofern ein Spediteur die Ausfuhrliste nicht selektioniert hat, kann die eVV Export nicht abgeholt werden. Dies ist der häufigste Grund, wieso eine eVV Export nicht bezugsbereit ist.

Es kann aber auch sein, dass Ihre Sendung in einem speziellen Zollverfahren abgefertigt wurde und ein Form. 11.86 bei der Ausfuhr erstellt wurde. Dies ist der Fall, sofern die Waren als Veredelungsverkehr / Reparaturen abgewickelt wurden.

Falls wirklich die Ausfuhrliste nicht selektioniert wurde, können Sie innert einer Frist von 30 Tagen ein «Gesuch um nachträgliche Selektion» dieser Ausfuhrliste bei der entsprechenden Zollstelle einreichen. Dieses Gesuch um Nachverzollung sollte auf dem normalen Weg über den Spediteur eingereicht werden. Falls es aber mit der Frist eng wird, oder Sie das Gefühl haben, dass der Spediteur das Gesuch nicht rechtzeitig einreicht, empfehlen wir eine direkte Kontaktaufnahme mit der Ausfuhrzollstelle. Wie dieses Gesuch aussehen soll, erfahren Sie im nächsten Abschnitt.

Unsere Gesuchsvorlage um nachträgliche Selektion der e‑dec Ausfuhrliste

- Sparen Sie Zeit mit unserer Vorlage

- Nur Ihre Adress- und Falldaten einfüllen

- Dutzendfach erprobt

Ist die Ausfuhrliste schon verfallen und die 30-tägige Gültigkeitsfrist abgelaufen, können Sie kein Gesuch um nachträgliche Selektion beantragen. In diesen Fällen müssen Sie einen alternativen Exportnachweis (auch alternativer Ausfuhrnachweis) beschaffen. Wir empfehlen Ihnen die offiziellen Importzollbelege von Ihrem Kunden anzufragen und bei Ihrer Exportsendung abzulegen. Damit können Sie gegenüber der Steuerbehörde bestätigen, dass der Export der Waren stattgefunden hat und Sie die Rechnung zu Recht ohne Schweizerische MWST erstellt haben.

Mit unserer Vorlage für das Gesuch können Sie auch eine eVV Export in e-dec annullieren lassen. Sie ändern diese Vorlage und den Text einfach auf «Gesuch um Annullation», beschreiben den Sachverhalt, wieso zwei Ausfuhrzollanmeldungen erstellt wurden und erwähnen die Zollanmeldenummer der eVV, welche annulliert werden soll. Sie müssen auch die Zollanmeldenummer der neuen eVV erwähnen, damit das BAZG nachvollziehen kann, dass zwei identische Anmeldungen vorgenommen wurden. Dies kann passieren, wenn ihr Spediteur selber eine Ausfuhrliste erstellt hat und dann nachträglich Ihre aber auch noch selektioniert. Somit bestehen zwei eVV Export über denselben Ausfuhrvorgang und eine davon muss annulliert werden.

7. Veranlagungsverfügung Kurierdienstleister im Export (Post, TNT, DHL, UPS, GLS, FedEx, etc.)

Viele Kunden kontaktieren uns, weil sie bemerken, dass sie für ihre Exportsendung keine Ausfuhrveranlagungsverfügung erhalten haben. Nach Rücksprache mit ihrem Kurierdienstleister stellen sie dann fest, dass gar keine ordentliche Exportzollanmeldung erstellt wurde. In der Praxis ist es leider oft so, dass viele Kurierdienstleister darauf verzichten, für Sendungen mit einem Warenwert bis zu CHF 1’000 eine ordentliche Ausfuhrzollanmeldung zu erstellen.

Die Kurierfirmen stützen sich dabei auf die Praxis der Eidgenössischen Steuerverwaltung (ESTV). Diese besagt, dass bei Ausfuhrsendungen (z.B. durch Speditions- oder Kurierfirmen und durch die Post) für die Steuerbefreiung auf die Veranlagungsverfügung des BAZG verzichtet werden kann (sofern der Warenwert nicht mehr als CHF 1’000 beträgt). Der Exporteur muss in diesem Fall die Steuerbefreiung anhand von anderen Geschäftsunterlagen (z.B. Bestellung, Rechnungskopie, Liefervertrag, Zahlungsbeleg) sowie anhand vom Beförderungsunternehmen erhaltener Dokumente (z.B. Beförderungsauftrag, Abholbestätigung, Rechnung, Postempfangsschein, Aufgabeverzeichnis) belegen können.

Achtung: Aus zollrechtlicher Sicht muss gemäss Zollgesetz aber für jeden Import- oder Exportvorgang eine Zollanmeldung erstellt werden, auch wenn die Ware einen geringen Wert hat! Die Ausfuhrdeklaration kann im vereinfachten Verfahren erstellt werden, aber eine Zollanmeldung muss immer durchgeführt werden.

Falls Sie einen Kurierdienstleister für Ihre Exportsendung beauftragen, bestehen Sie darauf, dass eine Ausfuhrzollanmeldung erstellt wird und Sie für jeden Vorgang eine eVV Ausfuhr oder einen Ausfuhrnachweis in Papierform erhalten.

8. Muss ich die Veranlagungsverfügung auf Richtigkeit überprüfen?

Importseitig:

Ja, unbedingt! Insbesondere importseitig müssen Sie die Belege auf Richtigkeit prüfen.

Viele Unternehmen denken, dass die Importbelege durch das BAZG erstellt werden. Darum vertrauen sie darauf, dass die Angaben in einer Verfügung korrekt sein müssen.

Die Verzollung im Import wird meist von einem Zolldeklaranten durchgeführt, der Angestellter einer Speditionsfirma oder einer Verzollungsagentur ist. Unsere Kunden sagen auch oft, «bei uns macht alles der Spediteur – ich muss daher gar nichts mehr machen».

Der Zolldeklarant erfasst die Daten, die der eVV Import zugrunde liegen, normalerweise aufgrund der Angaben in der ausländischen Lieferantenrechnung. Oft fehlen in diesen Lieferantenrechnungen jedoch wichtige Angaben, was zu Falschverzollungen führen kann. Dadurch können Ihnen unnötige Kosten entstehen oder spätere Nachbelastungen im Falle einer Kontrolle. Überprüfen Sie also auch die Angaben in den Lieferantenrechnungen auf ihre Richtigkeit und gleichen Sie diese mit der eVV Import ab, um Verzollungsfehler zu erkennen.

Exportseitig:

Ja, sofern der Spediteur für Sie die Ausfuhrzollanmeldung erstellt. Dann sollten Sie die Veranlagungsverfügung Ausfuhr unbedingt auf Richtigkeit prüfen.

Exportseitig ist es aber oft der Fall, dass die Unternehmen mit einer Softwarelösung die Ausfuhr selbst erstellen. Diese Unternehmen wissen dann genau, was sie in der Ausfuhrzollanmeldung deklariert haben. Somit entfällt eine nochmalige Kontrolle der daraus resultierenden eVV Ausfuhr.

Kontrollieren Sie Ihre eVV zeitnah! Korrekturanträge können in der Regel nur innerhalb von 30 Tagen (ab Annahmedatum der Zollanmeldung) bei der Zollstelle eingereicht werden. Dazu mehr unter der Frage «Wie korrigiere ich eine fehlerhafte Veranlagungsverfügung?»

9. Was sollte ich in der Veranlagungsverfügung Import überprüfen?

Nachfolgend zeigen wir Ihnen ein paar Punkte auf, die Sie in Ihren Einfuhrbelegen prüfen sollten:

- Wurde die Ware mit der korrekten Tarifnummer angemeldet?

Sie als Importeur sind dafür verantwortlich, dass Ihre Importe mit der korrekten Zolltarifnummer verzollt werden. Viele Importeure schenken dieser Thematik spätestens seit dem Wegfall der Industriezölle per Anfangs 2024 keine grosse Beachtung mehr, da es im Industriebereich (Zollkapitel 25-97) zu keiner falschen Abgabenerhebung kommen kann. Eine falsche Zolltarifnummer kann sich aber auch in weiteren Zollthemen wie z.B. im Präferenziellen Warenursprung negativ auswirken. Beispielsweise erfüllen Sie in Ihren Präferenzkalkulationen die Listenregeln nicht, sprich explizit den Positionssprung und Ihre Eigenfertigungen können nicht mehr als Schweizer Präferenzwaren klassifiziert werden.

Im Lebensmittelbereich lautet die Devise nach wie vor, dass wenn die Ware mit einer falschen Zolltarifnummer verzollt wird, zu Unrecht zu viel Zölle / Zollabgaben, oder fälschlicherweise zu wenig erhoben werden. Dies kann zu einer Nacherhebung von nicht bezahlten Zollabgaben durch das BAZG führen. Jedes Unternehmen sollte eine Ahnung davon haben, ob die Abgaben und Gebühren auch zu Recht durch das BAZG eingefordert werden. In unserem Blogbeitrag Zölle im Import sparen erfahren Sie ausführlich, warum es sich lohnt, die Zollbelege zu kontrollieren. - Wurden die richtigen Empfänger und Importeur-Adressen erfasst?

Sind Sie als importierendes Unternehmen in der eVV auch als Importeur genannt? Dies ist wichtig für den Vorsteuerabzug in der MWST-Abrechnung. Es kann auch sein, dass fälschlicherweise Ihr ZAZ Konto verwendet wurde für einen Importvorgang einer anderen Firma. - Sind die UID-Nummern und MWST-Nummern korrekt?

Wichtig für den Vorsteuerabzug in der MWST-Abrechnung. Falls Sie eine Gruppenbesteuerung haben, muss die UID-Nummer Ihrer Firma deklariert werden, jedoch die MWST-Nummer der Gruppe. - Stimmt der Statistische Warenwert?

Achten Sie darauf, dass Ihr Lieferant in der Lieferantenrechnung den korrekten Warenwert angibt (keine Unterfakturierung). Der statistische Wert beinhaltet den Warenwert zuzüglich Transport- und Versicherungskosten bis zur Schweizergrenze (abzüglich Rabatte und Skonti). Gerade bei Rücklieferungen von Reparaturen ist der Statistische Wert der eVV Import für die Wiederausfuhr sehr massgebend und sofern dieser nicht korrekt angemeldet wurde, können Sie keine fehlerfreie Rücklieferung zum Kunden deklarieren. Lesen Sie mehr zum Warenwert bei kostenlosen Lieferungen in unserem Beitrag Veredelungsverkehr / Reparaturen. - Ist die Eigenmasse und Rohmasse richtig?

Im Normalfall werden die Zollabgaben anhand des Bruttogewichts berechnet. Stimmt das Gewicht nicht, werden zu viel oder zu wenig Zölle erhoben. - Wurde Ihre Referenznummer in der Veranlagungsverfügung deklariert (Prüfspur)?

Auf der Seite der dafür zuständigen Eidgenössischen Steuerverwaltung heisst es unter dem Punkt «Prüfspur» klar: «Um die Prüfbarkeit der Geschäftsfälle zu gewährleisten, ist eine geordnete und systematische Klassierung und Aufbewahrung der eVV nötig. Zur Prüfbarkeit gehört auch, dass der Geschäftsfall von der eVV und der Rechnung über die Buchhaltung in die Mehrwertsteuerabrechnung und zurück leicht und zuverlässig verfolgt werden kann.»

Die Zusammenführung der eVV Import mit dem entsprechenden Geschäftsfall ist für Schweizer Importeure Pflicht (Prüfspur). Das heisst, jede Verzollung sollte mit dem entsprechenden Geschäftsfall oder Buchhaltungsbeleg verknüpft werden. Spätestens bei einer Mehrwertsteuer- oder Zollprüfung müssen Sie sich mit diesem Thema auseinandersetzen, obwohl es dann oft schon zu spät ist. Bei einer Ursprungsüberprüfung kommt ein Prüfer meistens mit einer Rechnung auf Sie zu. Dazu möchte er gerne die dazugehörige Veranlagungsverfügung einsehen.

Aus den Angaben in der Veranlagungsverfügung Import muss also hervorgehen, um welchen Geschäftsfall es sich handelt. Doch: Wie schafft man das?

Ihr Spediteur sollte bei Importsendungen Ihre Bestellnummer oder eine andere eindeutige Referenznummer in der Einfuhrzollanmeldung erfassen. Voraussetzung ist, dass der Lieferant Ihre Bestellnummer / Referenz jeweils auf seiner Rechnung aufführt. So kann der Zolldeklarant diese in der Zolldeklaration in der Rubrik «Referenz-Nummer» beim Feld Importeur einfügen:

FineSolutions AG

FineSolutions AG

- Wurde das Präferenzkennzeichen gesetzt? Falls das Kennzeichen fehlt, hinterfragen: warum?

Nachfolgend möchten wir Ihnen zeigen, warum es wichtig ist, dass das Präferenzkennzeichen in der Einfuhrzollanmeldung gesetzt wird.

In der Praxis sehen wir oft, dass der Deklarant das Präferenzkennzeichen bei der Importverzollung nicht setzt.

Und das, obwohl der ausländische Lieferant einen Präferenznachweis ausgestellt hat! Da die Ware aber gemäss Tares per se zollfrei ist, erspart sich der Deklarant aus seiner Sicht die zusätzliche Arbeit, das Präferenzkennzeichen zu setzen und den Ursprungsnachweis in der Einfuhrzollanmeldung zu erfassen. Er denkt nicht daran, dass die eVV Import (mit Präferenzkennzeichen) zusammen mit dem Ursprungsnachweis des ausländischen Lieferanten als Vorursprungsbeleg für Ihr Unternehmen gilt.

Für Sie bedeutet das: Sie müssen diese Präferenznachweise zusätzlich noch auf Richtigkeit prüfen, was eigentlich der Deklarant bei der Verzollung der Ware bereits hätte machen sollen.

Sofern ein Ursprungsnachweis durch den Lieferanten ausgestellt wird, sollte das Präferenzhäkchen auf der Import-Veranlagungsverfügung eVV immer gesetzt sein, auch wenn die Ware von Tares aus zollfrei wäre. Teilen Sie dies Ihren Zolldeklaranten / Spediteuren mittels Verzollungsinstruktionen mit.

Dazu sehen Sie hier einen Auszug einer eVV, wie die Ware korrekt angemeldet werden sollte:

FineSolutions AG

FineSolutions AG

Sie zahlen zu hohe Zollabgaben, weil der Lieferant keinen Ursprungsnachweis ausstellt, obwohl er es könnte. In vielen Firmen werden den Aussenhandelsdaten in den Veranlagungsverfügungen Import zu wenig Beachtung geschenkt. Dies betrifft insbesondere die Deklaration der Präferenzeigenschaft, die oftmals gar nicht überprüft wird. Falsche Verfügungen können Ihr Unternehmen früher oder später einholen. Kontrollieren Sie deshalb die entsprechenden Unterlagen und auch die Veranlagungsverfügung Import rechtzeitig und mit scharfem Blick.

- Wurde das korrekte ZAZ Konto verwendet?

Wie Sie bereits erfahren haben, sind die eVV mit Ihrem ZAZ Konto verknüpft. Es bestehen also folgende Risiken:

– dass Waren auf Ihr Zollkonto verzollt werden, die gar nicht für Sie bestimmt sind

– dass für Sie bestimmte Lieferungen nicht auf Ihr ZAZ Konto verzollt werden und Sie somit keine Veranlagungsverfügungen erhalten

Oft verzollt der Spediteur Waren auf sein eigenes Konto und verlangt dafür Gebühren (Vorlageprovision), obwohl Sie eigentlich ein eigenes Konto haben. Prüfen Sie daher unbedingt Ihre Zollbelege.

FineSolutions AG

FineSolutions AG

10. Wie kann ich die Qualität meiner Importzollbelege verbessern?

Sie haben nun erfahren, dass verschiedene Prüfschritte und eine korrekte Ablage der eVV sehr wichtig sind. Wahrscheinlich erwähnen Sie immer wieder die gleichen Punkte bei den Zolldeklaranten, was sie bei der Erstellung der eVV Import beachten sollen und trotzdem erhalten Sie öfters falsche Veranlagungsverfügungen.

- Wir empfehlen Ihnen im ersten Schritt zu prüfen, welche Aussenhandelsdaten auf Ihren ausländischen Lieferantenrechnungen enthalten sind und ob diese korrekt sind. Stellen Sie Ihren Lieferanten eine Checkliste zur Verfügung mit den Angaben, die auf einer Lieferantenrechnung für Schweizer Importeure vorhanden sein müssen. Hierzu erhalten Sie detaillierte Informationen in unserem Fachbegriff zur Proforma-Rechnung.

- Im zweiten Schritt erteilen Sie Ihren Verzollungsdienstleistern mittels Verzollungsinstruktionen die nötigen Anweisungen. Erwähnen Sie in diesen die wichtigsten Punkte wie:

- Welche Referenznummer Sie in der eVV wünschen und in welchem Feld diese deklariert werden soll

- Dass auch zollfreie Güter immer mit Präferenzkennzeichen erfasst werden sollen, sofern ein Nachweis vorliegt

- Für welche Güter Sie eine provisorische Verzollung durchgeführt haben möchten

- Wie der Zolldeklarant reagieren soll, falls keine oder eine ungültige Zolltarifnummer in der Rechnung aufgeführt wird

- Etc.

11. Veranlagungsverfügungen Kurierdienstleister im Import ( Post, TNT, DHL, UPS, GLS, FedEx, etc.)

In der Praxis sehen wir oft die Problematik, dass Kurierdienstleister die Informationen zum Bezug der eVV lediglich auf der Rechnung andrucken. Die Rechnung des Dienstleisters landet im Normalfall jedoch in der Buchhaltung. Somit ist der Einkauf «aussen vor» und die Importbelege werden weder abgeholt, kontrolliert, zum Geschäftsfall zusammengeführt noch korrekt archiviert.

Vielen Firmen ist nicht bewusst, dass der Zugangscode für die Abholung der eVV bei Kurierdienstleistern auf den Rechnungen für den Transport zu finden sind. Deshalb sind oftmals die eVV Import zu Kuriersendungen schlichtweg nicht vorhanden. Unsere Empfehlung für die Behebung dieses Problems ist:

Bestimmen Sie in Ihrem Unternehmen eine Person oder Abteilung (z.B. Einkauf), welche

- die Dienstleistungsrechnung überprüft und

- die entsprechenden elektronischen Veranlagungsverfügungen herunterlädt,

- diese auf formelle Richtigkeit kontrolliert,

- mit der Rechnung oder Bestellung des Lieferanten abgleicht und

- verknüpft und archiviert.

Vereinfachte Zollanmeldung von Kleinsendungen im ZE-Verfahren

Basierend auf dem Verzollungssystem e-dec Import wurde für Kleinsendungen das e-dec easy entwickelt. Damit können zollfreie Sendungen auf Basis einer reduzierten Einfuhrzollanmeldung angemeldet werden. Diese Möglichkeit wird oft durch Kurierdienstleister genutzt. Dafür müssen folgende Kriterien gemeinsam (kumulativ) erfüllt sein:

- das Bruttogewicht ist nicht höher als 1’000 kg

- der Mehrwertsteuerwert (Entgelt/Marktwert am Bestimmungsort) ist nicht höher als CHF 1’000

- die Sendung untersteht keinen nichtzollrechtlichen Erlassen (NZE)

- die Sendung unterliegt keiner Bewilligungspflicht

- die Einfuhrabgaben (ohne MWST) betragen nicht mehr als CHF 5.00

Ausgenommen von e-dec easy sind:

- Waren, die mit besonderen Formularen (z. B. Übersiedlungsgut) oder mit einem bewilligungspflichtigen Zollverfahren angemeldet werden (z. B. Veredelungsverkehr / Reparaturen)

- Fälle mit einer Verlagerung der Steuerentrichtung (Verlagerungsverfahren Mehrwertsteuer)

- Provisorische Veranlagungen

Diese eVV e-dec easy enthält nur reduzierte Informationen, wie z.B. die Zolltarifnummer 9898.9898, welche im Tares nicht existiert. Sollten Sie die Ware später wieder ausführen wollen, so können Sie sich allerdings nicht auf diese Nummer gemäss eVV stützen, da es eine fiktive Zolltarifnummer ist! Deshalb besteht die Möglichkeit, dass Sie als Importeur den Kurierdienstleistern mitteilen, dass Sie keine e-dec easy Verzollungen möchten:

Verfassen Sie Verzollungsinstruktionen für die Kurierdienstleister und die Post und erwähnen Sie, dass Sie keine e-dec easy Verzollungen wünschen, sondern jeweils die eVV mit den effektiven Zolltarifnummern erhalten möchten.

Falls Sie eine eVV mit der Zolltarifnummer (HS-Code) 9999.9999 erhalten, sind dies Waren, welche keine Abgaben hervorrufen, wie z.B. Umzugsgut, Leergut etc.

12. Wie korrigiere ich eine fehlerhafte Veranlagungsverfügung?

Wenn Sie bei der Kontrolle Ihrer eVV feststellen, dass etwas nicht korrekt deklariert wurde, müssen Sie dies korrigieren lassen. Dazu sollten Sie ein schriftliches Gesuch um Änderung der Veranlagungsverfügung bei der Zollstelle einreichen, bei der die Zollanmeldung erfolgt ist. Welche Zollstelle für Ihr Anliegen zuständig ist, finden Sie auf Ihrer Veranlagungsverfügung.

FineSolutions AG

FineSolutions AG

Wenn Ihre Ein- oder Ausfuhrzollanmeldung durch einen Spediteur erstellt wurde, empfehlen wir Ihnen, das Gesuch in Zusammenarbeit mit dem Spediteur bei der Zollstelle einzureichen.

Korrekturanträge inkl. Angabe des entsprechenden Korrekturgrunds (Berichtigungsgrund) sollten innerhalb von 30 Tagen (ab Annahmedatum der Zollanmeldung) bei der Zollstelle eingereicht werden.

- Wie Sie das Gesuch erstellen müssen, welche Unterlagen beigelegt werden sollten und was sonst noch alles beachtet werden muss, lesen Sie hier: «Wer ist zuständig für Änderungen in der Veranlagungsverfügung?»

Unsere Gesuchsvorlage zur Korrektur der eVV Import

- Sparen Sie Zeit mit unserer Vorlage

- Nur Ihre Adress- und Falldaten einfüllen

- Dutzendfach erprobt

13. In welcher Form und wie lange muss die Veranlagungsverfügung aufbewahrt werden?

Die Aufbewahrungspflicht der Veranlagungsverfügungen wird in folgenden Gesetzesgrundlagen festgehalten:

- Zollgesetz (ZG)

- Mehrwertsteuergesetz (MWSTG)

- Geschäftsbücherverordnung (GeBüV)

Falls die Zollanmeldung im e-dec Export- / Import-Verzollungssystem durchgeführt wurde, müssen Sie als Exporteur oder Importeur jeweils die eVV abholen und korrekt archivieren.

Wenn Sie keine Softwarelösung haben, die das Abholen und Archivieren Ihrer eVV-Dokumente übernimmt, sondern die Belege manuell herunterladen, empfehlen wir Ihnen, nicht einfach die angelieferte ZIP-Datei abzulegen, sondern diese zu entpacken und den Inhalt der Datei (d.h. die einzelnen eVV-Dateien) abzulegen. So haben Sie auch zu einem späteren Zeitpunkt noch Zugriff auf die Dateien. Diese legen Sie dann strukturiert, am besten nach Bestellnummer, gemeinsam mit der dazugehörigen Lieferanten- oder Kundenrechnung ab. Bilden Sie eine Prüfspur von der eVV zum Geschäftsfall, damit Sie die dazugehörigen Ein- oder Ausfuhrdokumente jederzeit einfach und schnell wiederfinden. Der rote Faden von der Bestellung über die Rechnung bis hin zum «Steuerbeleg» ist somit gegeben.

Alle Import- oder Exportbelege müssen gemäss der Aufbewahrungspflicht für mindestens 10 Jahre aufbewahrt werden, wobei es gilt, dass sie im original angelieferten Zustand aufbewahrt werden müssen. Somit:

- Elektronische Belege: Diese müssen auch in elektronischer Form abgelegt werden

Die Aufbewahrungspflicht von Exportdokumenten wie Rechnung, Lieferschein, Präferenznachweise etc. können abweichend sein. Im Normalfall bewahren Exporteure diese Unterlagen auch 10 Jahre lang auf.

Besuchen Sie unser Seminar Import, damit Sie die fachliche Belegkontrolle der eVV durchführen können und genau wissen, wie Sie mit Korrekturen umgehen müssen. In dieser Veranstaltung lernen Sie auch die Checkliste Lieferantenrechnung kennen und erfahren mehr über die Verzollungsinstruktionen. Es lohnt sich, weil Sie mit einer Belegkontrolle im Import effektiv Zollabgaben einsparen können!

Mit unseren Fachbeiträgen wollen wir Verantwortliche in Firmen bei der täglichen Arbeit unterstützen. Viele Themen sind teils komplex und wir möchten darauf hinweisen, dass unsere Beiträge keinen Anspruch auf Vollständigkeit, Aktualität und Richtigkeit erheben. Sie sind ohne Hilfe von KI erstellt worden aufgrund der Erfahrungen und des Wissens unserer Mitarbeitenden. Zudem sind wir bestrebt, die Inhalte stets aktuell zu halten und sinnvolle Beispiele aus der Praxis einfliessen zu lassen.

Der Exporteur / Importeur ist jedoch selbst für die Einhaltung der relevanten Gesetze verantwortlich.

Ähnliche Zollbegriffe

8 Beiträge zu «Veranlagungsverfügung»

Peter Muxel 3. Oktober 2025

>>>wobei das BAZG das frei zugängliche 7-Zip empfiehlt<<<

7-Zip ist ein kostenloses Open-Source-Programm Made in Russland.

Gibt es eine vom BZAG geprüfte (Quellcode) und selber compilierte Version zum Download?

Vielen Dank für Ihre Anfrage via unsere Website.

Unser Bundesamt für Zoll und Grenzsicherheit empfiehlt bis heute den Einsatz von 7-Zip. Falls Ihnen das nicht passt, weil es von einem russischen Programmierer entwickelt wurde, können Sie ja eine Alternative nehmen. Dazu sollte eigentlich jedes Tool infrage kommen, das die Funktion der Passworteingabe beim Entzippen unterstützt.

Oder Sie fragen direkt beim BAZG nach, damit Ihnen eventuell von offizieller Seite geholfen werden kann.

Ich hoffe, Ihnen damit weitergeholfen zu haben, und wünsche Ihnen viel Erfolg beim sicheren Entzippen Ihrer Importnachweise.

Markus Eberhard

Sophie Gugler 5. Mai 2025

Gibt es einen Zeitraum (z.B. 90 Tage) in denen ich als Importeur die EVV herunterladen MUSS?

Wir danken für Ihre Frage zu unserem Beitrag.

Die eVV Import müssen spätestens zum Zeitpunkt heruntergeladen werden, wenn Sie die Vorsteuern in der MWST-Abrechnung geltend machen.

Wir empfehlen jedoch, diese jeweils unmittelbar nach dem Einfuhrvorgang herunterzuladen, weil die Korrekturfrist von 30 Tagen ab eVV-Erstellung läuft und die Richtigkeit durch Sie noch geprüft werden sollte. Bei allfälligen Fehlern haben Sie dann mittels Gesuch noch Zeit, um eine Korrektur beim BAZG zu beantragen.

Ich hoffe, Ihre Frage klar beantwortet zu haben und wünsche Ihnen viel Erfolg bei der korrekten Abwicklung!

Freundliche Grüsse

Markus Eberhard

ErvoCom AG, 8835 Feusisberg 23. Januar 2025

Danke, dass Sie für Ihre Frage unsere Fragefunktion genutzt haben. Wie ich versucht habe auszuführen, ist nur eine elektronische Veranlagungsverfügung im XML-Format ein für die Behörden (Zoll- oder MWST-Behörde) rechtlich verbindliches "Dokument". Und Sie als Importeur und / oder Exporteur sind alleine für die rechtsgültigen Beweise verantwortlich, d.h. Sie müssen Zugriff auf diese haben.

In Ihrem Fall müssen Sie also vom Spediteur verlangen, Ihnen die Veranlagungsverfügungen auch im XML-Format zur Verfügung zu stellen. Alternativ und sicher eine Überlegung wert, müssen Sie sich über entsprechende Registrierungen und Schritte selbst in die Lage versetzen, diese vom Zollserver oder über eine geeignete eVV-Software zu beziehen.

Ich hoffe, Ihre Fragen klar beantwortet zu haben und wünsche Ihnen viel Erfolg beim Umsetzen!

Freundliche Grüsse

Markus Eberhard

Geschäftsführer

Retec Industriebedarf GmbH 8105 Regensdorf 12. April 2021

Vielen Dank für Ihre Anfrage via unsere Kommentarfunktion. Da zum Zeitpunkt der Importverzollung kein gültiger Präferenznachweis vorhanden war (Rechnungserklärung ohne Unterschrift), haben Sie keine Möglichkeit auf eine nachträgliche Präferenzverzollung. Nur sofern der Zolldeklarant die Veranlagungsverfügung provisorisch erstellt hat, kann der gültige Präferenznachweis nachträglich eingereicht werden. Sie sehen diese Information oben rechts beim Strichcode, ob die eVV definitiv oder provisorisch erstellt wurde. Falls die eVV definitiv erstellt wurde, gibt es keine Möglichkeit die Zölle zurückzufordern und wir empfehlen Ihnen die Lieferpapiere Ihrer Lieferanten jeweils vorab zu prüfen, um Falschverzollungen zu vermeiden.

Wir hoffen, dass wir Ihnen Ihre Frage beantworten konnten und stehen Ihnen bei weiteren Fragen gerne zur Verfügung.

Vielen Dank und freundliche Grüsse

Lea Derendinger

Kommentare / Fragen?